Пятилетие непрерывного подъема рынка бизнес-авиации завершилось, когда во второй половине прошлого года мир свалился в глобальную рецессию. Период увеличения спроса на услуги деловой авиации сменился значительным спадом. Однако сохранение надежного фундамента роста обещает восстановление положительной динамики в среднесрочной перспективе.

Ударная пятилетка

Бизнес-авиация за время своего существования прошла несколько масштабных этапов развития. Оформившись в США в послевоенные годы на волне экономического подъема и при стечении целого ряда благоприятных условий, отрасль вступила в новую фазу развития в начале 1960-х годов, когда появились первые бизнес-джеты — реактивные самолеты, созданные специально для нужд деловой авиации. Ситуация изменилась в середине 1990-х в связи с политическими и экономическими преобразованиями в мире. Глобализация, появление новых рынков, масштабный перенос производства в развивающиеся страны превратили деловую авиацию в незаменимый инструмент, помогающий управлять бизнесом, география которого все расширялась. С 1995 по 2008 год объем производства бизнес-джетов в денежном выражении увеличился почти в пять раз, а бизнес-авиация в целом трансформировалась в важную и самостоятельную отрасль.

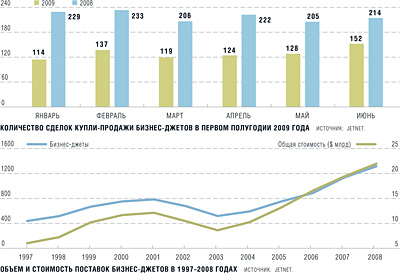

2004-2008 годы уже вошли в историю как период небывалого подъема бизнес-авиации в мире. Постоянно увеличивавшийся спрос тянул рынок вверх рекордными темпами. Росло число полетов, расширялись корпоративные парки, стремительно нагревался вторичный рынок авиатехники: ограниченное предложение не удовлетворяло спроса, цены взлетали до небес, популярные модели редко появлялись в открытой продаже. Но, пожалуй, наиболее заметным подъем был в производственном секторе: годовой процентный рост выражался в двузначных цифрах, мощности авиастроителей не справлялись с объемом заказов, и очереди на поставку в среднем по отрасли превышали два года.

В Россию деловая авиация пришла в начале 90-х годов вместе с появлением собственно национального бизнеса. До начала 2000-х рынок хотя и развивался, прибавляя, по оценке агентства Upcast Media, около 10% в год, однако оставался достаточно узким сегментом, в котором работало немногим более десятка компаний. В новом веке рост перегретой российской экономики вызвал настоящий бум в бизнес-авиации. Количество подконтрольных российским компаниям и гражданам самолетов бизнес-класса иностранного производства с 2001 по 2008 год выросло почти в десять раз и достигло 300 единиц, а интенсивность полетов деловой авиации в это время увеличивалось в среднем на треть ежегодно.

У такого подъема был надежный фундамент — глобализация и мировой экономический рост. Но удачная комбинация факторов привела к значительному перегреву рынка. Солидные прибыли предприятий, рост крупного частного капитала и, с одной стороны, дешевый доллар, а с другой — высокие цены на нефть и сырье разогревали спрос в странах с развивающимися экономиками. Доля поставок на международный рынок в общем объеме стремительно увеличивалась, что спровоцировало авиастроителей на завышенную оценку масштабов и потенциала географической диверсификации спроса. А зависимость рынка от состояния экономики США на деле по-прежнему оставалась высокой. Кроме того, играли свою роль и спекулятивные сделки: зачастую слоты на поставку самолетов приобретались без реальных намерений покупки, исключительно с целью перепродажи по более высокой цене. Однако разразившийся во второй половине прошлого года мировой экономический кризис нанес отрасли очень серьезный удар, спровоцировав начало понижающего цикла гораздо раньше, чем это предсказывали аналитики.

Подорванное основание

Кризис заставил надолго забыть об экономическом росте в том числе и в ключевых для отрасли регионах — Северной Америке и Европе, вместе составляющих более трех четвертей рынка деловой авиации. Неблагоприятные условия привели и к эрозии доли локального российского рынка в европейской бизнес-авиации, хотя число контролируемых россиянами бизнес-джетов все еще составляет около 10% регионального парка (оценка Upcast Media). Но основной фактор роста деловой авиации — состояние крупного частного капитала и промышленности. А в России, например, ВВП в первом полугодии рухнул на 10,1%, а прибыли предприятий в январе--мае уменьшились вдвое. Острая нехватка ликвидности и проблемы с финансированием также существенно снизили интерес потребителей. Глобальный характер кризиса привел к тому, что наметившаяся было географическая диверсификация спроса не дала положительного эффекта — экономические проблемы оказались актуальными и для казавшихся столь перспективными стран с формирующимися рынками.

Некоторые тревожные признаки, правда, стали заметны еще до того, как рецессия приняла глобальные масштабы. Рынок США, который удерживает лидирующие позиции в деловой авиации и составляет больше двух третей мирового, начал остывать с начала 2008 года. Ослабел спрос на бизнес-чартеры, уменьшился трафик, стало расти число предложений на вторичном авиарынке. Авиастроителей еще в середине 2008 года беспокоило большое количество спекуляций, связанных с покупкой очереди на поставку бизнес-джетов с целью последующей перепродажи по более высокой цене. Естественно, при ослаблении интереса со стороны настоящих покупателей и наступлении кредитного голода спекулянты оказались не в состоянии покрывать полную стоимость новых самолетов, основная часть которой приходится на финальный платеж при поставке.

Рынок, перегретый внушительными заказами со стороны авиакомпаний-новичков (главным образом формата авиатакси) и спекулятивными сделками по покупке слотов на поставку, стал стремительно сжиматься. По меткому выражению Брайана Фоли, главы одной из американских консалтинговых компаний, "пузырь" хоть и не лопнул, но заметно спустил воздух. Сыграл свою роль и разгоревшийся в США прошлой осенью скандал вокруг "предпринимателей", летающих в роскошных частных самолетах и требующих денег налогоплательщиков для поддержания собственного бизнеса. Последствия этой шумихи лишь сейчас начинают постепенно преодолеваться объединенными усилиями участников рынка и отраслевых ассоциаций.

В итоге все производители бизнес-джетов, столкнувшись с падением спроса, отменами заказов и снижением прибыли, вынуждены были пересматривать производственные планы и сокращать штаты. Жертвами этого стали некоторые новые разработки: отменена программа по созданию Cessna Citation Columbus, прервана работа над Hawker 450, объявлено о переносе сроков реализации проекта HondaJet. Российский капитал, пытавшийся выйти на рынок производства самолетов авиации общего назначения в лице группы "Промышленные инвесторы", купившей активы обанкротившейся американской компании Adam Aircraft, также вынужден был отступить на фоне крайне неблагоприятной ситуации на рынке. В апреле "Промышленные инвесторы" избавились от этого приобретения.

Жесткая посадка

Второй квартал 2008 года и первые три месяца текущего года были крайне тяжелыми для отрасли. А ведь еще недавно аналитики ждали от 2009-го рекордов и выхода отрасли на новые рубежи развития. Тем не менее итоги второго квартала позволяют говорить о некоторой стабилизации, свидетельствующей о том, что стремительная потеря высоты завершилась очень жесткой посадкой. Влияние негативных факторов на бизнес-авиацию достигло максимума и начинает ослабевать. Такая ситуация напрямую связана с экономическим состоянием мира. Эксперты Международного валютного фонда в выпущенном в июле бюллетене ПРМЭ отмечают стабилизацию мировой экономики, не обещая, однако, уверенного роста в ближайшем будущем.

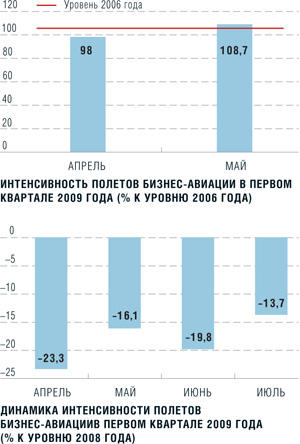

Интенсивность перелетов бизнес-авиации находится едва ли не в прямой зависимости от уровня деловой активности. Количество полетов бизнес-авиации в США существенно отстает от прошлогоднего, но уже не так заметно, как в январе--марте. Если в мае--июне отставание составляло 15-16%, то в июле число бизнес-рейсов сократилось лишь на 7,9%. В странах Евросоюза июльский показатель упал на 13,7% по сравнению с прошлогодним, тогда как июнь был отмечен почти 20-процентным падением. Российская бизнес-авиация по интенсивности перелетов в начале года отброшена почти на уровень 2006 года, сокращение достигало в среднем 30-40%. В апреле--мае, однако, произошло некоторое выравнивание показателей: майский трафик на 8,7% превысил отметку трехлетней давности. Тем не менее спрос остается довольно вялым — например, индекс спроса на чартерные рейсы Avinode Demand Index, публикуемый крупной системой онлайн-бронирования чартеров Avinode, объединяющей 900 авиакомпаний из 65 стран, к августу упал на 38,1%, а индекс стоимости Avinode Pricing Index опустился на 5,9% с начала года.

Другим свидетельством некоторого улучшения ситуации служит состояние вторичного рынка бизнес-джетов. Стремительный рост предложения, характерный для второй половины 2008 года и начала 2009 года, во втором квартале замедлился, что позволяет говорить о стабилизации рынка бывших в эксплуатации самолетов. Бюллетень Upcast Marketscope со ссылкой на JetNet отмечает, что в июне в продаже находилось 2909 бизнес-джетов. Количество сделок на вторичном рынке также постепенно росло в апреле--июне, хотя в среднем эти показатели на 30-40% отстают от прошлогодних результатов. Рекордный объем предложения ресурсных бизнес-джетов, достигающий 17% активного парка, продолжает оказывать давление на рыночные цены на авиатехнику, которые к середине года снизились в среднем более чем на треть. В целом анализ этих показателей позволяет также отметить неравномерность процесса стабилизации региональных рынков. Наиболее оптимистичные результаты показывают США, Европа отстает, в России положение заметно хуже.

По-другому складывается ситуация в производственном секторе. Система отложенных поставок снижает влияние негативных факторов. Как правило, производство бизнес-джетов реагирует на состояние экономики с задержкой в 12-24 месяца. Это позволило авиастроителям закончить прошлый год с блестящими результатами. Однако уже в первом квартале текущего года было отмечено резкое падение объемов поставок самолетов бизнес-авиации; выравнивания показателей пока не предвидится, и, возможно, нижняя точка будет достигнута существенно позже. В отличие от первого квартала, в апреле--июне заметно сократились и поставки турбовинтовых самолетов, однако этот сегмент чувствует себя лучше других: -13,6% против -37,9% у бизнес-джетов. Из "большой шестерки" производителей самые плохие результаты оказались у Hawker Beechcraft: количество и стоимость поставок этой компании рухнули на 55% и 45% соответственно. В более выгодном положении — бразильская корпорация Embraer, сумевшая нарастить производство за счет расширения производственной линейки на две новые модели, канадская Bombardier, американская Gulfstream Aerospace и французская Dassault Aviation, обошедшиеся относительно "малыми потерями" в сравнении с той же Hawker Beechcraft и Cessna Aircraft.

Предполетный прогноз

Самыми свежими к моменту написания этой статьи являются обзоры перспектив рынка, выпущенные компаниями Teal Group, Bombardier, Brian Foley Associates и Rolland Vincent Associates. Рисуемое ими будущее выглядит достаточно сурово, но все-таки не безнадежно.

Teal Group пришлось существенно скорректировать свой прошлогодний прогноз. Автор исследования Ричард Эбулафиа считает, что в последующие десять лет будет произведено 9,3 тыс. бизнес-джетов, исключая класс сверхлегких реактивных самолетов и бизнес-лайнеров, а это почти на 5 тыс. меньше, чем предполагалось год назад. К этому добавятся 2893 турбовинтовых самолета бизнес-класса общей стоимостью $12,4 млрд и 575 корпоративных версий региональных лайнеров на сумму $29,6 млрд. В переоцененном сегменте сверхлегких реактивных самолетов, по мнению компании, следует ожидать поставок 2263 машин, причем исключительно моделей Cessna Mustang, Phenom 100 и HondaJet. Лидерами рынка, по оценке аналитика Teal Group, станут дальнемагистральные и большие бизнес-джеты, на долю которых придется до 50% поставок. Доминировать будут авиастроители Bombardier и Gulfstream, за которыми последуют Cessna, Dassault, Hawker Beechcraft и Embraer. Эбулафиа также говорит о возможной реструктуризации отрасли и смене владельцев некоторыми ключевыми игроками.

Главные факторы подъема рынка — прибыли предприятий и общеэкономический рост — вряд ли покажут положительную динамику раньше 2010-2011 годов, а потому спад в отрасли продлится около трех лет, полагает Ричард Эбулафиа. Падение поставок достигнет дна в 2011 году, но вместе с восстановлением экономики бизнес-авиация вновь пойдет в гору — правда, не так быстро, как это было на предыдущем подъеме.

Президент американской консалтинговой фирмы Brian Foley Associates Брайан Фоли считает, что прошлогодний рекорд поставок бизнес-джетов в 1313 единиц так и не будет побит в ближайшие десять лет. К рекордным объемам производства в прошлом, по мнению аналитика, привело сочетание ряда благоприятных факторов, таких как, например, темпы роста мировой экономики, высокие прибыли корпораций и низкая стоимость доллара. Повторение уникальной комбинации этих условий, судя по современному состоянию глобальной экономики и ее прогнозам, вряд ли возможно в течение последующих нескольких лет. Не слишком оптимистичен в оценке перспектив производства бизнес-джетов в ближайшие годы и аналитик Ролланд Винсент, глава консалтинговой компании Rolland Vincent Associates. По его мнению, состояние американской и мировой экономики не может внушать особых надежд на быстрое восстановление отрасли. Господин Винсент прогнозирует достижение минимальных объемов поставок около 650 бизнес-джетов на 2010 и 2011 годы, что значительно ниже даже уровня 2005 года. В 2009 году падение относительно показателей 2008 года составит 43%, и это без учета прошлых успехов ушедшей с рынка Eclipse Aviation. Новый подъем, считает аналитик, начнется лишь в 2012 году, но рекорды прошлого года не будут достигнуты и к концу прогнозируемого периода — 2014 года.

Неожиданно оптимистично на этом фоне звучит прогноз одного из крупнейших производителей бизнес-джетов, канадской компании Bombardier. В следующие десять лет будет поставлено 11,3 тыс. реактивных самолетов бизнес-авиации, включая класс бизнес-лайнеров (13,2 тыс. в прошлогоднем прогнозе компании), а общая стоимость поставок достигнет $256 млрд. Интересно, что в прогнозируемый период эксперты компании ожидают роста парка бизнес-джетов в России и СНГ более чем в три раза — с 270 в 2008 году (оценка Bombardier) до 820 в 2018-м, а число поставок в этот регион достигнет 600 единиц в 2009-2018 годах. Как бы там ни было, но даже жесткий вариант 40-процентного падения поставок в сравнении с 2008 годом выглядит суровым, но не катастрофическим итогом. Ведь и эти цифры на треть выше пиковых достижений периода подъема 1995-2001 годов. Полная стагнация отрасли возможна только при окончательном прекращении глобального экономического роста. А такой сценарий кажется маловероятным. Пока фундаментальные факторы роста — глобализация и перенос производства, подъем мировой экономики — сохраняют свой потенциал, вряд ли бизнес-авиации грозит что-то более серьезное, чем очередной, пусть долгий и болезненный, но преходящий циклический спад.

Поставки "большой шестерки" производителей самолетов (единицы)

|

Стоимость поставок "большой шестерки" производителей самолетов ($)

|

Прогнозы рынка бизнес-джетов Teal Group и Bombardier

|