Пик производства вагонов в стране в 2012 году совпал с кризисом на железнодорожном рынке. Вагоностроители срочно переверстывают производственные планы, а операторы ждут волны консолидации и развернули войну за грузовую базу. В выигрыше грузоотправители — теперь они диктуют правила на рынке. Сложнее всего придется производителям вагонов.

Падение вместо роста

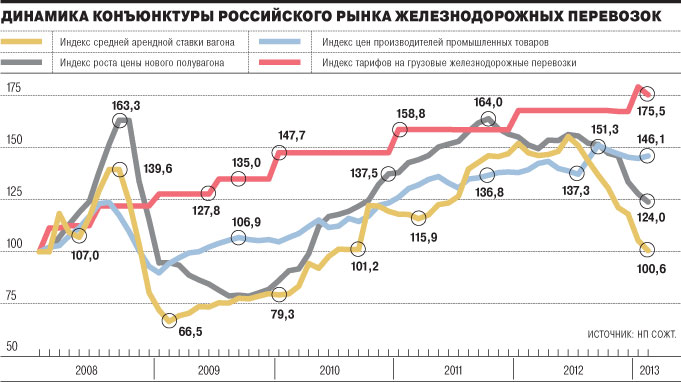

Признаки спада на рынке железнодорожных перевозок появились еще в мае прошлого года, но всерьез его ощутили только к осени. Падение началось с вершины: к началу прошлого года рынок достиг пиковых показателей с 2008 года. По данным ОАО "Российские железные дороги" (РЖД), в течение 2011 года произошел резкий рост ставок аренды на вагон — стоимость полувагона за год выросла на 45,9%, нефтебензиновой цистерны — на 24,6%, крытого вагона — на 24,2%. Среднерыночная ставка аренды полувагона к концу 2011 году составила 1350 руб. в сутки, цистерны — 1194 руб., крытого вагона — 1156 руб.

В материалах РЖД отмечается, что в 2012 году ставки аренды грузовых вагонов оставались относительно стабильными до августа, а в сентябре начался обвал. В сегменте полувагонов ставка меньше чем за полгода упала на 40%, с другими видами подвижного состава спад был не так ощутим. Из материалов РЖД следует, что по цистернам спад составил 4%, по крытым вагонам — 14%. В 2013 году падение продолжилось. По данным НП "Совет участников рынка услуг операторов железнодорожного подвижного состава", индекс средней арендной ставки по-прежнему показывает отрицательную динамику и в феврале опустился почти до уровня января 2008 года. При этом в 2012 году частные операторы продолжали наращивать парк вагонов, хотя и меньшими темпами. По данным РЖД, за год количество полувагонов выросло на 12%, цистерн — на 4,6%. Темпы роста парка полувагонов более чем в два раза опережали темпы роста грузооборота, отмечается в материалах компании. В итоге к концу года на рынке сформировался существенный профицит универсального парка, по разным оценкам — 70-150 тыс. полувагонов.

В РЖД считают, что грузовладельцы к осени прошлого года оказались не готовы к сложившемуся уровню затрат на железнодорожные перевозки. В материалах компании резюмируется, что в 2012 году "рынок железнодорожных грузоперевозок перестал быть рынком оператора с конкуренцией за вагоны среди грузоотправителей, каким он был еще в 2011 году, и стал рынком клиента с ростом конкуренции за грузы между железнодорожными компаниями". В результате операторы развернули настоящую войну за грузовую базу: почти любая крупная сделка сопровождается заключением долгосрочного контракта с грузоотправителем, которого ранее обслуживала покупаемая компания. Одновременно основные игроки, в первую очередь крупнейшие в стране Первая и Федеральная грузовые компании, начали демпинговать, пытаясь захватить большую часть рынка: по данным операторов, их ставки на некоторых направлениях в начале 2013 года упали до 500 руб. за полувагон и даже ниже. Начальник управления маркетинга компании "Трансгарант" Александр Метелкин считает, что тренд приобретения кэптивных компаний сохранится, а в дальнейшем можно ожидать слияний крупных компаний.

Усугубила ситуацию на рынке, как ни странно, мера для разгрузки инфраструктуры, введенная прошлой осенью,— унификация тарифов на порожний пробег. "Раньше транспортные компании оптимизировали порожний пробег, снижение его цены было одним из конкурентных преимуществ. Унификация тарифов сделала оптимизацию порожнего пробега неэффективной",— говорят в лизинговой компании Brunswick Rail. Те операторы, которые не смогли изменить логистические схемы в новых условиях, были вытеснены из перевозочного процесса. Чтобы избежать платы за простой вагонов (доходит до $50 в день), эти транспортные компании готовы были сдавать вагоны в аренду по заниженным ставкам. В результате произошла "натурализация" профицитных полувагонов, поясняют в Brunswick Rail. "Если раньше они все были тем или иным способом вовлечены в перевозочный процесс, то в конце 2012 года часть попала на открытый рынок, что сказалась на ставке аренды. С $40-45 за полувагон в день она упала до $20-25",— отмечают в лизинговой компании.

Запланированный спад

Производство вагонов начало снижаться только в конце прошлого года. В 2012 году оно, наоборот, достигло исторического максимума — по сравнению с 2011 годом выросло на 13,3%, до 71,2 тыс. Но уже в декабре объемы производства, по данным Росстата, упали на 2% — до 5,1 тыс. В наступившем году ситуация усугубилась: в январе падение составило 10,9% (до 4,4 тыс.), а в феврале — 26,6% (до 4,1 тыс.). На этом фоне продолжают падать и цены — например, сейчас цена полувагона российского производства составляет около 1,7 млн руб., на 35% ниже, чем в 2011 году. По словам гендиректора Русской корпорации транспортного машиностроения (РКТМ; входит в холдинг "Русские машины") Павла Овчинникова, ситуация "действительно очень тяжелая". Падение объемов производства в январе--феврале в РКТМ называют запланированным, но не исключают пересмотра планов "в сторону серьезного снижения". В крупнейшем в России производителе вагонов — государственной НПК "Уралвагонзавод" (УВЗ) — говорят, что запланировали на этот год снижение производства на 26%. "В перспективе ближайших лет уровень рынка вагонов 2011-2012 годов точно не будет достигнут",— признает заместитель гендиректора УВЗ по железнодорожной технике Андрей Шленский. По его оценкам, в этом году рынок, скорее всего, "будет на уровне 50 тыс. вагонов", его увеличение зависит от того, "какие меры господдержки будут введены". Господин Шленский подчеркивает, что сейчас основная задача для отечественных производителей — не добиваться возврата к пиковым показателям прошлого года, а "просто выйти на стабильный уровень производства без дальнейшего снижения".

Аналитик Института проблем естественных монополий Игорь Скок объясняет падение спроса на грузовые вагоны тем, что с середины 2012 года российская экономика замедляется, а эффективность управления парком растет. Павел Овчинников связывает падение с "отсутствием регулирования" в условиях перепроизводства вагонов и демпингом украинских конкурентов. "Большинство производителей заложили снижение в свои планы, но если процесс продолжится дальше, то ситуация может стать необратимой и производителям будет сложно вернуть инвестиции, вложенные в обновление производства и разработку новой техники",— говорит Андрей Шленский. Гендиректор агентства "Infoline-Аналитика" Михаил Бурмистров полагает, что большинство производителей по итогам 2013 года могут стать убыточными: по его мнению, ключевой риск — в резком снижении спроса на полувагоны при сохранении высоких цен и дефицита на рынке крупного вагонного литья.

Защита доступными средствами

Вагоностроители защищаются от снижения производства, расширяя модельный ряд, увеличивая поставки вагонов собственным лизинговым компаниям и развивая сервисное обслуживание вагонов. УВЗ в этом году планирует запустить производство семи новых моделей вагонов. По оценке Михаила Бурмистрова, на фоне падающего спроса из 40-45 тыс. вагонов, которые будут выпущены в России в 2013 году, более 20 тыс. вагоностроители могут поставить аффилированным лизинговым, арендным и операторским компаниям. Сами вагоностроители считают, что у поставок вагонов собственным лизинговым компаниям есть большой потенциал. В Объединенной вагонной компании говорят, что аффилированная лизинговая компания Rail 1520 — основной канал реализации вагонов Тихвинского вагоностроительного завода. Больше всего вагоностроители надеются на господдержку. "Мы подготовили целый пакет мер по поддержке производства, среди которых тарифные преференции для инновационных вагонов, государственная программа по софинансированию лизинга и кредитов на покупку инновационных вагонов, в том числе за счет компенсации ставок по кредитам через госбанки или прямого финансирования",— говорит Андрей Шленский. Он отмечает, что одной из основных мер поддержки может стать программа утилизации вагонов, но "пока конкретики по ее запуску нет, консультации с профильными ведомствами на эту тему продолжаются". Павел Овчинников считает, что нужны "срочные меры, направленные на оздоровление рынка и исключение дискриминации отечественных вагоностроителей" — прежде всего ограничение импорта украинских вагонов. По мнению Михаила Бурмистрова, протекционные меры могли бы поддержать спрос на отечественный подвижной состав до уровня 55 тыс. грузовых вагонов, то есть на 30% меньше, чем в 2012 году.