В центре следующего экономического кризиса окажутся экономики, которым последние 10-15 лет сулили блестящие перспективы. Это не только Китай, но и другие азиатские страны: Индия, Индонезия, Филиппины, Таиланд и Турция.

Азиатское экономическое чудо может в любой момент рассыпаться

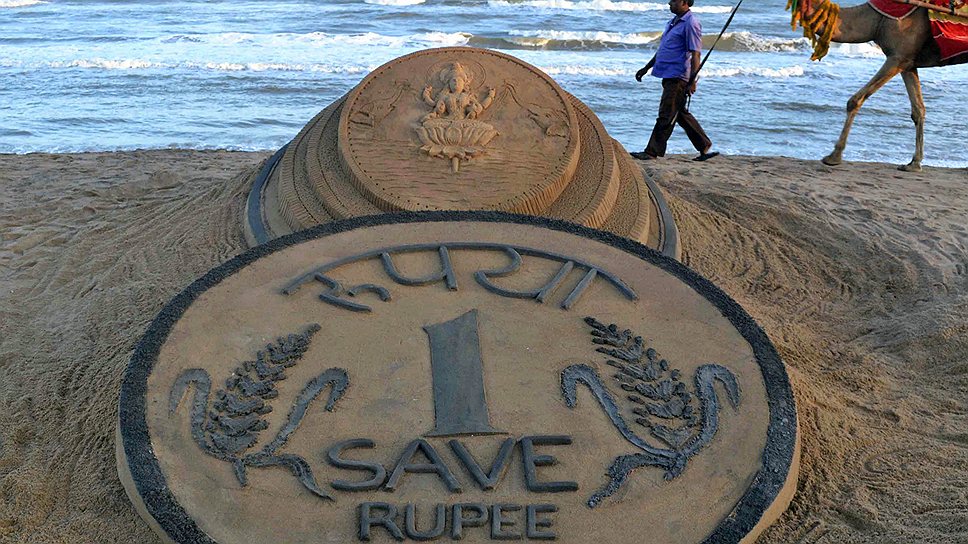

Фото: AP

Нынешняя ситуация в мировой экономике не повторяет азиатский кризис 1997 года, но в каком-то смысле рифмуется с ним. Как и в середине 1990-х, мягкая монетарная политика Запада раздула пузырь на развивающихся рынках. Любое ее ужесточение может их взорвать.

В конце 1980-х и начале 1990-х многие азиатские экономики, включая Таиланд, Индонезию, Малайзию, Филиппины, Южную Корею, росли очень быстро. Этот период называли азиатским экономическим чудом. Страны добились быстрого подъема, используя инвестиционную модель роста — сочетание массивных инвестиций в производство, экспортной ориентации и опоры на дешевую рабочую силу. Эта нехитрая комбинация позволяла "азиатским тиграм" производить товары на экспорт по вполне конкурентным ценам. Рост поддерживался фиксацией курса национальных валют к доллару США. Бум требовал обильного кредитования, иностранные инвесторы были рады его предоставить — отсутствие валютного риска из-за привязки курса валют к доллару и более высокие ставки делали размещение капитала выгодным.

Однако любой бум кончается крахом. Коллапс "азиатских тигров" был предопределен еще в 1995 году, когда США вместе с Японией и Германией приняли так называемое обратное соглашение "Плаза". Странное название объясняется просто: это был пересмотр предыдущего соглашения "Плаза" 1985-го. Тогда были согласованы действия по ослаблению доллара, теперь же решили его укрепить и ослабить иену — ее слишком высокий курс всерьез мешал японским экспортерам. Обратное соглашение "Плаза" стало спусковым крючком азиатского кризиса: в 1995-1997 годах иена упала приблизительно на 60% к доллару. Японский экспорт стал дешевле и привлекательнее экспорта "азиатских тигров", валюты которых были привязаны к стремительно дорожающему доллару.

Инвесторы почувствовали неладное и весной 1997 года начали избавляться от активов, номинированных в тайском бате. Таиланд продержался недолго и в июле вынужден был пойти на девальвацию. Как только Бангкок отказался от привязки к доллару, инвесторы поняли, что и другие "тигры" не выдержат, и бросились наперегонки продавать активы в Индонезии, Малайзии, Южной Корее, на Филиппинах и т. д. Бегство капитала и девальвация подкосили банковские системы этих стран. Неудивительно, ведь долги были номинированы в резко подорожавшем долларе, а активы — в подешевевших местных валютах. Все это оставило азиатские экономики в руинах. Наиболее сильно пострадавшая Индонезия потеряла 13,5% ВВП за год, а правивший более 30 лет диктатор Сухарто вынужден был уйти. Через год, как известно, эхо этого кризиса дошло и до России.

Дежавю кризиса

В 2013 году первым кандидатом на роль новой жертвы экономического кризиса является Китай ("Деньги" не раз об этом писали). Но и другие азиатские развивающиеся экономики испытывают трудности. Правда, многие уроки были все же выучены: большинство валют развивающихся рынков не имеют сейчас привязки к доллару, как в 1990-х, да и валютные резервы куда больше, чем 16 лет назад.

Но аналогии имеются. Одних только намеков ФРС об ужесточении монетарной политики в мае 2013 года хватило для роста доходности по гособлигациям США. Более высокая ставка по ним сделала инвестиции в развивающиеся рынки менее привлекательными. Рифмуется с азиатским кризисом и стремительная девальвация японской иены к доллару (на 27% за последний год). На этом фоне инвесторы стали избавляться от активов на развивающихся рынках.

Наиболее уязвима среди таких экономик Индия. В последние три месяца наблюдается настоящий исход инвесторов из страны, рупия упала к доллару на 15%, до исторического минимума. При этом внешний долг Индии превышает $400 млрд (около 20% ВВП), более 80% долга номинировано в иностранной валюте. Не очень много, но, учитывая высокую и растущую в последние месяцы стоимость обслуживания долга, не так уж мало. Дефицит платежного баланса достиг 5,1% ВВП. Экономический рост тормозится, банки и рейтинговые агентства наперегонки снижают прогнозы роста ВВП Индии на 2013 год. Так, Moody's в конце сентября понизило свой прогноз с 5,5% ВВП до 4,5%, BNP Paribas прогнозирует 3,7%. Это для Индии очень мало, ведь в стране до сих пор бурно растет численность населения — за год оно увеличивается почти на 18 млн человек. Так что рост ВВП на душу населения будет еще более скромным — на уровне 2-3%. Очень плохо, особенно учитывая крайне низкую базу этого роста (ВВП на душу населения — $1590, ВВП на душу населения по ППС, паритету покупательной способности,— $4060).

Многие экономисты считали рост населения благоприятным фактором для Индии: он увеличивал пул рабочей силы, объем рынка и тем самым давал так называемый демографический дивиденд для экономики. Но этот взгляд не единственный. Как отмечается в недавнем докладе банка Esprito Santo "Indian Demographics. Dividend or disaster?", Индия остается деиндустриализованной страной: промышленное производство дает всего 15-16% ВВП, занимая 10% рабочей силы. Тогда как сектор услуг — более 50% ВВП и более 60% рабсилы. Он перенасыщен, а стагнирующая промышленность не сможет абсорбировать более 30% молодых людей, которые вступят в трудоспособный возраст в ближайшие годы. Высокотехнологичные компании в Индии (вроде знаменитой Infosys) дают работу не более чем миллиону человек, в то время как население Индии превышает 1,28 млрд. То есть чуть больше 0,1% рабочих мест (в основном для немногочисленных хорошо образованных представителей высших каст) — ничто. Переход из доиндустриального общество сразу в постиндустриальное — миф. В итоге вместо демографического дивиденда может случиться демографический убыток. Масса озлобленной безработной молодежи, как в Египте. Не очень радужные перспективы для страны, которую называли будущим Китаем.

Немногим лучше обстоят дела у жертвы предыдущего азиатского кризиса — Индонезии. Индонезийская рупия упала до четырехлетнего минимума относительно доллара, дефицит платежного баланса увеличился с 2,7% ВВП в прошлом году до нынешних 4,4%. Внешний долг частного сектора достиг $124 млрд, или 30% ВВП (рост с 2006 года на 90%). Тоже не очень много, но стоимость обслуживания растет. Дополнительная проблема — высокая зависимость экономики от экспорта сырья (угля, руды) в Китай. Если рост в КНР еще больше замедлится, Индонезия будет очень уязвима. Темпы роста ВВП во втором квартале составили 5,8% (цель правительства на 2013 год — 6,3%), что тоже довольно слабо, учитывая рост населения и низкую базу.

Не блещет и пионер кризиса 1997-го Таиланд. Его экономика погрузилась в рецессию: первые два квартала года отметились падением ВВП в квартальном исчислении. В годовом исчислении пока рост — 2,8% ВВП, но затухающая динамика пугает. Профицит платежного баланса сжался до незначительных 1,2% ВВП. Тайский бат также слабеет по отношению к доллару США, за три месяца курс снизился на 5%.

Чуть лучше ситуация на других развивающихся рынках — в Сингапуре и Малайзии. Однако и здесь имеет место резкое замедление роста. Больше проблем у новых фигурантов кризисного списка, которых события 1997 года не затронули,— Турции и Бразилии. В Турции с ростом ВВП пока проблем нет (во втором квартале — 4,4%, что лучше прогнозов), однако ситуация с дефицитом платежного баланса плачевная: за последние месяцы он достиг почти 7% ВВП. На этом фоне валятся турецкая лира и местный фондовый рынок. Бразилия тоже находится в стагнации, рост ВВП в 2013 году, по прогнозу Nomura, не превысит 1,6% ВВП, увеличивается дефицит платежного баланса (до 3,4% ВВП в сентябре против 3% в начале года). Ну и традиционно падает бразильский реал — более чем на 10% к доллару за последние три месяца.

Все проблемы развивающихся рынков можно назвать резким замедлением, полномасштабного кризиса пока нет. Но нет пока и реального ужесточения монетарной политики на Западе. Если считать, что ужесточение все-таки случится, происходящее с развивающимися рынками сейчас — только пролог будущих неприятностей. От начала укрепления доллара в 1995 году до кризиса прошло два года, возможно, сопоставимый лаг будет и сейчас. Другим определяющим моментом станет ситуация в Китае. Как бы то ни было, недавняя эйфория в отношении развивающихся рынков сменилась явной тревогой.

У России есть повод задуматься о мерах финансовой предосторожности. Сейчас ситуация не настолько плоха, но внешний шок, прежде всего в виде падения цен на углеводороды, может быть болезненными.

Стабильность, порождающая нестабильность

На вопрос, почему азиатский кризис 1997 года может повториться в измененном виде, кроме технического есть и теоретический ответ. Известный американский экономист Хайман Мински, своеобразный продолжатель дела экономистов австрийской школы Людвига фон Мизеса и Фридриха фон Хайека, в 1993 году выдвинул так называемую гипотезу финансовой нестабильности. Суть ее можно свести к следующему: бум сам порождает крах. Каким образом? В начальной стадии финансового цикла в долг берут и дают с большой осторожностью, экономические агенты досконально оценивают риски и боятся убытков. Объясняется это тем, что начальной фазе, как правило, предшествует кризис, сопровождающийся банкротствами и дефолтами. Однако по мере того, как экономическая и финансовая ситуация стабилизируется, негативные воспоминания слабеют.

В результате бума оценки финансового риска неизбежно падают. Чем длительнее подъем, тем больше скрытого риска накапливается в системе. Ведь все растет как на дрожжах, опасения скептиков чрезмерны, расплатиться по долгам не составит труда. По Мински, "обеспеченное финансирование", при котором должник в силах расплатиться и по процентам, и по телу долга, постепенно замещается "спекулятивным финансированием". При нем денежного потока заемщиков хватает для уплаты процентов, но не тела долга. Бум позволяет им накапливать долги. Дальше — трансформация "спекулятивного финансирования" в "Понци-финансирование", когда денежного потока не хватает уже и на выплату процентов. Иными словами, именно финансовая стабильность и экономический бум превращают платежеспособных заемщиков в неплатежеспособных.

Часто переход от многолетнего бума к кризису занимает считаные недели. Годами копившийся в системе риск вдруг становится очевиден кредиторам, и дестабилизация приобретает лавинообразный характер.

Похоже, что и сейчас развивающимся рынкам придется заплатить кризисом за многолетний бум. Причем Хайман Мински утверждает: какой бы разумной экономической политики ни придерживались власти, рано или поздно финансовая стабильность и экономический бум сами породят их собственную противоположность.