В первой половине октября 2013 года глава службы Банка России по финансовым рынкам (СФР) Сергей Швецов провел несколько встреч с представителями этих рынков. Соображения о дальнейшем развитии новому регулятору докладывали брокеры и управляющие компании, пенсионные фонды и страховые компании, депозитарии и микрофинансовые организации. Но только рынок коллективных инвестиций оказался "одним из самых проблемных направлений". Несмотря на то что отрасли придется приложить "достаточное количество усилий", чтобы показать преимущества ПИФов, возможности для роста у нее остаются.

Фото: Павел Кассин, Коммерсантъ / купить фото

Инвестиционные паузы

За 17 лет существования рынок коллективных инвестиций пережил несколько больших и маленьких кризисов. В самом начале становления на него обрушились дефолт и кризис 1998 года, после чего рынок восстанавливался несколько лет. Осуществленный в конце 2004 года пересмотр отношения регулятора к инвестиционным контрактам затормозил развитие сегмента фондов недвижимости как минимум на полгода. В 2008 году разработка нормативных актов, связанных с обновлением законодательства, задержала регистрацию новых открытых ПИФов на девять месяцев (которые стали к этому времени мало кому интересными из-за разразившегося финансового кризиса).

Тем не менее кризис 2008 года (и новое законодательство) привел к бурному росту числа закрытых фондов, в том числе кредитных. Активное использование этих ЗПИФов банками для разгрузки балансов от плохих долгов заставило в 2010 году ЦБ впервые обратить взоры на этот рынок и пресечь эту практику. По оценке "Ъ", за год было ликвидировано по крайней мере два десятка кредитных фондов, стоимость чистых активов (СЧА) которых превышала 10 млрд руб. В 2011 году введение налога на имущество негативно отразилось на секторе фондов недвижимости. Так, по оценке "Ъ", в тот год объявили о прекращении деятельности около 60 фондов недвижимости с СЧА более 17 млрд руб. (В 2010 году было объявлено о ликвидации трех десятков ЗПИФН с СЧА менее 6 млрд руб.)

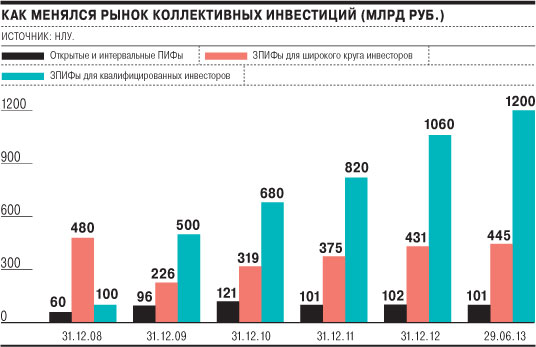

Но, несмотря на многочисленные корректировки и задержки, рынок коллективных инвестиций продолжал активно развиваться. По оценке Национальной лиги управляющих (НЛУ) по состоянию на середину 2013 года, СЧА открытых и интервальных фондов составляет чуть более 100 млрд руб. (менее 6% рынка). Стоимость чистых активов закрытых фондов для широкого круга инвесторов оценивается в 440 млрд руб. (около 25% рынка). Самую массивную часть (не по числу фондов, а по сумме активов) составляют ЗПИФы для квалифицированных инвесторов — 1,2 трлн руб. СЧА, или почти 70% российского рынка паевых фондов.

Участники рынка опасаются, что у руководства СФР есть большое желание закрутить гайки. Между тем они указывают на удобство использования паевого фонда как инвестиционного механизма. Как отмечает управляющий директор инвестиционной группы ТРИНФИКО Виталий Баланович, "инвестиционные проекты многолетние, в них нередко реинвестируется прибыль, поэтому использование в ПИФе своеобразных налоговых каникул очень комфортно для инвестора". По словам управляющего директора "Велес Менеджмент" Станислава Бродского, ЗПИФы являются одной из удобных форм "существования в каком-либо проекте нескольких соинвесторов".

Состав инвесторов паевого фонда, как правило, остается неизменным от начала до окончания проекта, указывает Станислав Бродский. Поэтому для закрытых фондов не является критичным активное вторичное обращение их паев на рынке ценных бумаг. Тем не менее вывод паев на биржу и получение биржевых котировок необходимы институциональным инвесторам — для целей бухгалтерского учета, выполнения нормативов и т. п. Но даже в этом случае никто из крупных инвесторов не ожидает "выхода" из закрытого фонда на крупные суммы через продажи паев на бирже. Рыночная котировка, а также расчет стоимости активов закрытых фондов напрямую связаны с деятельностью оценщиков. Однако из-за большого разнообразия таких активов их можно переоценивать в широких пределах. Как образно выразился Виталий Баланович, "оценщик — это самая творческая профессия в нашей стране". Оценка вложений банков в паевые фонды волнует и ЦБ (см. интервью директора департамента банковского регулирования Банка России Василия Поздышева на этой странице). По словам гендиректора компании "Сбербанк управление активами" Антона Рахманова, "находящиеся в закрытых фондах объекты зачастую не генерируют какого-то денежного потока, на основании которого можно провести оценку".

Нормативные усилия

Безусловно, одними из крупнейших заказчиков-пользователей закрытых паевых фондов являются банки. По оценке "Ъ", на начало 2013 года банки были пайщиками более 200 закрытых паевых фондов. В общей сложности более чем в 130 случаях доля банков в фонде составляла 99-100%. По данным ЦБ, общая стоимость вложений в паевые фонды и иные долевые бумаги, учитываемые в балансовых счетах российских банков по справедливой стоимости, на 1 ноября составляла 703 млрд руб. При этом банки являются крупными, но не единственными участниками ПИФов. Этот механизм используют и другие институциональные инвесторы — пенсионные фонды и страховые компании. Исходя из данных по резервам НПФ их вложения в паевые фонды на начало года можно оценить в 150 млрд руб. Объем инвестиций страховых компаний на порядок меньше. С учетом этих данных фактически половину рынка закрытых фондов занимают частные лица и корпоративные инвесторы.

Участники рынка отмечают разные направления интересов в использовании инвесторами паевых фондов. В целом, как отмечает Антон Рахманов, "фонды для квалифицированных инвесторов работают с активами, имеющими ограниченную ликвидность". При этом и квалифицированные инвесторы должны лучше понимать длительность своих обязательств относительно своих активов. Частные инвесторы предпочитают девелоперские и рентные фонды недвижимости, а также фонды прямых инвестиций. Банки активно используют кредитные фонды и фонды недвижимости, в том числе для переноса непрофильных инвестиций (очистка баланса) в отдельную структуру, а также возможности нанять для управления ими другую (небанковскую) команду управляющих. При этом, по словам руководителя дирекции по работе с финансовыми институтами "Альфа-капитал" Николая Антипова, "термин "очистка" не всегда несет негативный смысл, так как ЗПИФы недвижимости, паями которых владеют банки, все чаще имеют в своих активах абсолютно рыночные объекты или проекты и используются банками для диверсификации вложений". НПФ используют рентные фонды, позволяющие прогнозировать доход и обеспечивать регулярные выплаты, в качестве альтернативы депозитам. Впрочем, как отмечает господин Антипов, крупные НПФ нередко вкладывают средства в ПИФы на два-три года без выплаты текущего дохода, так как денежный поток они обеспечивают за счет других инструментов. Интерес страховщиков сосредоточен в фондах прямых долгосрочных инвестиций.

Впрочем, претензии ЦБ относятся в первую очередь к пользователям этого финансового продукта. По словам Сергея Швецова, закрытые паевые фонды являются одним из основных инструментов, используемых "для рисования балансов" банков. Для ограничения этого "творчества" ЦБ принял решение с 1 июля 2014 года повысить нормы резервирования по вложениям в закрытые паевые фонды. Это касается прежде всего банков, которые могут осуществлять контроль над управлением этими фондами или оказывать на них существенное влияние. По оценке ЦБ, в целом объем резервов банковской системы, который потребуется досоздать по новым правилам, составит 0,2 процентного пункта достаточности капитала. Не так и много. Но для кого-то из банков это может обернуться либо сворачиванием непрофильного бизнеса, либо лишением лицензии. Как считает Виталий Баланович, требование ЦБ для ряда банков сделает нерентабельной операцию по использованию ПИФов для вывода непрофильных активов для поддержки уровня собственного капитала. Таким образом сократится число схемных ЗПИФов. Впрочем, существенного сжатия рынка участники не ждут. Как поясняет Николай Антипов, "ЦБ заранее анонсировал правила игры, и многие собственники фондов скорректировали свои ожидания в отношении этого инструмента".

В целом же участники рынка рассчитывают, что регулятор будет закрывать пробелы в регулировании, а не запрещать сам продукт. Гендиректор УК "НИК Развитие" Елена Ширковец отмечает, что "некоторые возможности, предусмотренные законодательством, невозможно осуществить, так как по ним нет записанных в нормативных актах процедур". Станислав Бродский предлагает в отношении ЗПИФов управляющим компаниям самим решать, какие расходы осуществлять за счет фонда, одновременно законодательно ограничив его долей от общей стоимости активов фонда (например, не более 1-5-10% от активов фонда в год). Исчерпывающим следует сделать только список запрещенных расходов фонда. Аналитик компании "Солид Менеджмент" Ирина Ступакова считает неоправданным прохождение инвестором квалификации в каждой компании, в которой он собирается приобретать паи ЗПИФов.

Представители управляющих компаний, НЛУ и СФР уже выработали ряд первоочередных мероприятий по повышению привлекательности рынка для инвесторов. К ним, в частности, относятся планы по созданию методики оценки активов фондов недвижимости; созданию реестра и аккредитации оценщиков при СРО, допущенных к оценке активов таких фондов; освобождению от налогообложения физических лиц при владении паями свыше двух лет; развитию биржевой дистрибуции паев. На прошлой неделе ЦБ опубликовал проект указания, касающийся возможности досрочного частичного погашения паев (см. "Ъ" от 6 декабря). В настоящее время полученную в фонде выручку от продажи активов до полного прекращения ПИФа пайщики получали только в виде дохода, со всей суммы которого и платили налоги. Например, в ипотечных фондах за счет промежуточных выплат СЧА ПИФа сокращалась почти до нуля, а у пайщиков при налогообложении не учитывались первоначальные вложения. Как отмечает Станислав Бродский, "если урегулировать порядок частичного погашения паев, то пайщики могли бы платить налог только с реально получаемого дохода, а не со всех сумм, которые являлись их "прибылью" лишь формально". Таким образом, у инвесторов появился бы интерес и к ипотечным фондам, которые сейчас занимают лишь около 1% рынка.

На протяжении своей недолгой истории управляющие компании научились работать в меняющейся обстановке. Замедление развития в одном сегменте рынка приводило к бурному развитию другого. И рынок продолжит развитие за счет отмирания схемных направлений в пользу более приспособленных рыночных продуктов.