Банкиры только начинают оценивать, как российские санкции повлияют на качество заемщиков из числа компаний, работающих в соответствующих секторах. Однако уже ясно, что первоочередную проблему представляют собой расчеты по незавершенным контрактам, а переориентация ритейлеров и переработчиков сельхозпродукции на внутренних поставщиков чревата для банков потерями комиссионных доходов.

Фото: Кирилл Кухмарь, Коммерсантъ

В 2013 году, согласно ежегодному отчету аудиторско-консалтинговой группы BDO, в России 30 крупнейших банков предпочитали кредитовать именно торговый сектор. Останется ли этот сегмент заемщиков в числе банковских фаворитов в дальнейшем — вопрос, на который вчера банкиры были не готовы ответить. Проанализировать, упадет ли качество того или иного заемщика вследствие ухудшения показателей его деятельности (рентабельности и т. п.), сейчас еще невозможно, говорит источник "Ъ" в банке из топ-10. "Для этого нужно сравнивать себестоимость импорта с себестоимостью тех же товаров в России, уточнять, каков реальный объем потребления импортных товаров, а не их количество на прилавках",— поясняет собеседник "Ъ". "Объективно ситуация такова, что пока нельзя даже четко идентифицировать все отрасли, на которых скажется эмбарго, а уж давать оценки для банков-кредиторов тем более рано",— соглашается собеседник "Ъ" в одном из госбанков.

Впрочем, некоторые общие прогнозы банкиры уже делают. По мнению члена правления Райффайзенбанка Оксаны Панченко, вероятно придется сложно импортерам-трейдерам, которые занимаются исключительно поставками товаров и оборотные средства которых — заемные. Впрочем, среди клиентов Райффайзенбанка таковых нет, заверила госпожа Панченко. "Оптовики, не имеющие собственных средств, относятся к высокорискованным заемщикам",— соглашается собеседник "Ъ" в банке из топ-10.

Зато ритейлерам в перспективе удастся сбалансировать расходы и, следовательно, сохранить рентабельность бизнеса и свое кредитное качество, так как целый ряд российских продуктов существенно дешевле импортных, полагает зампред СДМ-банка Вячеслав Андрюшкин. "В случае замещения импорта на продовольствие российского производства банки как минимум лишатся комиссионных доходов от обслуживания внешнеторговых сделок — за оформление паспортов сделок, куплю-продажу валюты для расчетов и т. д.",— уточняет партнер BDO в России Денис Тарадов. Одновременно замедлится и рост кредитных портфелей вследствие снижения потребностей ритейлеров в банковских кредитах, добавляет он. "Зарубежные поставщики, в отличие от российских, как правило, работают только на условиях предоплаты, поэтому российским компаниям приходилось кредитоваться в той или иной форме",— поясняет господин Тарадов.

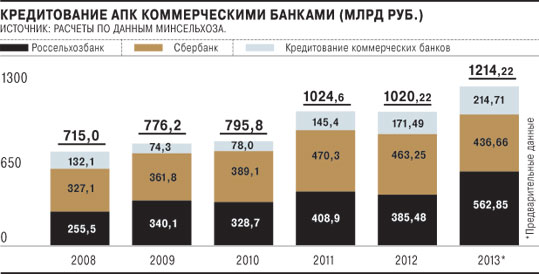

Компенсировать возможное уменьшение объемов кредитования банки могли бы за счет кредитования российских сельхозпроизводителей, которым сейчас, очевидно, придется наращивать мощности. В некоторых банках к этому готовы. "Ликвидности для этого хватит",— отмечает Вячеслав Андрюшкин. В данный момент основной объем кредитов сельхозпроизводителям выдан Сбербанком и РСХБ. В Сбербанке и ВТБ от комментариев отказались, в РСХБ не ответили на запрос "Ъ".

Для международного факторинга — краткосрочного кредитования российских покупателей импортируемых продуктов под залог дебиторской задолженности — принципиальным сейчас является вопрос юридического статуса длящихся сделок. В частности, сложности могут возникнуть, если по условиям контракта право собственности перешло от иностранной компании к российской, когда товар был погружен на транспорт и отправлен в Россию, указывает предправления Национальной факторинговой компании (НФК) Роман Огоньков. По его словам, велика вероятность, что из-за санкций российский покупатель уже будет не вправе принять товар, в этом случае российская сторона может отказаться платить факторинговой компании или банку, работающему по факторинговой схеме, ссылаясь на форс-мажор. "Фактор, в свою очередь, не заплатит поставщику продукции или экспорт-фактору, и к нему могут быть предъявлены претензии, так как он по контракту поручился за покупателя",— указывает господин Огоньков.

Долгосрочный же эффект от санкций факторы ощутят не раньше осени, полагает исполнительный директор Ассоциации факторинговых компаний (АФК) Дмитрий Шевченко. По данным АФК за первое полугодие, доля международного факторинга в совокупных портфелях российских факторов составляет менее 2% (14,7 млрд руб.). При этом на долю импорта приходится 86% всего объема международного факторинга.