Пенсионеры, спекулирующие золотом с помощью приложения на платформе Android, бизнесмены, пополняющие в один клик счета на Кайманах, домохозяйки, получающие мгновенный онлайн-кредит,— все это будущее интернет-банкинга в нашей стране. В настоящем же банкиры изо всех сил пытаются перевести клиентов из отделений в онлайн.

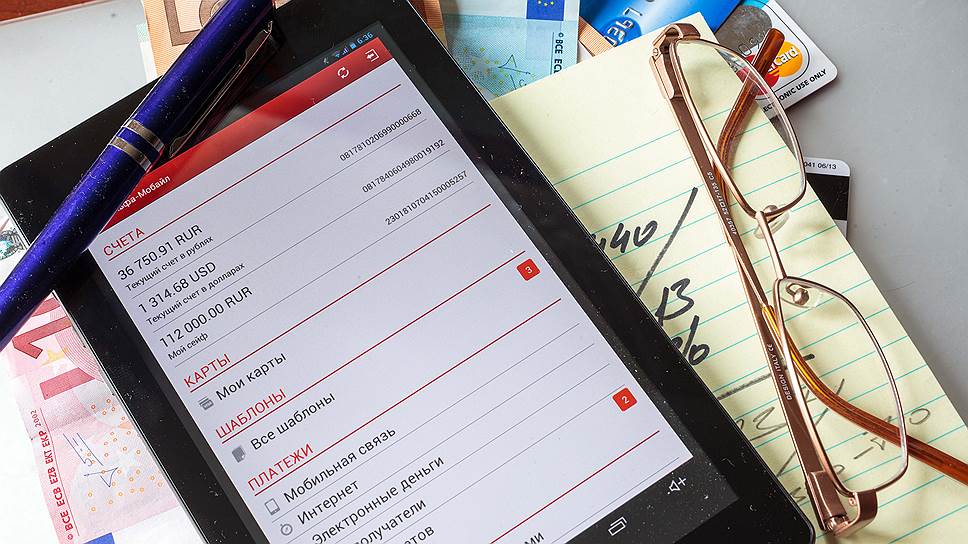

Чем проще клиентам пользоваться финансовыми приложениями в интернете, тем больше денег они принесут банку в реальности

Фото: Евгений Павленко, Коммерсантъ

Впереди Запада

"У меня был преподаватель по английскому языку — американец армянского происхождения. Приехал в Россию. Счета у него были в одном из крупнейших европейских банков, назовем его N, разумеется, там, за границей. Но, когда я ему показал наш интернет-банк, несмотря на присутствие у нас подразделения N, он мне сказал: "Спасибо, что показали прекрасный бесплатный сервис в России". Стоит ли говорить, что теперь он наш клиент?" — рассказал "Деньгам" один из банкиров.

Независимые эксперты подтверждают, что российские банки в интернет-банкинге, в том числе в его мобильной версии (банковские приложения для смартфонов и планшетов), выглядят по мировым меркам очень достойно. "Мы во многих вещах даже опережаем Штаты, Европу — тем более. Может быть, только Азия более передовая в этом плане. Но если сравнивать, например, "Сбербанк Онлайн" и интернет-банк Bank of America, то это небо и земля",— говорит генеральный директор агентства Markswebb Rank & Report Алексей Скобелев.

По его словам, онлайн-каналы в крупных американских и европейских банках часто представляют собой устаревшие интерфейсы, очень ограниченные и неудобные: "Они сильно зарегулированы. И гораздо больше уделяют внимания вопросам безопасности. Например, заставляют всех пользователей часто использовать какие-то генераторы одноразовых паролей, от чего мы уже фактически окончательно отошли".

Сбербанк, в отделениях которого со времен СССР и до недавнего времени в очередях толпились пенсионеры, в последние годы становится лидером на рынке интернет-банкинга. В конце октября журнал Global Finance признал "Сбербанк Онлайн" лучшим розничным интернет-банком в Центральной и Восточной Европе. Сами клиенты теперь голосуют уже не ногами, а руками: по оценкам Markswebb Rank & Report, "Сбербанк Онлайн" — самая популярная система интернет-банкинга в России. По подсчетам агентства, количество активных пользователей сетевых сервисов российских банков достигло к ноябрю 23,3 млн, из них 74% — клиенты системы Сбербанка.

Успехи отечественных банкиров в деле перевода клиентуры в интернет- и мобильный банкинг нельзя не заметить. Согласно исследованию Markswebb Rank & Report, количество россиян, использующих интернет-банкинг для управления счетами, за 2014 год выросло на 51%. Численность пользователей мобильного банкинга за тот же период увеличилась на 58%. При этом очевидных лидеров рынка пока можно пересчитать по пальцам: помимо "Сбербанка Онлайн", который опережает всех с большим отрывом, в пятерку входят "Альфа-клик" (Альфа-банк), "Телебанк" (ВТБ 24) и интернет-системы ТКС-банка и банка "Русский стандарт". Хотя бы одним из этих сервисов пользуется почти 90% пользователей интернет-банкинга в нашей стране.

Между тем потенциал роста аудитории интернет-банкинга по-прежнему велик. "Например, среди клиентов Альфа-банка интернет-банкингом пользуется 55%. То есть 45% еще не охвачено",— говорит Алексей Скобелев. Это при том, что показатели Альфа-банка одни из лучших на рынке. У Сбербанка, к примеру, из 72 млн держателей карт только 24% перешли в онлайн. "Но мы считаем, что уже преодолели планку таких техногиков — клиентов, которые легко воспринимают и оперативно начинают использовать все инновации. Клиентская база массового сегмента, которая переходит в интернет, растет довольно быстро",— рассказывают в Сбербанке. И это касается даже консервативной категории пенсионеров: среди активных пользователей "Сбербанка Онлайн" их уже почти 20%.

Просто сеть

"Человек оплачивает коммунальные услуги, у него есть квитанции эти ужасные. Что он делает? Он с ними идет куда-то в отделение банка и наличными оплачивает. Первое, что делают в интернет-банке,— внедряют форму оплаты этих квитанций",— рассказывает Алексей Скобелев. Потом, заметив, что такой услугой никто не пользуется, банки начинают упрощать процедуру. Интегрируются с тем же "Мосэнерго" и другими провайдерами коммунальных услуг. "В результате теперь пользователь может зайти в интернет-банк, увидеть, что у него есть какая-то задолженность в "Мосэнерго", и в один клик оплатить ее, не заморачиваясь на заполнение каких-либо форм",— говорит Скобелев. К примеру, недавно о начале такой интеграции сообщил Альфа-банк. "Условно говоря, вы сможете через "Альфа-клик" посмотреть, сколько у вас на балансе в какой-нибудь МГТС",— рассказывает Алексей Скобелев.

При этом банкиры стараются не захламлять интернет-банкинг лишними функциями и информацией, поскольку столкнулись с тем, что это только путает клиентов. К примеру, ТКС-банк, чей сервис интернет-банкинга не первый год признается Markswebb Rank & Report наиболее эффективным и функциональным, предоставил клиентам возможность настраивать под себя блоки данных (виджеты) или панели управления с необходимыми разделами. "Пользователь интернет-банка может скрыть лишние навигационные блоки для своего удобства, а также придумать самостоятельно имя каждому счету и банковской карте, чтобы не путать их по номерам",— объясняют в ТКС.

Предложить какие-то уникальные услуги, которых ни у кого больше на рынке нет, в онлайн-банкинге сейчас сложно. "Все копируют друг у друга",— говорит один из банкиров. Вообще, на вопрос, какие новые функции планируют внедрять банки в свои онлайн-системы, банковские работники отвечают неохотно, ведь конкуренты не дремлют. Но все банкиры мечтают о том дне, когда начнется расцвет онлайн-продаж банковских продуктов. "Наша задача — создать предложение для клиента под условным названием click to money, когда внутренние системы будут проводить скоринг клиента и кредит можно будет получить мгновенно",— отмечают в Сбербанке.

Частично такой сервис в "Сбербанке Онлайн" уже реализован: через интернет-банк можно оформить предварительно одобренную кредитную карту. Правда, чтобы получить ее, все равно придется идти в офис.

Мобильные варианты

"Нас уже ничто особо не восхищает. Насмотрелись там всякого",— машет рукой Алексей Скобелев. Это его ответ на вопрос, было ли на рынке мобильного банкинга приложение, близкое к эталону, достойное восхищения. "Все то, что сейчас делают банки в мобильных приложениях,— это, по сути, предоставление еще одного интерфейса, тех же возможностей и функций, которые есть на десктопе. То есть все, что есть в интернет-банке, потихоньку мигрирует в мобильные приложения",— рассказывает он.

Банкиры быстро наращивают возможности мобильного банкинга, поскольку понимают, что пользователь по большому счету не разделяет понятия "мобильный" и "немобильный". Ему удобно пользоваться тем, что сейчас под рукой, ноутбук это, планшет или смартфон. "Пользователь хочет во всех каналах иметь одинаковый набор функций, который позволяет в любом из них совершить нужную операцию. Поэтому банки, которые реально озабочены развитием мобильного банкинга, расширяют его функционал до уровня интернет-банка",— говорит Скобелев.

Иногда результат получается неожиданным для самих банкиров. "В интернет-версии у нас есть функционал "анализ расходов", где клиент в любой момент может посмотреть и проанализировать все свои траты",— рассказывают в Сбербанке. Летом банк ввел эту функцию в мобильное приложение для iOS и Android — в результате этим сервисом стали пользоваться 2,2 млн человек.

"Есть и еще один заметный тренд — запуск большого количества мобильных приложений, каждое из которых выполняет какую-то ограниченную функцию",— рассказывает Алексей Скобелев. Например, ТКС-банк недавно открыл сервисы для переводов между картами "С карты на карту" и для оплаты штрафов "Штрафы ГИБДД". "Мы с начала года активно разрабатываем моноприложения, которыми могут воспользоваться не только клиенты ТКС, но и все желающие",— говорят в ТКС-банке. Альфа-банк запустил мобильное приложение "О!pp" для переводов между любыми картами. У Банка Москвы недавно появилось приложение "Квартплата" для оплаты ЖКУ.

С помощью мобильных приложений банки могут переманивать клиентов, зарабатывая на комиссионных. Москвич Олег, являясь зарплатным клиентом Райффайзенбанка, долгое время платил за квартиру с помощью его интернет-банка. Но в результате изменил ему с приложением "Квартплата" Банка Москвы — привязал к нему карту Райффайзенбанка. "Очень удобно: ты просто фотографируешь штрихкод квитанции, тебе автоматом выставляется счет. Оплачиваешь все в один клик",— рассказывает Олег. Банк Москвы, кстати, "Квартплатой" не ограничился и уже выпустил на рынок мобильные приложения "БМ mobile", "Кошелек" и "Переводы".

Сколько стоит разработка мобильного приложения, банкиры не раскрывают. Но, по словам представителей Банка Москвы, в среднем срок окупаемости подобных приложений — 1-2 года. "Себестоимость перевода в допофисе, где есть операционные расходы на оплату труда сотрудников, аренду и прочее, в несколько раз больше стоимости этой же трансакции через мобильный или интернет-канал с учетом всех инвестиций банка. Вот и вся математика",— объясняет старший вице-президент банка "Ренессанс Кредит" Мария Архипова.

Именно поэтому банкиры продолжают инвестировать в разработку новых приложений, несмотря на кризис. "Это, кстати сказать, недешевое удовольствие. Мало создать мобильное или интернет-приложение, нужно еще перестроить операционные процессы, доработать бэк-офисные системы. Это все расходы. Но все банки инвестируют в это, потому что есть общемировой тренд развития",— говорит Мария Архипова.

"Лучшие технологии — те, которые не напрягают, действуют незаметно" / "Феномен электронных денег нельзя игнорировать" / "С одной стороны комфорт, с другой — высочайшая надежность"

Голос эксперта

О развитии новых технологий и их перспективах в банковском бизнесе рассказывает первый вице-президент латвийского банка Rietumu Руслан Стецюк.

Привычный настольный компьютер так и останется на столе. С собой у нас смартфоны, планшеты, а в будущем — их потомки. Мы стараемся не бежать от прогресса, а, наоборот, быть впереди: именно наш банк первым в Балтии выпустил приложение интернет-банка для iPhone. При этом Rietumu работает не только в Балтии. Многие наши клиенты ведут бизнес в России, других странах СНГ, Европе. Для всех важно управлять своими средствами быстро и комфортно, необходим очень высокий уровень безопасности, и технологии тут — первый помощник. Лучшие же из них — те, которые не напрягают, действуют незаметно.

Конечно, сегодня может показаться, что пользоваться интернет-банком через iPhone просто модно и престижно. Но уверяю вас: пройдет не так много времени — и это станет столь же обыденным, как звонки по мобильному телефону. Мы все ценим удобство и быстро привыкаем к хорошему, а гаджеты — это действительно очень удобно.

Я сейчас, конечно, сделаю рекламу Apple, но используемая в их продукции операционная система объективно самая защищенная от несанкционированного доступа, взлома и вредных программ. Мы, со своей стороны, тоже внедрили уникальную систему идентификации для клиентов, работающих с банком через мобильные устройства. Там продумано множество нюансов, незаметных для пользователя, но обеспечивающих, с одной стороны, комфорт, а с другой — высочайшую надежность. Скоро мы запустим самый современный в Балтии процессинговый центр, который даст возможность расширить наш сервис в разы. Кроме того, это позволит банку обслуживать и новые группы клиентов, среди которых банки--эмитенты кредитных карт, брокерские конторы, прочие лицензированные финансовые компании, так называемые платежные шлюзы. За последние два года благодаря росту нашего бизнеса в сегменте электронной коммерции объем карточных трансакций Rietumu вырос в пять раз. И это пока только верхушка айсберга.

Онлайн-бизнес стремительно развивается во всем мире. Сегодня одно из самых революционных его направлений — электронные деньги. По темпам развития их можно сравнить с платежными картами. Если в 50-х годах наличие карточки было признаком особого статуса, то сейчас это обыденность. В Латвии, кстати, в этом году выданы первые лицензии на выпуск электронных денег. Так что вполне вероятно, что нам с вами предстоит пережить еще одну денежную революцию.

Такой новый класс электронных денег, как криптовалюта, в том числе биткоин, вызывает немало споров. При этом они устойчиво набирают популярность в мире. Например, недавно биткоины приняла к оплате система PayPal. Но в каждом регионе мира электронные деньги могут развиваться по-своему. Там, где больше регулирования, этот процесс будет более медленным, а там, где его полностью отпустят на свободу, все может происходить просто стремительно.

Например, Билл Гейтс предлагает внедрять электронные деньги в тех африканских странах, где вообще отсутствует нормальная финансовая инфраструктура, например в Сомали или Нигерии. Учитывая, что для электронных денег какой-то дорогой инфраструктуры не требуется, а гаджеты при этом уже массово распространены, процесс может пойти очень быстро. В любом случае ясно, что этот феномен нельзя игнорировать. Это часть мировой эволюции, и лучшее, что мы можем сделать,— внимательно следить за его развитием и использовать новые возможности, предлагать их нашим клиентам.

Есть еще один нюанс: мы вошли в эпоху глобального контроля. Электронные деньги пока подвержены ему в наименьшей степени, в этом смысле они ближе к наличным. Но это не значит, что так будет всегда. Электронные деньги вызывают самый живой интерес регуляторов, и ясно, что рано или поздно это стремление к контролю будет реализовано. Со временем мы неизбежно придем к более четкому и формализованному регулированию, жестким нормативам. Другое дело, какова будет степень этого контроля и как этот процесс будет поставлен.