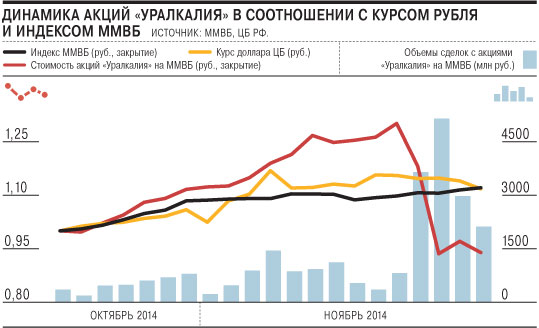

Одной из наиболее спекулятивных тем в обсуждении текущих проблем "Уралкалия" стала динамика его акций. Еще в конце октября они начали расти, к 18 ноября подорожав на 30%, а к 22 ноября упали на те же 30%. Участники рынка расходятся в оценке ситуации — от очевидности инсайда до банального влияния курса доллара. Но в сравнении и с рублем, и с акциями конкурентов рост "Уралкалия" выбивается из общей картины. При этом, поскольку значительная часть бумаг основных владельцев заложена по кредитам, скачки котировок могут вылиться в margin call и теоретически в разногласия акционеров "Уралкалия". Сами они, впрочем, такой вариант развития событий отрицают.

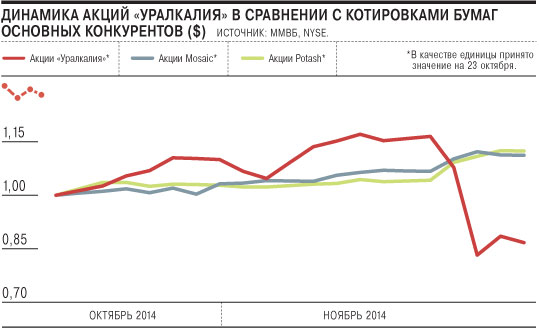

В течение трех недель до 18 ноября, когда стало официально известно о затоплении СКРУ-2, акции "Уралкалия" подорожали на ММВБ более чем на 30%. Часть источников "Ъ" предполагает, что это могла быть поддержка со стороны основных акционеров, уже знавших о проблемах. Собеседники "Ъ", знакомые с ситуацией на СКРУ-2, подтверждают, что проблемы с поступлением рассола в шахту возникли задолго до ее остановки, называя сроки от недели до трех. Другие участники рынка считают, что рост курса акций "Уралкалия" был связан в первую очередь с усилением доллара. Однако доллар за тот же период подорожал к рублю только на 15,5%, а индекс ММВБ вырос всего на 9,7%. Конкуренты "Уралкалия", например канадская Potash и американская Mosaic, резко отставали от него в динамике акций даже с учетом курса доллара.

"Уралкалий" не впервые ставит в тупик участников фондового рынка. Прошлым летом неожиданное объявление компании о разрыве партнерства с "Беларуськалием" и изменении стратегии обрушило не только ее акции, но и бумаги других мировых калийных производителей. "Ъ" располагал этой информацией за несколько дней до объявления, но представители "Уралкалия" жестко и официально отрицали возможность подобного развития событий еще накануне. Тогда на рынке тоже активно обсуждали возможность инсайда и "игры на шортах", впрочем, доказать это никому не удалось.

Между тем резкое снижение котировок акций "Уралкалия" — на 30% к концу недели — может вызвать проблемы у его основных акционеров с обслуживанием долларовых кредитов, считают собеседники "Ъ" на финансовом рынке. ОНЭКСИМ и "Уралхим" покупали бумаги "Уралкалия" на заемные средства ВТБ и Сбербанка. Основной кредитор — ВТБ, у "Уралхима" на него приходится почти весь долг, а у ОНЭКСИМа — более 70% средств, взятых на покупку "Уралкалия" под залог его акций. Один из источников "Ъ" говорит, что ОНЭКСИМ уже несколько раз добавлял активы в залог из-за падения курса рубля. По данным собеседника "Ъ", последний margin call был в конце октября. В ОНЭКСИМе отказались от комментариев по кредитам.

По словам источника "Ъ", знакомого с условиями предоставления средств, поскольку кредит валютный, то основанием для наступление margin call является падение цены акции в долларовом выражении ниже определенного уровня. То есть это комбинация двух факторов: котировок самих акций в рублях и курса рубля к доллару. Собеседник "Ъ", указывает, что критическим уровнем по кредиту ОНЭКСИМа может быть снижение цены акций в долларах по сравнению с ее уровнем на конец марта. По данным Московской биржи на 31 марта, акции "Уралкалия" стоили 167,74 руб. за штуку, курс доллара — 35,69 руб., таким образом, уровнем margin call может быть $4,7. Сейчас — $2,77.

Источники "Ъ" не знают, были ли уже проблемы с аналогичными кредитами "Уралхима", но предполагают, что вскоре они могут возникнуть.

По данным нескольких участников рынка, стоимость залога — лишь один из ковенантов. Какая цена акций будет критичной для обслуживания долга, собеседники "Ъ" не говорят, отрицая информацию других источников, что речь идет о 110 руб. за акцию (на закрытии рынка в пятницу — 129,55 руб.). В самом "Уралхиме", впрочем, утверждают, что по условиям кредитования у компании отсутствует margin call, нет у нее и проблем с обслуживанием долга. В ВТБ ограничились словами, что "все кредиты обслуживаются в штатном режиме".

Вместе с тем, продолжает один из собеседников "Ъ", если сейчас ситуация угрожает "Уралхиму" дефолтом по кредиту, то ОНЭКСИМ может быть заинтересован в том, чтобы акции подешевели до уровня, критичного для партнера. Тогда подконтрольные "Уралхиму" бумаги могут перейти к ВТБ, что изменит расклад сил среди акционеров и может способствовать, например, увеличению доли ОНЭКСИМа, причем по цене сильно ниже той, по которой бумаги покупались в прошлом году. По данным отчетности "Уралхима" за четвертый квартал 2013 года, компания заплатила порядка $6,47 за одну акцию "Уралкалия". Сделка прошла 19 декабря 2013 года, курс доллара на тот день — 32,94 руб./$. То есть в рублях цена составила более 213 руб. за акцию при цене на бирже 170,8 руб. Сколько платил ОНЭКСИМ — достоверно неизвестно.

Если предположения источников "Ъ", верны, то к технологическим проблемам "Уралкалия" могут добавиться разногласия акционеров, которые будут заинтересованы в разных сценариях развития событий. В ОНЭКСИМе называют такие идеи "безосновательными". Но точно так же, напомним, все до последнего отрицали прошлогоднюю историю с "Беларуськалием".