Споры с ЦБ за возврат лицензий продолжают оставаться одним из самых бесперспективных направлений для банковских тяжб. Даже те из них, что имели шансы, заметные на успех, заканчиваются неожиданно. "Дочке" черногорского Atlas Banka удалось в суде доказать незаконность применения к нему крайней меры со стороны регулятора, а вот сохраниться как юрлицо, чтобы воспользоваться победой,— нет. Как выяснил "Ъ", в процессе суда с ЦБ российский Атлас-банк попросту ликвидировали.

Фото: Анатолий Жданов, Коммерсантъ / купить фото

О том, что одна из громких за последнее время тяжб банков с ЦБ закончилась тихо и очень неожиданно, "Ъ" рассказали источники, знакомые с ситуацией. "Банк исключен из ЕГРЮЛ по решению суда в результате ликвидации",— уточнил один из них. Информация из ЕГРЮЛ подтверждает, это случилось 16 июля. Таким образом, сложилась парадоксальная ситуация. Банк, выигравший у ЦБ спор о незаконности отзыва у него лицензии в апелляции и кассации инстанциях (см. "Ъ" 11 февраля и 20 мая), воспользоваться этим выигрышем попросту не может, так как перестал существовать. Ранее споры банков с ЦБ из-за отзыва лицензий, сами по себе редкие, так еще не заканчивались.

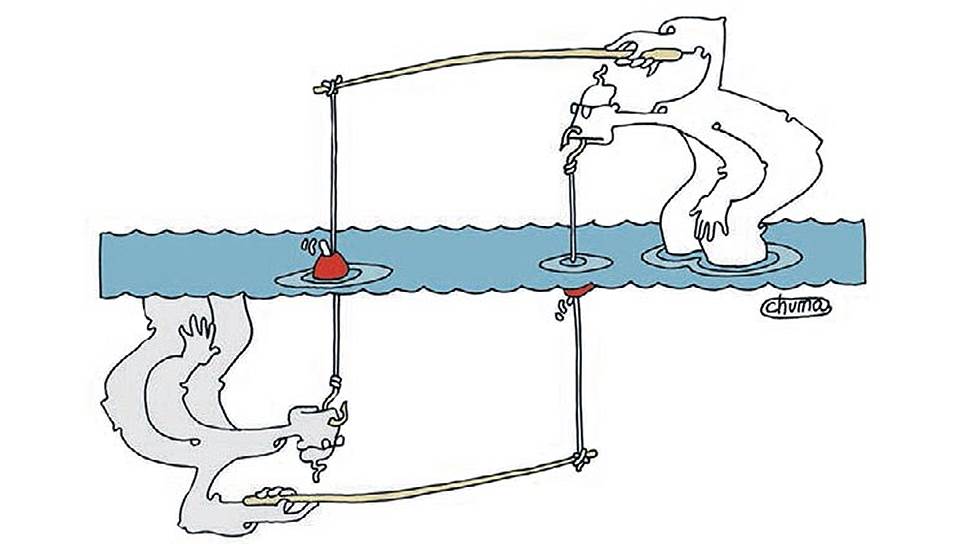

Процесс ликвидации шел после отзыва у банка лицензии параллельно со спором с ЦБ в суде. Попытки Атлас-банка приостановить ликвидацию, заявив соответствующее ходатайство в суд после выигрыша в апелляции по основному спору, результата не дали. Суд счел признание приказа об отзыве незаконным и решение о ликвидации не связанными друг с другом процессами. В результате банк ликвидирован, лицензия не возвращена, процесс суда с ЦБ, который, как ранее считалось, должен был дойти до Верховного суда, приостановился. По крайней мере, активности регулятора в оспаривании решения кассации не в его пользу не наблюдается.

В ЦБ отказались от комментариев. Собственников банка сложившаяся ситуация поставила в тупик "Как нам действовать теперь, пока неясно,— отмечает собеседник "Ъ" в черногорском головном Atlas Banka.— С одной стороны, мы получили право на возврат лицензии, а с другой — уже перестали существовать, это юридический нонсенс". Банк попытался обжаловать решение об исключении из ЕГРЮЛ, но шансов у него немного. Подать жалобу он должен был до даты исключения из реестра. Оно произошло крайне оперативно — в один и тот же день с вынесением решения суда о ликвидации. А жалоба была подана лишь 20 июля. Такое опоздание может стать формальным основанием для отклонения жалобы, указывают юристы.

По их словам, сложившаяся ситуация беспрецедентна. "Суды вынесли два взаимоисключающих решения,— отмечает адвокат компании "Юков и партнеры" Светлана Тарнопольская.— На мой взгляд, применение к процессу ликвидации норм о бесповоротности решения о банкротстве (а именно этим и мотивировал отказ в приостановлении ликвидации суд.— "Ъ") и решение о невозможности приостановления процесса ликвидации довольно спорно". Впрочем, на практике ситуация для банка почти безвыходная. "Конечно, собственники могут оспаривать исключение из ЕГРЮЛ,— отмечает партнер юридической фирмы ЮСТ Александр Боломатов.— Параллельно они могли бы потребовать от ЦБ исполнения решения суда о возврате лицензии". Однако в первоначальном иске к ЦБ требования о возврате лицензии заявлено не было, речь шла лишь о признании незаконным приказа об отзыве лицензии, указывает Светлана Тарнопольская: "Поэтому сейчас у ЦБ есть все основания отказать в возможной просьбе о возобновлении или повторной выдаче лицензии". К тому же в ситуации, когда банка уже фактически нет, а деньги его поделены между кредиторами, под вопросом оказывается экономическая целесообразность реанимации для самих владельцев, отмечают эксперты. "Для получения лицензии необходимы финансовые вливания со стороны акционеров банка,— отмечает руководитель группы банковской практики "Пепеляев Групп" Лидия Горшкова.— Как минимум, речь идет о внесении в капитал 300 млн руб. (таковы минимальные требования к капиталу банков в России.— "Ъ"). Ключевой вопрос — нужно ли это владельцам?" Источник в Atlas Banka вопрос о готовности на потенциальные капитальные вливания прокомментировал так: "Мы получили достаточную моральную сатисфакцию, доказав в двух инстанциях, что действия ЦБ были слишком жесткими. В то же время в условиях создавшейся правовой неопределенности мы не рассчитываем проводить в России какие-либо финансовые операции".