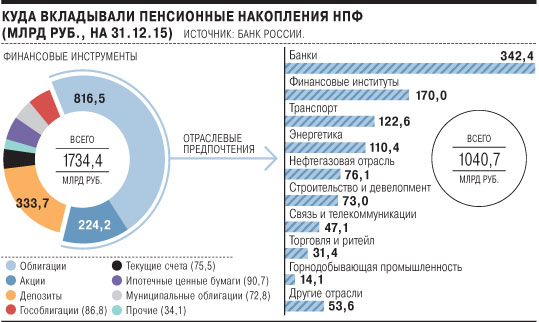

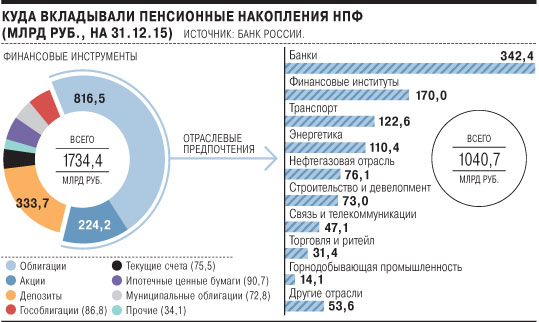

Вслед за значительным сокращением доли пенсионных накоплений, размещаемых на банковских депозитах, негосударственным пенсионным фондам (НПФ) придется до минимума сокращать вложения в рисковые инструменты. Ограничения касаются акций, не входящих в высшие котировальные списки, облигаций без надлежащего рейтинга, а о покупке ипотечных сертификатов участия и вовсе можно забыть.

Фото: Александр Коряков, Коммерсантъ

Поправки к положению 451-П "Об установлении дополнительных ограничений на инвестирование средств пенсионных накоплений" опубликованы ЦБ. С начала года регулятор разрабатывал их вместе с представителями НПФ и управляющих компаний. "Готовили документ, можно сказать, взявшись за руки. Только регулятор был в железных перчатках. В итоге из трех версий принята самая жесткая",— отмечает руководитель НПФ из топ-10 по активам.

Наиболее заметные ограничения касаются размещения средств пенсионных накоплений в ипотечных сертификатах участия (ИСУ), акциях и корпоративных облигациях. "Доля облигаций, которые имеют рейтинг ниже установленного советом директоров ЦБ (то есть ниже чем на три ступени от суверенного.— "Ъ"), в совокупности с акциями, которые одновременно не входят в расчет индекса ММВБ и высший котировальный список, не должна превышать 10%",— отмечает гендиректор НПФ "Будущее" Николай Сидоров. В 10% входят и вновь приобретаемые ИСУ. Сейчас только в ипотечные бумаги НПФ и управляющие компании могут размещать до 40% от активов. Ужесточены и требования к оценщикам по ИСУ. Они должны иметь опыт работы десять лет и выручку по оценке за последний год от 100 млн руб. "Это сведет пул оценщиков только к топовым игрокам. В рэнкинге оценщиков недвижимости RAEX в критерий по выручке попадает только десять компаний",— говорит управляющий директор по корпоративным рейтингам RAEX ("Эксперт РА") Павел Митрофанов. Кроме того, по его словам, "традиционные" ИСУ с высокими кредитными рисками больше не смогут попасть в листинг биржи и интерес к привлечению пенсионных средств через этот механизм существенно снизится".

До последнего времени принимаемые ЦБ ограничения по инвестированию пенсионных накоплений большей частью были направлены на увеличение вложений в реальный сектор, прежде всего через корпоративные облигации, и сокращение доли в банковских депозитах и ценных бумагах (с 1 января — не более 40%). При этом в новой редакции положения единственное послабление касается приобретения бумаг дочерних банковских компаний — в 40% они больше не входят. Как отмечает гендиректор УК "Тринфико" Дмитрий Благов, такими компаниями с высокой степенью вероятности станут дочерние лизинговые компании, например "ВЭБ-Лизинг" или "ВТБ-Лизинг", а также дочерние банки или санируемые банки дружественных НПФ холдингов.

Новые ограничения вступают в силу с 13 июня. "Требования вводятся с целью повышения надежности инвестирования средств пенсионных накоплений",— сообщили вчера в ЦБ. Впрочем, НПФ не требуется сразу же приводить активы в соответствие с новыми требованиями. Как отмечает глава совета директоров НПФ "Европейский" Евгений Якушев, ограничения не распространяются на ранее купленные бумаги, и те же ИСУ фонды смогут сохранить до погашения. Как отмечают участники рынка, даже с введением ограничений у НПФ остается достаточно инструментов для размещения средств пенсионных накоплений, тем более что фонды получили возможность приобретать ценные бумаги вне высшего котировального списка, пусть и в объеме, не превышающем 10%.