Государство, столкнувшись с хроническим падением спроса на автомобили, готово помогать производителям завоевывать внешние рынки, чтобы к 2020 году каждая четвертая машина шла на экспорт. Для выполнения планов правительства и полной загрузки мощностей требуется побить все известные рекорды автоэкспорта как российских, так и советских времен. Автоконцерны поддерживают идею, но воплотить ее в жизнь пока не получается: мешают пошлины, падение спроса на традиционных направлениях, политическая нестабильность.

Фото: Reuters

Кризис затронул российский авторынок одним из первых, и до стабилизации, не говоря уже о восстановлении, еще далеко. Загрузка мощностей в начале года составляла всего 40%, фиксировал Минпромторг, продажи сокращаются не только в стране, но и за рубеж. За январь--апрель, по данным ФТС, экспорт легковых машин упал на 33%, до 21,9 тыс. штук, грузовиков - на 25,5%, до 3,8 тыс. штук. При этом в обновленной стратегии развития автопрома правительство делает ставку как раз на заграницу. К 2020 году, говорил в мае глава Минпромторга Денис Мантуров, экспорт должен составить 25% от производства (в начале 2016 года — 7,7%).

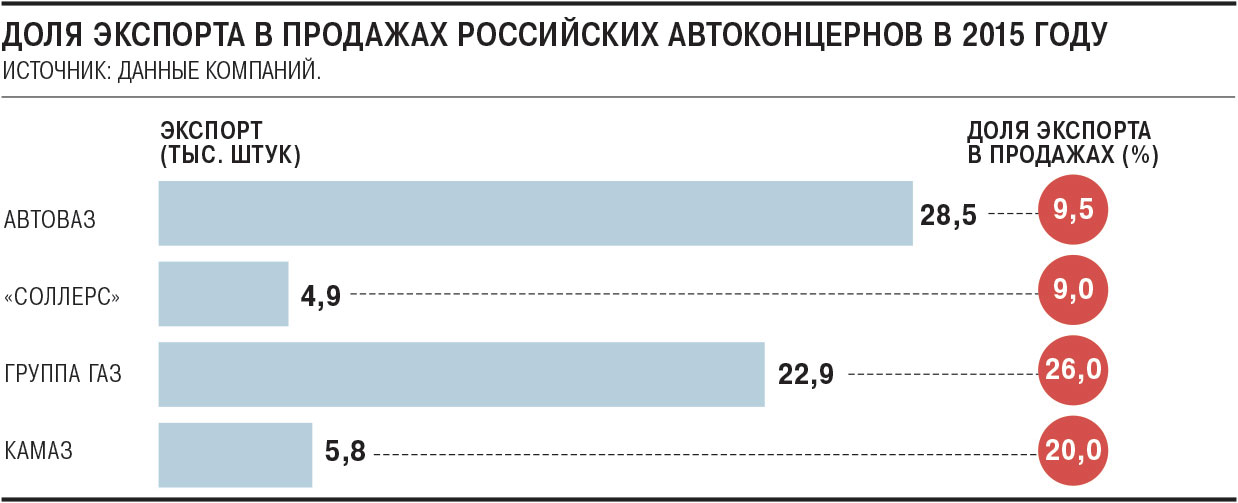

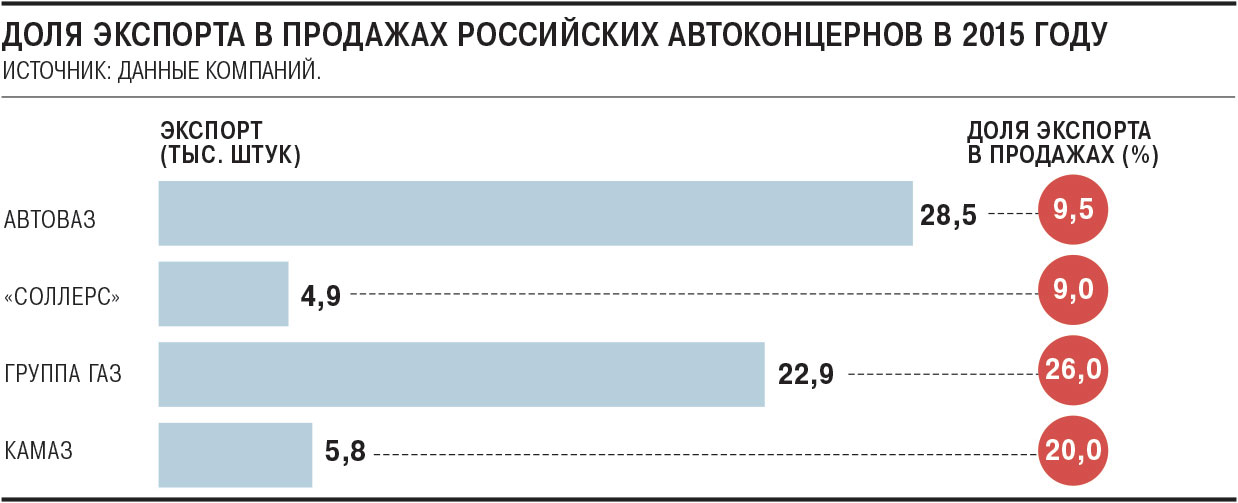

Автопроизводители согласны, что экспорт может стать ключевым антикризисным направлением. КамАЗ в 2016 году планирует увеличить поставки за рубеж на 21%, до 7 тыс. грузовиков, АвтоВАЗ — более чем в полтора раза, до 50 тыс. машин. "Соллерс" намерен нарастить долю экспорта в продажах не менее чем до 30% за два-три года (сейчас — 9%), группа ГАЗ хочет увеличить долю экспорта в выручке с 20% до 25%, а к 2020 году довести ее до 50%.

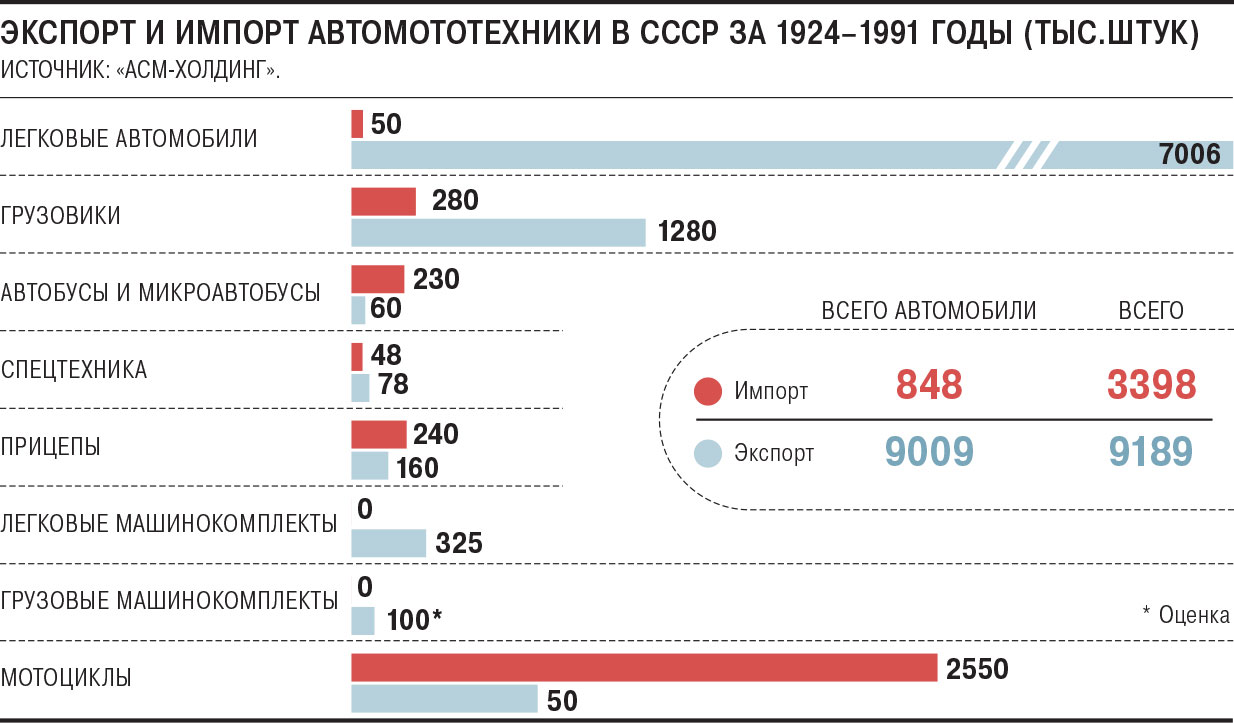

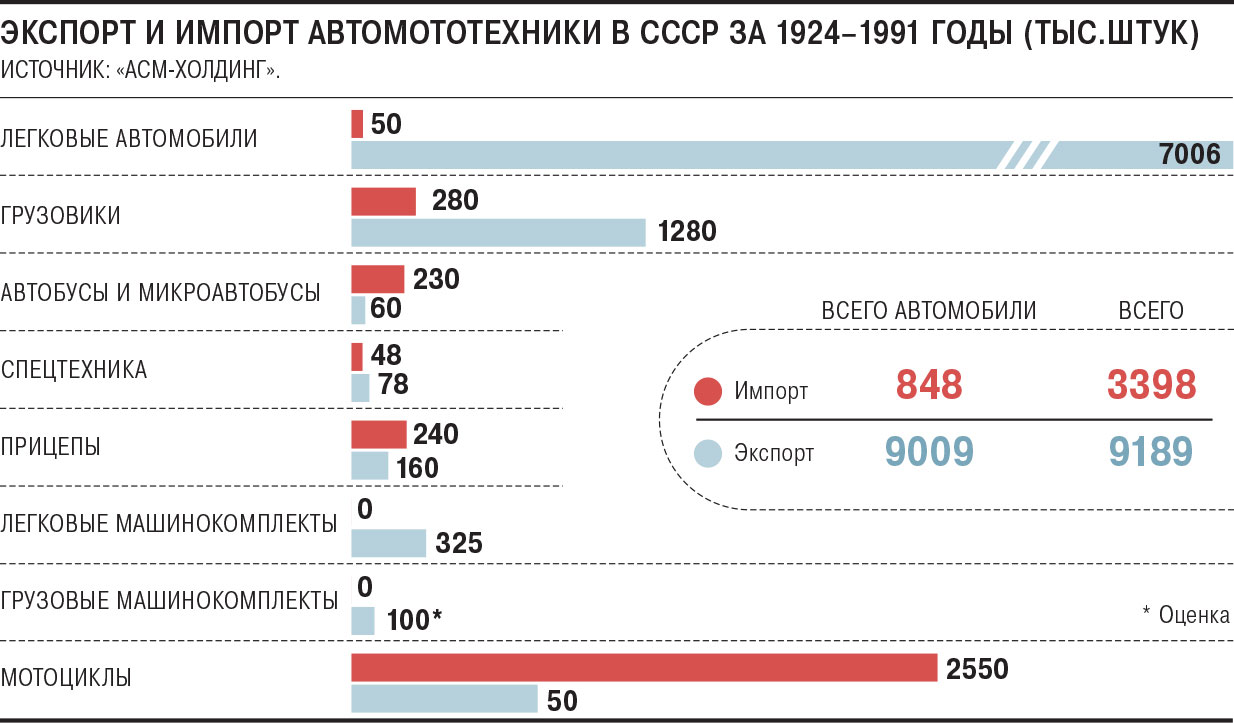

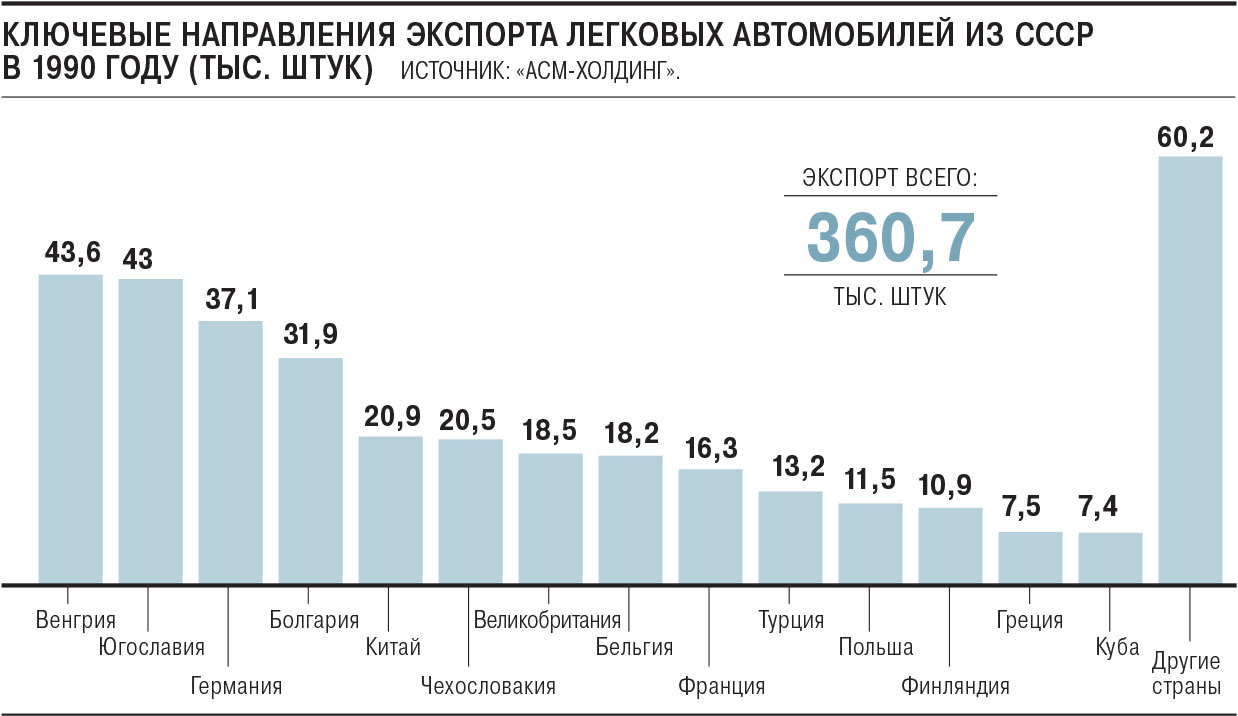

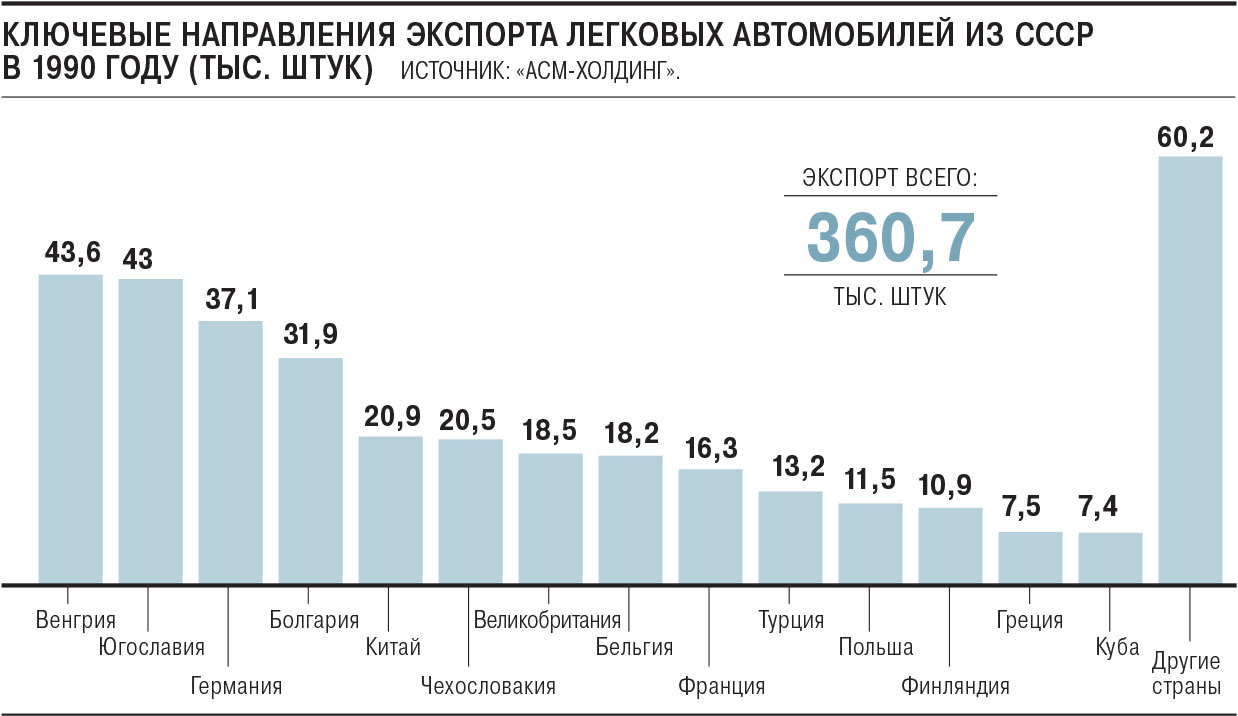

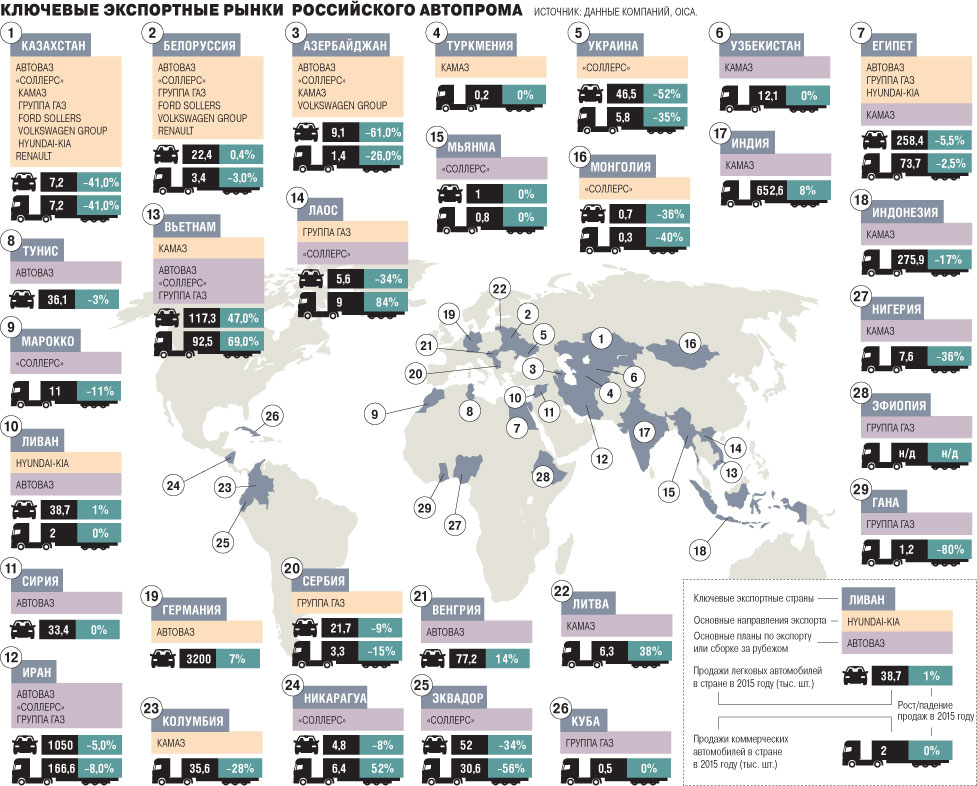

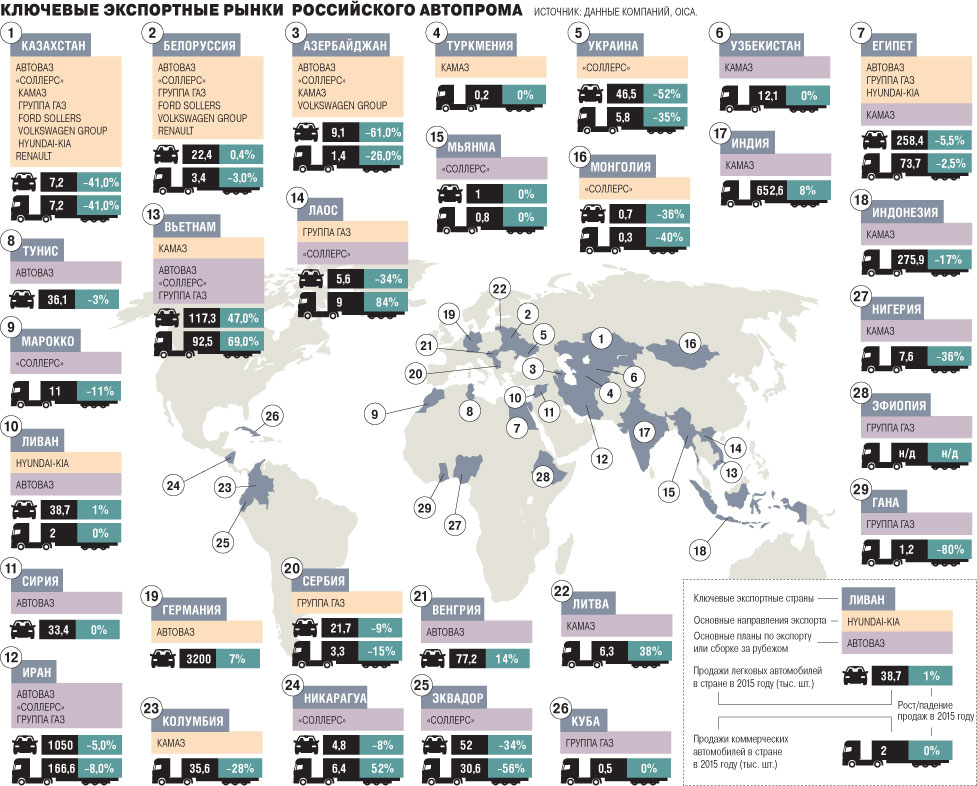

С 2010 года объемы автоэкспорта, как и продажи в РФ, росли — до 2013 года, а затем снижались. Но доля экспорта все-таки увеличивается: по легковым машинам с 2,4% в 2010 году до 6,6% (97,4 тыс. машин) в 2015 году (в целом рынок в РФ упал за тот же период на 16%, до 1,48 млн машин). Доля экспорта легкого коммерческого транспорта (LCV) за 2012-2015 годы выросла на 0,7 процентного пункта, до 5,8% (7 тыс. штук), при падении рынка на 42%, до 120 тыс. штук. Тем не менее пока России не удалось достичь даже уровня экспорта автомобилей из СССР, который в конце 1980-х годов доходил до 365 тыс. машин в год. Продажи шли не только в соцстраны: в 1989 году в Великобританию отправили 29,6 тыс. машин, во Францию — 16,2 тыс. автомобилей. Сегодня для российских игроков ключевыми рынками стали страны СНГ. После них по объемам продаж у АвтоВАЗа идут Египет и Германия, у "Соллерса" — Монголия и Чехия, у КамАЗа — Вьетнам и Колумбия, у группы ГАЗ — Египет, Сербия и Лаос. У всех производителей есть планы росту продаж и выходу на новые рынки.

Тучи на границе

Локализованные в РФ иностранные концерны в основном ограничиваются небольшими поставками в страны ЕАЭС и на развитие экспорта особо не рассчитывают (см. также "Онлайн"). Но на фоне резкого спада экспорта на Украину и в Казахстан (после введения утилизационного сбора) и российский автопром теряет ключевые направления. У АвтоВАЗа в 2015 году поставки в Казахстан рухнули на 66%, до 14,3 тыс. машин. В Hyundai-Kia в этом году ожидают сокращения экспорта вдвое, в частности, из-за снижения спроса в Казахстане и СНГ. В компании претендуют на рост поставок на Ближний Восток, но признают, что это не позволит сохранить прежние объемы.

Помимо высокой доли постоянных затрат в себестоимости при падении рынка ключевыми проблемами для российских игроков являются высокие логистические издержки, пошлины и нетарифные ограничения, поясняют в "Соллерсе" и на АвтоВАЗе. Во Вьетнаме ввозные пошлины достигают 70%, уточняют в группе ГАЗ, в Эфиопии — от 35% на автобусы и грузовики до 140% на легковые машины, в Египте — 40% почти на всю технику, в Нигерии — 35% на LCV и 70% на легковые машины. В Перу, Чили и Колумбии из-за отсутствия торговых соглашений российские машины облагаются повышенными пошлинами, добавляют на КамАЗе. Кроме того, есть расходы на сертификацию машин и их адаптацию для стран со специфическими техтребованиями, отмечают в группе ГАЗ.

Среди других факторов, препятствующих экспорту, на КамАЗе называют низкие мировые цены на нефть, что приводит к снижению госрасходов в странах, зависящих от экспорта углеводородов (Туркмения, Казахстан, Азербайджан, Ангола, Венесуэла, ОАЭ). А ситуация на Ближнем Востоке осложнена политической нестабильностью из-за войны в Сирии. На рынках СНГ на фоне девальвации валют упала покупательская способность, а на ситуацию в Юго-Восточной Азии и Латинской Америке влияет замедление экономики Китая. Кроме того, в Индии и Китае сильны позиции местного автопрома, а в Индонезии доминируют японцы, имеющие мощное лобби в правительстве, отмечают на КамАЗе.

Государство пробует устранить часть преград и облегчить нагрузку экспортеров. Поддержка экспорта включает кредитование с субсидированной процентной ставкой (ВЭБ, Росэксимбанк), страховую поддержку (ЭКСАР) и предоставление госгарантий, говорят в Минэкономики. В 2016 году план действий предусматривает субсидии Российскому экспортному центру для финансирования части затрат на патентование, сертификацию и продвижение. Объем финансирования будет определен по итогам первого полугодия, уточнили в министерстве. Кроме того, в 2016 году государство выделило 3,3 млрд руб. субсидий на логистику и доработку машин для экспортных рынков и их омологацию.

В Минпромторге признают цель 20-25% экспорта от общего производства "амбициозной", но считают, что только это сможет повысить устойчивость отрасли к колебаниям внутреннего спроса и продолжить развитие при неблагоприятной конъюнктуре. Это подразумевает, прежде всего, поддержку российских автоконцернов с потенциалом роста поставок в Юго-Восточную Азию, Африку, на Ближний Восток и в Латинскую Америку. Ключевая задача — активная помощь государства во входе российских брендов на новые рынки и содействие для завоевания доли, подчеркнул замминистра Александр Морозов. "Конкретные механизмы рассчитываем запустить со второго полугодия",— добавил он.

Это выглядит слишком оптимистично

Хотя компании и рады "любой поддержке", обещания чиновников они оценивают осторожно. На вопрос об эффективности субсидий в VW Group отмечают, что это зависит от доли поддержки в общих логистических затратах, в частности от того, куда поставляется машина. В Hyundai-Kia считают правильным поддержать расходы на логистику до стран назначения, а не до границ РФ. В группе ГАЗ соглашаются, что эффективность была бы максимальной, если бы субсидия охватывала и доставку по суше за рубежом. Сейчас развивается сотрудничество с Боливией, поясняют в компании, но у страны нет выхода к морю, и требуются существенные затраты для доставки техники из портов Чили. То же касается Пакистана, Монголии и даже Киргизии, Узбекистана и Таджикистана. Кроме того, если по логистике до границы компенсируется до 80% затрат, то компенсации фрахта — только 50%, подчеркивают в группе ГАЗ, считая, что компенсация 80-100% стоимости морских и сухопутных перевозок на ключевых направлениях (Египет, Вьетнам, Иран, Куба) "полностью нивелировала бы преимущество конкурентов". "За пределами субсидии остаются и затраты на обработку груза в портах РФ, которые достигают $600 на единицу техники",— заключают в концерне. В VW Group подчеркивают, что предлагали "экспортно-импортную схему" — за экспорт автомобиля давать компании баллы, которые можно зачесть в импортных пошлинах.

В "Соллерсе" и Renault считают, что вопрос входных барьеров на рынках должен решаться за счет "активной политики по созданию региональных торговых партнерств и заключению соглашений о зонах свободной торговли". В марте для снятия заградительных барьеров был подписан протокол между Москвой и Ханоем о поддержке выпуска машин во Вьетнаме. Также в ЕЭК говорят о принятом решении начать переговоры о создании ЗСТ с Израилем и Сербией, ведется подготовка к переговорам с Египтом, Индией и Ираном.

Несмотря на активность государства и самих производителей, независимые международные консультанты пока оценивают перспективы роста экспорта машин из России сдержанно. В McKinsey отмечают, что у ряда участников рынка доля экспорта в производстве достигает 10-15%, но в абсолютных значениях это немного — в пределах 10 тыс. машин. В СНГ эксперты не видят особых возможностей для роста, подчеркивая глобальный избыток мощностей по всему миру, а также интерес стран Ближнего Востока и Северной Африки к развитию собственного автопрома.

По прогнозу PwC, продажи машин в РФ к 2020 году составят около 2,2-2,3 млн штук при нынешних мощностях в 3 млн. То есть для полной загрузки на экспорт к 2020 году должно уходить около 600-700 тыс. машин в год (23-27%), тогда как рекорд постсоветских времен — 169 тыс. автомобилей (2013 год). КамАЗ обещает к 2020 году экспортировать около 21 тыс. машин в год, планы АвтоВАЗа в 2015 году были на уровне 100 тыс. машин (по факту 30 тыс.). С учетом этих крупных игроков остальные должны выйти на уровень продаж за рубеж 579 тыс. машин. По мнению экспертов PwC, это выглядит слишком оптимистично.