По оценкам самих участников рынка, российская банковская система прошла пик кризиса: наблюдается приток капитала в банковскую систему, выросла ликвидность, ЦБ снизил ключевую ставку на 0,5 п. п. На Юге ситуация выглядит даже лучше, чем в целом по стране, за счет развитого АПК.

Банки выучили уроки

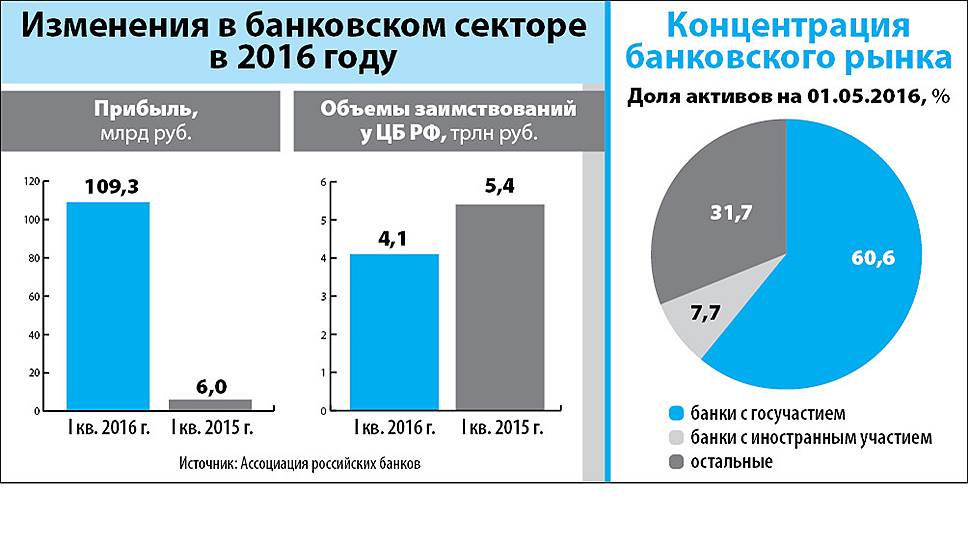

В 2016 году банковский рынок наконец начал расти. Отчетность банков за первые четыре месяца 2016 года позволяет сделать вывод о постепенном улучшении ситуации в отрасли. Суммарная прибыль банков за этот период составила 167 млрд руб. против убытка 17 млрд руб. в январе-апреле 2015 года. «Банковская система демонстрирует улучшение ликвидной позиции. В апреле банки сократили объем заимствований у ЦБ РФ с 4,1 трлн руб. до 3,1 трлн руб. (–961 млрд руб.). В том числе задолженность по операциям в рублях сократилась с 2,9 трлн руб. до 2,1 трлн руб. Задолженность по привлечению валютного фондирования снизилась до $15,8 млрд. Доля средств ЦБ в пассивах снизилась до 3,9%. Тогда как в пик кризиса, в декабре 2014 года, задолженность банков перед ЦБ вырастала до 9,3 трлн руб., что формировало 12% пассивов банков,— приводит статистические данные Дмитрий Монастыршин, главный аналитик группы анализа долговых рынков ПАО «Промсвязьбанк».— Улучшение ликвидной позиции банков обеспечивает приток средств клиентов при медленном росте кредитного портфеля».

Директор Ростовского регионального филиала АО «Россельхозбанк» Игорь Пятигорец подтверждает, что с начала года наметилась четкая тенденция увеличения объема капитала, поступающего в банковскую систему. «Приток средств наблюдается как в корпоративном, так и в розничном сегментах. Рост ресурсной базы позволяет судить о том, что проблемы банковского сектора, связанные с ликвидностью, в основном пройдены. Хотя о полной стабилизации говорить пока рано»,— подчеркивает эксперт. В числе не решенных пока проблем Артур Алексеев, заместитель председателя правления банка «Кубань Кредит», называет не до конца расчищенные от «плохих» долгов балансы, недорезервированные кредиты и ситуацию с несколькими среднекрупными банками, финансовое здоровье которых по-прежнему вызывает определенные сомнения. При этом все участники рынка согласны с тем, что пик кризиса явно пройден.

Снизив в кризисной ситуации финансовые прибыли, банки извлекли важные уроки для дальнейшей стратегии. «С конца 2014 года сформировались новые правила и принципы работы на рынке, банки определились с подходами к заемщикам, ужесточили требования, почистили и сбалансировали портфели, оптимизировали бизнес-процессы. Сегодня на рынке нет той нервозности, которая была год-полтора назад. И у банков, и у большинства качественных клиентов есть четкое понимание происходящего»,— поясняет управляющий филиалом АКБ «Фора-банк» в Ростове-на-Дону, руководитель региональной дирекции по Южному и Северо-Кавказскому округам Сергей Бондаренко.

Антон Косогор, управляющий операционным офисом Абсолют-банка в Ростове-на-Дону, добавляет, что важно не только то, что пройден пик кризиса, но и то, что ключевые игроки учатся работать так, чтобы повторение негативных ситуаций в экономике не приводило к значительным потерям. «На мой взгляд, на юге России этому однозначно поспособствует развитие внутреннего регионального производства, причем с акцентом на производство „конечных“ продуктов, а не полуфабрикатов. Для этого требуется синергия усилий банков и бизнеса»,— резюмирует эксперт.

Ставки на понижение ставки

Одним из главных показателей стабилизации рынка стало снижение ключевой ставки на 0,5 п. п. С 14 июня текущего года решением ЦБ ключевая ставка составляет 10,5%.

Предыдущая ключевая ставка Банка России — 11,00% — продержалась более десяти месяцев. По информации пресс-службы ЦБ РФ, совет директоров Центробанка отмечает позитивные процессы стабилизации инфляции, снижения инфляционных ожиданий и инфляционных рисков на фоне признаков приближающегося вхождения экономики в фазу восстановительного роста. Банк России будет рассматривать возможность дальнейшего снижения ключевой ставки. Участники рынка считают, что постепенное снижение ключевой ставки скажется на динамике кредитования, но эффект будет отложенным. «Реальный эффект от этого шага мы сможем почувствовать не ранее октября. Точно так же, как эффект от снижения ключевой ставки в третьем квартале прошлого года все мы — и банки, и клиенты — ощутили в первом квартале года текущего»,— отмечает Сергей Бондаренко.

При этом улучшение динамики кредитования в корпоративном секторе произошло еще до знакового решения ЦБ. Сегодня финансовые институты весьма избирательно подходят к выбору направлений кредитования и обращают особое внимание на сферу деятельности компании. «Например, стагнирует строительная сфера, и банки, естественно, опасаются финансировать новые отраслевые проекты. Это же относится и к развитию дилерских центров, поскольку автомобильный рынок пока не вышел из кризисного пике и, мягко говоря, находится не в лучшей форме. С другой стороны, есть хорошие истории, связанные с производством, в том числе и сельскохозяйственным, с реальным и интересным воплощением идеи импортозамещения. Здесь востребованность кредитных средств высокая, и банки охотно удовлетворяют эту потребность»,— комментирует господин Бондаренко. Увеличение спроса на кредитные ресурсы со стороны предприятий, занятых в АПК, в первом полугодии текущего года подтверждает и Игорь Пятигорец. «В сегменте корпоративного кредитования одним из ключевых заемщиков выступают сельхозпредприятия, которые активно берут кредиты на полевые работы. Только ростовский филиал Россельхозбанка с начала года выдал на эти цели 7,5 млрд руб.»,— приводит данные эксперт. Антон Косогор подтверждает, что сегодня у компаний, особенно работающих в сфере сельского хозяйства и производства продуктов питания, интерес к кредитам только растет. Учитывая тот факт, что на аграрном Юге таких компаний много, в южном регионе банки смотрят на перспективы кредитного рынка оптимистично. «Коммерческий потенциал и кредитная активность клиентов на юге России сейчас, впрочем как и всегда, несколько выше среднего уровня по стране. Экономически сложилось, что предприятия Ростовской области и Краснодарского края привлекают больше кредитов, чем размещают депозитов»,— рассказывает Михаил Акопьян, управляющий ростовским филиалом Росгосстрахбанка. Дмитрий Монастыршин прогнозирует, что до конца текущего года ключевая ставка может быть понижена до 9,5% на фоне замедления инфляции до 6–7% и стабилизации нефтяных цен в районе $50 за баррель, что позволит несколько снизить расходование Резервного фонда на покрытие дефицита бюджета, сдержав излишний рост банковской ликвидности. «Снижение ставок по кредитам и депозитам во втором полугодии 2016 года, по нашим прогнозам, может составить порядка 1 п. п. Снижению ставок будет способствовать устойчивый тренд по замедлению инфляции»,— резюмирует эксперт.

ИИС может «подвинуть» депозит

Участники рынка отмечают, что в начале 2016 года банкам удалось переломить ситуацию с дефицитом фондирования. «Ситуация с фондированием сейчас не сложнее, чем обычно, а относительно последних пары лет существенно проще,— комментирует Артур Алексеев.— Основной источник по-прежнему депозиты. О смягчении ситуации с фондированием также свидетельствует резкое снижение задолженности сектора перед ЦБ — кредитором последней инстанции в тяжелые времена». Дмитрий Монастыршин согласен, что сокращение объемов рефинансирования банков в ЦБ РФ в течение всего 2015-го и в 2016 году отражает улучшение условий привлечения банками средств от клиентов и на публичном рынке. «Тренд по снижению ставок по депозитам также свидетельствует о том, что для банков улучшились условия привлечения ресурсов. При этом остается актуальной потребность в привлечении долгосрочных ресурсов»,— добавляет эксперт.

«В текущих условиях банки проводят взвешенную депозитную политику. Большинство банков не испытывают острой потребности в ликвидности, а динамика роста депозитов все еще опережает динамику кредитного портфеля. Процентная ставка будет следовать прогнозируемым трендам рынка, а также не в меньшей степени зависеть от действий регулятора», - считает Виктория Назаренко, директор по работе с корпоративными клиентами Южного филиала Росбанка.

Дефицит долгосрочных ресурсов — проблема не только банков, но и всей экономики. Если позитивные экономические тренды в течение года будут укрепляться, то бизнес начнет «размораживать» свои инвестиционные программы. Предприятиям потребуются инвестиционные кредиты: на покупку оборудования, новой техники, реконструкцию основных фондов и т. д. А это «длинные» деньги. Имея лишь краткосрочное фондирование, банк не может позволить себе выдавать кредиты на пять-десять лет.

Долгосрочное фондирование посредством заимствования на рынках капитала по-прежнему остается для российских банков проблематичным. Стратегия финансового блока правительства РФ сегодня состоит в том, чтобы сформировать собственные источники «длинных» денег. И в этом направлении, по оценкам участников рынка, есть позитивные изменения. В части привлечения пассивов банки активно предлагают клиентам возможность структурных инвестиций и различные комбинации страховых и инвестиционных продуктов, несущих определенный риск, но при этом позволяющих получать более высокий доход. Михаил Акопьян отмечает, что растет спрос на инвестиционное страхование жизни (ИСЖ) — страховой полис, который сочетает в себе возможность получить высокий доход от управления капиталом на фондовом рынке, защитить инвестированный капитал от рисков и приобрести при этом страховую защиту жизни. Помимо очевидной привлекательности для клиента, это еще и ресурс «длинных» денег для реализации инфраструктурных проектов.

В будущее с надеждой

Прогнозы участников рынка на период до конца текущего года можно назвать умеренно позитивными. Банки осторожно говорят о тенденции к смягчению кредитной политики и вероятности — пусть и небольшого — снижения процентных ставок. «Пока все макроэкономические факторы указывают на то, что инфляция будет снижаться, соответственно и понижение ключевой ставки кажется крайне вероятным. Правда, ключевое слово в этой ситуации — „пока“. Ничто и никто не гарантирует, что ситуация не изменится»,— отмечает Артур Алексеев. «Многое упирается в пресловутую цену на нефть,— поясняет Сергей Бондаренко.— Но уже одно то, что десять месяцев ставка оставалась стабильной и сейчас чуть понизилась, вселяет определенный оптимизм. Мы видим, что экономическая ситуация в стране постепенно выравнивается. И будет улучшаться, даже если ключевая ставка до конца 2016 года больше не будет понижаться».

Дмитрий Монастыршин добавляет, что необеспеченное потребительское кредитование будет ограничено сохранением высоких кредитных рисков. В розничном секторе, по мнению эксперта, драйвером может стать ипотека с господдержкой, в корпоративном — кредитование предприятий-экспортеров.

Банки Юга России, делая прогнозы, берут в расчет южную специфику и экономические преимущества региона. «На Юге России мы традиционно отмечаем высокую активность экспортеров сырья и предприятий пищевой промышленности, - рассказывает Виктория Назаренко. - В этом году продолжается реализация целого ряда уникальных инфраструктурных проектов, которые поддерживаются государством, что в свою очередь стимулирует активность компаний подрядчиков: это строительство крымского моста, новый ростовский аэропорт и стадион для проведения ЧМ-2018 по футболу, реконструкция южных участков трассы М4 и др.» Все это, по мнению игроков рынка, должно оживить экономику, а значит и повысить потребность предприятий ее реального сектора в кредитовании.

Наряду с умеренным ростом кредитования Игорь Пятигорец говорит о дальнейшем укреплении тенденции к повышению качества клиентской базы. Кроме того, эксперт прогнозирует рост самофондирования (минимизация внешних заимствований). Дмитрий Монастыршин считает, что приток средств клиентов (краткосрочное фондирование) в текущем году может на 2,5–3 трлн руб. превысить рост кредитного портфеля. «Избыток ликвидности банки направят на покупку ценных бумаг. Одновременно с этим Банк России будет проводить меры по абсорбированию избыточной ликвидности. Мы ожидаем, что в 2016 году улучшение операционной среды позволит банкам заработать прибыль порядка 500 млрд руб. против прибыли 192 млрд руб. в 2015-м»,— прогнозирует эксперт. «Я бы согласился с этим прогнозом, но добавил, что распределится эта прибыль очень неравномерно. Сильные станут еще сильнее, слабые уйдут. А середняки будут активно биться за свое место под солнцем»,— резюмирует Михаил Акопьян.