В ожидании спроса

Рынок

Уже к началу осени ставки по корпоративным кредитам вернулись на вполне комфортный, практически предкризисный уровень: в среднем 13,2% — зафиксирован двухлетний минимум. Однако крупный бизнес за кредитами пока не спешит. Ростки спроса появляются в сегменте малого и среднего бизнеса, но на общую статистику они пока повлиять не могут.

Фото: Кирилл Кухмарь, Коммерсантъ / купить фото

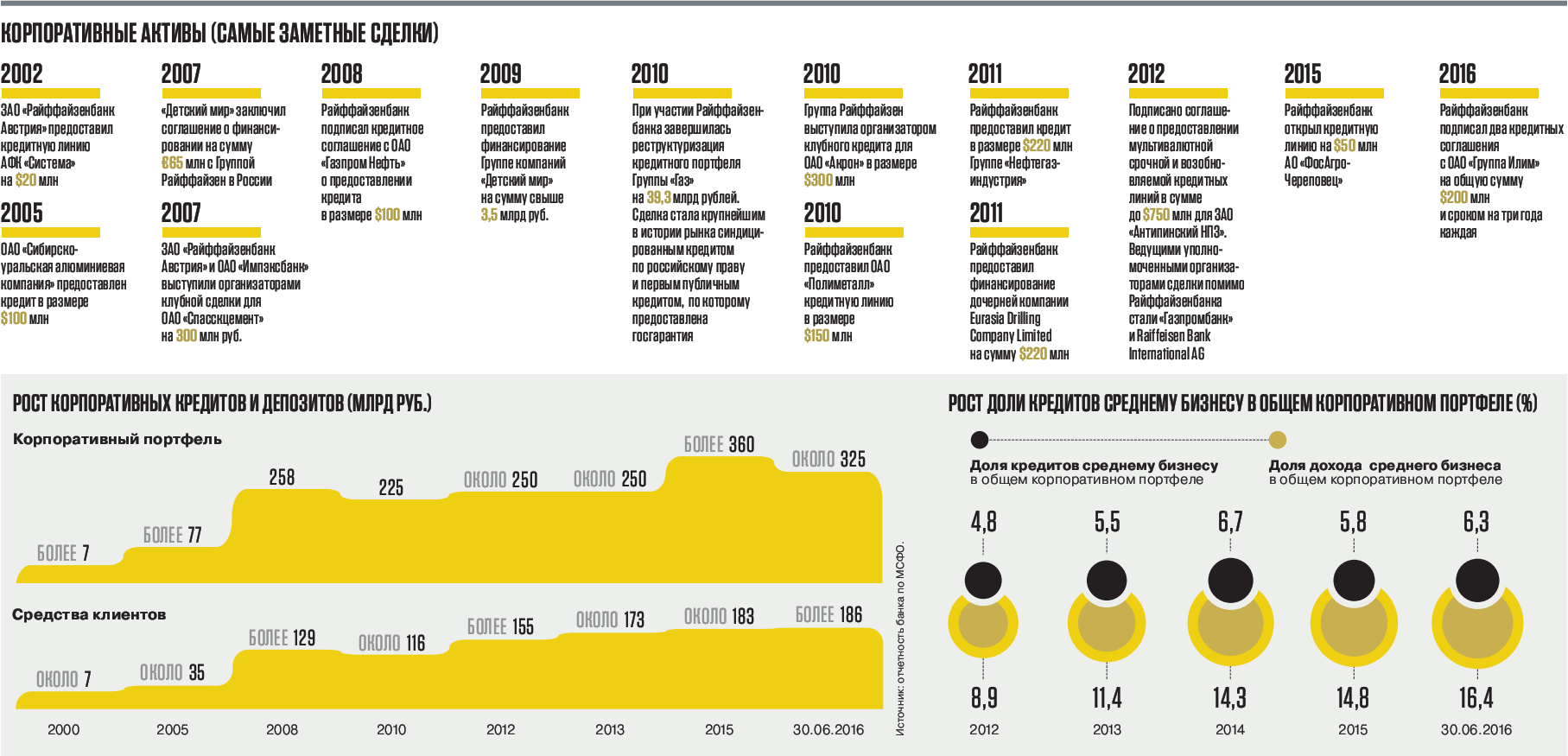

Снижение объемов кредитования бизнеса за девять месяцев текущего года, по расчетам Райффайзенбанка на основе данных "Интерфакс-ЦЭА", по банковской системе составило 3,7%. Официальные данные ЦБ несколько отличаются — впрочем, отнюдь не в сторону улучшения: совокупный прирост корпоративного портфеля с января по начало сентября составил отрицательную величину (-5,6% против +7,7% за аналогичный период 2015 года). Разница между цифрами регулятора и экспертными расчетами обычно образуется в результате валютной переоценки и прочих "очисток" статистики, однако общий тренд сомнений не оставляет.

Уточним, что и сам 2015 год, служащий сейчас базой для сравнения, по этому показателю показал отрицательную динамику относительно 2014-го. Годичная динамика корпоративного портфеля оказалась чуть не втрое ниже предыдущего значения — 12,7% против 31,3%, по расчетам ЦБ, и, соответственно, 10,9% против 28,4%, по экспертным оценкам. Это притом, что сентябрьские исследования ИЭП имени Егора Гайдара выявили не только рост доступности кредитов, который подтвердили около 63% респондентов из числа предприятий, но и рост способности бизнеса обслуживать займы — около 87% опрошенных. Этот показатель лишь немного уступает относительно благополучному началу 2014 года. Однако спрос на кредиты находится на минимальных (для периода мониторинга 2011-2016 годов) уровнях.

Куда ушел заемщик

В 2015-м между крупным бизнесом и отечественными банками что-то не заладилось: скорее всего, уровень ставок, установившихся на рынке, оказался высоким даже для флагманов нефтяного бизнеса. В итоге корпорации нашли альтернативу. "Очень крупный бизнес, у которого все-таки сохранились как действующие инвестпроекты, так и потребность в их финансировании, сменил источник привлечения средств: большинство компаний, особенно первого эшелона, переключились на выпуск облигаций, и им нет нужды кредитоваться",— объясняет управляющий партнер Национального агентства финансовых исследований Павел Самиев. Смену источника финансирования подтверждает и статистика. Так, за восемь месяцев 2016 года корпоративное кредитование резидентов, по данным ЦБ, в абсолютном выражении сократилось примерно на 1,8 трлн руб. Примерно за этот же период — с января по сентябрь — общий объем выпуска рублевых корпоративных облигаций, по данным cbonds.ru, выражался сопоставимой суммой — 1,32 трлн руб.

В 2015 году финансовое положение небольших предприятий ухудшилось. Уровень просрочки по кредитам в этом сегменте рейтинговое агентство RAEX ("Эксперт РА") оценивает как рекордный: доля просрочки в портфеле по итогам 2015 года — 14% против 8% в 2014-м. Понятно, что подобные "рекорды" энтузиазма у кредиторов не вызывали. По расчетам рейтингового агентства, за прошлый год объем кредитного портфеля малого и среднего бизнеса (МСБ) сократился почти на 6%, а объем вновь выданных кредитов — на 28%. "У банков в последнее время не появилось новых клиентов. А прежние заемщики в основном реструктурируют свои старые кредитные портфели",— констатирует Павел Самиев.

При ранжировании заемщиков не по размеру, а по отраслям экономики четко прослеживается тенденция охлаждения банков к прежним фаворитам — торговле и строительству. Доля кредитов торговым предприятиям в портфелях банков, по данным ЦБ, с 2014 по 2016 год сократилась с 20,1% до 14,7%. Реакция кредиторов понятна: обороты розничной торговли существенно замедлились в связи со снижением доходов населения. Проблемы строительной отрасли (сокращение доли с 8,1% до 7,1%) также общеизвестны.

Недоумение вызывает уменьшение доли кредитов сельскому хозяйству — с 6,4% до 5,1%, хотя эту отрасль прочили едва ли не во флагманы стратегии импортозамещения. Ей обещали серьезную господдержку, на наличие которой банки реагируют очень чутко. Похоже, что деклараций оказалось существенно больше, нежели реальной поддержки.

Вообще же вычленить кредитование банками (при синхронной поддержке со стороны государства) импортозамещающих производств из базовой статистики невозможно. Регулятор фиксирует рост доли кредитов сектору добычи полезных ископаемых (с 4,4% до 7%) и в целом обрабатывающих производств (с 20,2% до 23,5%). Очевидно, все "поддерживающие" кредиты в этих обобщенных позициях. "В 2015 году правительство выделило 3 млрд руб. на субсидирование банковской процентной ставки предприятиям, чья продукция ориентирована на экспорт, считается там конкурентной. В итоге эффект от экспорта неэнергетических товаров составил 100 млрд руб. В текущем году сумму на те же цели увеличили до 9 млрд руб. Эффект, как ожидается, превзойдет результат прошлого года",— рассказывает президент Ассоциации региональных банков России, председатель комитета Госдумы по финансовому рынку Анатолий Аксаков.

Речь идет явно о "точечной" поддержке конкретных производств, не поддающейся пока отраслевым обобщениям. Заявленная правительством стратегия на поддержку импортозамещения оказала не столь существенное влияние на рост корпоративного кредитования.

МСБ в авангарде

Но есть и хорошие новости. Результаты исследования RAEX ("Эксперт РА") обнаружили точку формирования взаимного интереса банков и заемщиков. Как ни странно, в роли последних — представители МСБ. По данным агентства, во втором квартале 2016 года объем кредитов, выданных сектору, впервые со второй половины 2014 года показал небольшой прирост — 2% относительно аналогичного периода прошлого года. Это в то время, когда совокупный рынок корпоративного кредитования все глубже уходил в минус.

"С учетом текущего состояния экономики бизнес в целом существенно снизил свою инвестиционную активность. Тем не менее в 2016 году мы заметили некоторое оживление в части вложений в расширение и обновление производственных мощностей компаний. В сравнении с 2014 и 2015 годами в текущем году доля инвестиционных кредитов в нашем портфеле несколько выросла. К примеру, в сегменте "средний бизнес" доля таких кредитов составляет сегодня около 20% от кредитного портфеля",— говорит Евгений Богачев, начальник управления по работе с предприятиями среднего и регионального бизнеса Райффайзенбанка.

Сектор МСБ оживился и в плане подачи заявок на кредиты: на конец первого полугодия их поступило вдвое больше, чем годом ранее. Хотя и кредиторы проявляют осторожность при одобрении кредитов: доля просроченной задолженности в портфелях МСБ к середине 2016 года выросла, по расчетам RAEX, до 15,2% против 14% на 1 января. Правда, темпы ее прироста в абсолютном выражении замедлились — 28% за первое полугодие текущего года против 40% годом ранее.

Одновременно со спросом начало расти и предложение. На данном этапе в качестве главных кредиторов МСБ вновь стали выступать крупнейшие банки, уступившие когда-то этот рынок менее маститым коллегам. По наблюдениям агентства RAEX, в первом полугодии 2016 года позиция крупных игроков изменилась: банки группы топ-30 нарастили объем кредитов МСБ на 24% по сравнению с результатами первого полугодия 2015-го, в то время как банки за пределами топ-30 продемонстрировали сокращение на 19%. Тенденция оптимистичная, но, что называется, на вырост.

Дело не в ставке

В качестве основной причины стагнации корпоративного кредитования долгое время называли уровень ключевой ставки ЦБ, который и правда начиная с декабря 2014 года довольно высок. Логика "претензий" в адрес регулятора сводилась к таким заключениям: если снизить ставку, то клиенты побегут в банки за кредитами. ЦБ снизил ставку (в текущем году — дважды, до значения 10%, предупредив, правда, что до конца года дальнейших послаблений не планирует), а кредитование так и не стало расти.

Многие финансовые эксперты убеждены, что в нынешний период уровень ключевой ставки если и оказывает сдерживающее влияние на развитие корпоративного кредитования, то исключительно косвенное. "У ключевой ставки неоднозначная символика. Ее снижение точно не стало бы отмашкой для потенциальных заемщиков тут же бежать за кредитами. Однако ее нынешний уровень, гораздо выше инфляции, делает весьма привлекательными долговые биржевые инструменты, сигнализирует о том, что проще — и выгоднее! — вкладываться в высокодоходные облигации, нежели думать о развитии производства",— поясняет руководитель направления анализа денежно-кредитной политики и банковской системы ЦМАКП Олег Солнцев. "Величина ключевой ставки ЦБ — значимый, но далеко не главный фактор, определяющий низкий спрос бизнеса на банковские кредиты. Основная сдерживающая сила — макроэкономическая ситуация, вялые процессы в экономке, стагнация. В условиях низкого товарооборота, практически замороженного конечного спроса привлечение банковских кредитов для наращивания инвестиций в производство — это дополнительные очень высокие риски, и предприятия это понимают",— поддерживает Анатолий Аксаков.

Пытаться реанимировать экономику исключительно путем поощрения и стимулирования кредитной активности — дело довольно опасное. "Стагнирующее корпоративное кредитование сейчас — это адекватно, несмотря даже на то, что ставки по кредитам упали до двухлетнего минимума. Было бы неадекватно, если бы оно росло. Кредитная экспансия банков привела бы скорее к росту плохих кредитных историй",— предупреждает Павел Самиев.

Нестабильная экономическая ситуация не способствует ренессансу кредитования. Следовательно, вопрос вовсе не в уровне ключевой ставке, а в сроках выхода из стагнации. Прогнозы относительно начала восстановительного роста правительство несколько меняло. В качестве последнего официального ориентира долгое время значился четвертый квартал текущего года. Однако сентябрьская статистика эти надежды перечеркнула. Теперь Минэкономики ожидает от завершающего квартала года околонулевую динамику ВВП. Независимые эксперты понизили годовые прогнозы до -0,5-0,8%. Примерно того же стоит ждать и от рынка корпоративного кредитования.