Договор дороже долга

На банковском рынке новое явление. Банки-кредиторы стали действовать сообща в отношении крупных клиентов в преддверии их возможного дефолта.

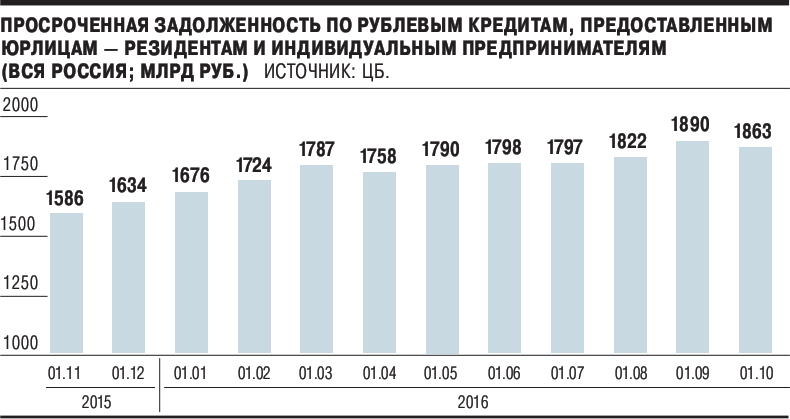

Уровень просроченной задолженности по кредитам юридических лиц снижается несколько месяцев подряд. "Банковская система РФ прошла кризис риска. Пик просрочки пройден минувшим летом",— заявил зампред Банка России Василий Поздышев, выступая на встрече банкиров с руководством ЦБ. По его словам, объем просроченной задолженности по корпоративному портфелю по итогам октября уменьшился на 0,7% (см. диаграмму). В сентябре просроченная задолженность в общем объеме кредитов по юридическим лицам составляла 7,5%, в октябре — 7,3%, на 1 ноября — 7,2%. По мнению господина Поздышева, положительный тренд продолжится, а в дальнейшем ситуация будет только улучшаться.

Уровень просрочки — важный показатель качества кредитного портфеля и индикатор надежности банка, ведь ее размер влияет на прибыль, резервы и капитал. В финансовой системе этот показатель свидетельствует о "здоровье" заемщиков и экономики. Что же произошло, раз осенью начали набирать силу обнадеживающие тенденции?

"В 2016 году практически все банки стали заложниками проблем своих корпоративных клиентов — с ними столкнулись даже вполне надежные и устойчивые компании, за которые банки-кредиторы еще недавно конкурировали. И произошло то, чего раньше не наблюдалось: банки-кредиторы все чаще стали общаться между собой относительно "общих" клиентов, их состояния, особенно в тех случаях, когда проявлялись косвенные сигналы для пристального внимания. Например, такие, как дефолт крупного контрагента корпоративного клиента, падение ключевых показателей деятельности самого корпоративного заемщика",— рассказывает управляющий директор по корпоративной работе Абсолют-банка Максим Грошев. По его словам, были случаи, когда сразу несколько банков принимали консолидированное решение относительно реструктуризации той или иной компании, выставляли для клиента равные условия.

"Конечно, это не было всего лишь актом милосердия, если учесть, что банки не благотворительные организации: все мы работаем на конкурентном рынке, который в кризис еще сильнее сужается. Это было рациональным решением: если один кредитор выставляет досрочные требования по кредиту, то состояние клиента может резко ухудшиться и в этом случае, как правило, страдает весь пул банков-кредиторов, поскольку приходится быстро создавать резервы, когда заемщик оказывается в зоне повышенного риска. А это сегодня означает давление на капитал, поэтому большинство банков, понимая такие риски, научились за этот год договариваться между собой. От взаимодействия в данном вопросе выигрывают все: и клиент, которого стараются не уронить в банкротство, а помочь ему вернуться в график платежей, и сами кредиторы, понимая, что они на одном поле и гораздо выгоднее действовать сообща, когда речь идет о резервах",— пояснил господин Грошев.

В течение всего уходящего года на рынке корпоративного кредитования наблюдалось замедление темпов роста просрочки. Это в первую очередь связано с ужесточением требований к клиентам в части оценки финансового состояния.

Лучше других к текущим экономическим реалиям адаптировались клиенты среднего бизнеса. По оценкам экспертов, доля проблемных кредитов в сегменте "средний бизнес" находится в пределах 6-7%. Средний бизнес, с одной стороны, очень гибок, быстро корректирует свою стратегию в зависимости от рынка. С другой стороны, исходя из более крупного размера, стрессоустойчивость такого клиента выше, чем у малого бизнеса.

"Наша система оценки рисков не изменилась: мы анализируем возможность кредитования отдельно взятого заемщика с учетом его финансового состояния и ситуации и перспектив в той отрасли, где работает заемщик",— сообщил начальник управления по работе с предприятиями среднего и регионального бизнеса Райффайзенбанка Евгений Богачев. По его оценке, относительно стабильны сектора фармацевтики и медицины. С учетом фокуса на импортозамещение неплохо развивается производство пищевых продуктов, а вот на автомобильную индустрию пока приходится смотреть с осторожностью, потому что восстановления спроса на автомобили не наблюдается.

"В зоне повышенного риска находятся грузоперевозки, строительный сектор, предприятия сферы услуг",— добавил директор департамента риск-менеджмента Росгосстрах-банка Александр Чернов. Но в целом, по его мнению, платежную дисциплину клиентов на текущий момент можно считать стабильной. Правда, признает банкир, по сектору МСБ порой фиксируется просрочка сроком от одного до семи дней, вызванная задержкой оплаты контрактов контрагентами.

Как отметили эксперты, средние и малые компании в основном ориентированы на внутренний рынок. На него основное влияние оказывают уровень доходов населения, финансовое положение и объемы бизнеса крупных компаний. Если эти показатели будут постепенно улучшаться, например благодаря изменениям внешнеполитического климата для РФ, сегмент МСБ также почувствуют себя лучше.

Снизить уровень просрочки может и государственная поддержка сектора МСБ: льготное финансирование, предоставление гарантий, увеличение обязательной доли МСБ в системе госконтрактов, налоговые каникулы. Впрочем, в последнюю льготу, учитывая проблемы с наполнением госбюджета, верится с трудом. Но опрошенные банкиры не теряют оптимизма и ожидают в следующем году снижения уровня просрочки по системе.