Вкус денег

рейтинг

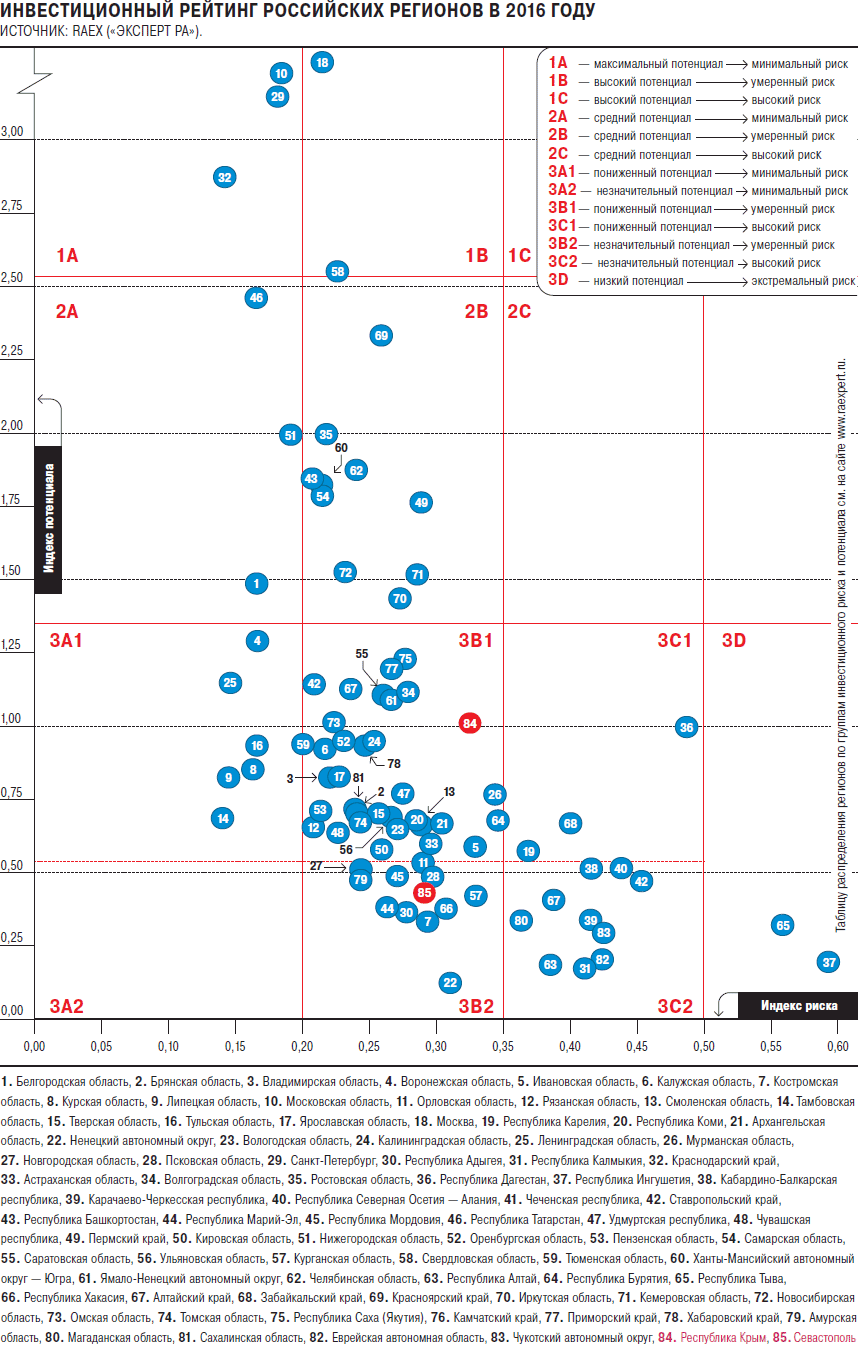

Рейтинг инвестиционной привлекательности регионов России, подготовленный для "Ъ" рейтинговым агентством RAEX ("Эксперт РА"), показывает, что инвестриски растут третий год подряд. Однако бизнес начал приспосабливаться к кризису, а значит, приобрел иммунитет. На этом фоне моторами регионального развития стали растущие сельскохозяйственный, химический, авиационный и оборонный комплексы. Но финансовых возможностей поддержать этот рост у большинства регионов нет.

Сельскохозяйственные регионы в нынешнем рейтинге выступают очевидными точками роста. Так, Ставропольский край поднялся в рейтинге на девять позиций, Алтайский край, Тамбовская и Воронежская области — на одну

Фото: Кристина Кормилицына, Коммерсантъ / купить фото

По тормозам

Нынешний рейтинг инвестиционной привлекательности российских регионов демонстрирует беспрецедентную по длительности за всю свою историю (с 1996 года) динамику роста интегрального инвестиционного риска. В нынешнем выпуске, который основан на статистике 2015 года,— на 3,7%, в прошлом и позапрошлом рейтингах — на 2,9% и 1,3% соответственно.

Затяжной спад практически свел на нет действие драйверов роста: сейчас они во многих случаях превратились в тормоза развития региональных экономик. Наиболее яркий пример этого — многочисленные заводы, построенные в рамках промсборки иномарок. Из-за падения спроса концерны вынуждены сократить выпуск авто — на 27,7% за 2015 год, данные Росстата. Это сразу сказалось на положении соответствующих регионов в рейтинге: Петербург по показателю интегрального риска опустился на четыре места, Калужская область — на два, Калининградский эксклав — на восемь. А вот Самарская область, родина АвтоВАЗа, напротив, переместилась на два места вверх: производство "Лад" хотя и просело, но гораздо меньше, чем "русских иномарок",— всего на 10%, что позволило тольяттинцам нарастить свою долю на рынке легковушек.

Глядя на динамику автопрома в нынешнем году — а она остается отрицательной и Минэкономики ожидает спад производства легковых автомобилей в России в 2016 году на 9,9%, можно предположить, что и в следующем рейтинге регионы так называемой новой индустриализации, в промышленности которых велика доля локализованного иностранного автопрома, продемонстрируют слабые результаты.

Экспорт развития

Не столь заметно, как ожидалось, но все же сработала ставка на импортозамещение в регионах с сильным агропромышленным комплексом (АПК; за 2015 год ввоз продовольственных товаров и сельскохозяйственного сырья уменьшился на 33,6% и составил $26,5 млрд). Регионы с высокой долей в валовом региональном продукте (ВРП) развитого сельского хозяйства в нынешнем рейтинге выступают очевидными точками роста. Так, Ставропольский край поднялся в рейтинге на девять позиций, Алтайский край, Тамбовская и Воронежская области — на одну. Поддержка региональных экономик с высокой долей АПК приходит и с внешних рынков. В 2015 году поставки на экспорт принесли российским аграриям $16 млрд. В нынешнем году этот уровень с высокой вероятностью будет заметно превышен: по итогам четырех месяцев Минэкономики отметило рост на 5% в долларовом выражении и на 30,5% физических объемов поставок сельхозпродукции за рубеж; рекордным — в размере 40-46 млн тонн — ожидается и экспорт зерна из нынешнего рекордного урожая.

Другим мотором для ряда региональных экономик стал химический комплекс. Тульская область, еще с советских времен располагающая мощным кластером химпредприятий (здесь производятся минудобрения, синтетические волокна, бытовая химия), поднялась в рейтинге по интегральному риску на одну позицию. Аналогичную динамику продемонстрировали Татарстан (на протяжении последних лет в республике реализуются крупные проекты по переработке нефти и производству изделий из нефтепродуктов), Новгородская (якорный регион для производящей минудобрения компании "Акрон") и Ленинградская (в Волхове активно расширяет выпуск фосфорно-калийных удобрений "Фосагро") области.

В нынешнем рейтинге отразилось очевидное снижение воздействия на региональные экономики колоссальной по объемам программы модернизации вооруженных сил в рамках гособоронзаказа (ГОЗ). Несмотря на поступательный рост вливаний из госбюджета (в 2014 году ГОЗ составил 1,7 трлн руб., в 2015-м — 1,8 трлн руб., на нынешний год запланировано около 2 трлн руб.), оборонка толкает вверх инвестпривлекательность далеко не всех регионов, в ВРП которых ее доля достаточно велика. Явным образом рост оборонно-промышленного комплекса (ОПК) в рейтинге проявился в показателях Удмуртии, на долю которой приходится значительная часть производства ядерных ракет и оперативно-тактических ракетных комплексов (подъем на 11 позиций в рейтинге по интегральному риску), а также в регионах с мощными авиастроительными кластерами — Иркутской (плюс 2 позиции в рейтинге по риску) и Ульяновской (плюс 4) областях. По экспертной оценке пик загрузки по ГОЗу в российском оборонно-промышленном комплексе наступит уже следующем году. Так что на приспособление к существованию в условиях сокращения госфинансирования и на увеличение доли выпуска предприятиями ОПК гражданской продукции у регионов остается совсем мало времени.

Кольца власти

Примерно через два года начнется снижение оборонного госзаказа, что скажется на инвестиционной привлекательности ряда регионов

Фото: Сырица Михаил, Коммерсантъ

Обособленную группу в рейтинге образуют регионы-тяжеловесы, занимающие верхние десять строчек по инвестпотенциалу: большинство из них смогли не только избежать падения в рейтинге по уровню риска, но и продемонстрировали рост. В основе этого успеха лежат масштабные инвестпрограммы: собственные, в рамках государственно-частного партнерства или при поддержке федерального бюджета. К примеру, в Москве в рамках городской адресной инвестпрограммы на протяжении последних четырех лет ежегодно вводится и реконструируется около 100 км дорог. Для сравнения: в целом по России на 2016 год запланировано строительство всего 280 км дорог федерального значения. При поддержке федерации и РЖД было полностью перестроено под пассажирское сообщение железнодорожное Московское центральное кольцо, в результате чего заметно возросла привлекательность для девелоперов так называемого ржавого пояса столицы — заброшенных промзон, которые занимают до 17% территории города в пределах МКАД.

Сопоставимый эффект оказывает на экономику Московской области (укрепление на четыре позиции в рейтинге интегральному риску) продолжающееся, несмотря на кризис, строительство — Центральной кольцевой автодороги (на средства федерации) и нового шоссе в Петербург (в рамках ГЧП). Обе трассы не только притягивают инвестиции в прилегающие территории, но и способствуют постепенной перестройке общероссийской логистики, традиционно завязанной непосредственно на столицу.

В тесной увязке с бюджетными вливаниями, но уже в рамках нацеленных на развитие конкретных территорий федеральных программ находится заметное улучшение в рейтинге по инвестриску России Крыма с Севастополем, а также ряда дальневосточных регионов.

Программа развития Крыма и Севастополя рассчитана до 2020 года и предусматривает ежегодное перечисление из госказны около 50 млрд руб. Доля федеральных дотаций в бюджете регионов в 2015 году составила около 75%. Сверх этого территории получили еще свыше 35 млрд руб. для субсидирования тарифов на электроэнергию, на пенсии военнослужащим и т. п. Но и это не все: средства на организацию детского отдыха, дорожное строительство, возведение объектов Минобороны в указанные суммы не входят и проходят по другим строкам расходов госбюджета. Поэтому неудивительно стремительное улучшение показателей новообретенных субъектов федерации: у Крыма рост на 11 позиций в рейтинге по инвестпотенциалу и на 13 по инвестриску, у Севастополя — на 5 и 8 позиций соответственно.

В ФЦП "Экономическое и социальное развитие Дальнего Востока и Байкальского региона на период до 2025 года" акценты расставлены иначе: в первую очередь речь идет о поощрении частных инвесторов, готовых вложить сюда свои деньги. Одна из основных форм поддержки здешнего бизнеса заключается в создании так называемых территорий опережающего развития (ТОР) с льготным налоговым режимом. К 2015 году на Дальнем Востоке было сформировано 12 ТОР, идет работа над созданием еще 4. Новые механизмы развития принесли в 2015 году почти 990 млрд руб. инвестиций в экономику макрорегиона, из которых на бюджетные средства пришлось лишь 75 млрд руб., что дало соотношение казенных и частных источников финансирования 1 к 12 и позволило создать почти 50 тыс. новых рабочих мест. Больше всех от масштабных вложений из дальневосточных регионов, как следует из рейтинга, выиграли Хабаровский край (поднялся на 9 мест в рейтинге по интегральному риску) и Амурская область (рост на 18 позиций). Последняя, кстати, имеет еще и такой драйвер роста, как строительство и расширение возможностей космодрома Восточный: в ближайшие годы на возведение рядом с ним города Циолковский и развитие стартовых площадок планируется инвестировать около 120 млрд руб. в добавление к почти 90 млрд руб., уже вложенным. Среди крупных проектов, которые намерен реализовать в регионе частный бизнес, стоит прежде всего назвать создание компаниями "Русагро-Приморье" и "Мерси Трейд" в Приморском крае новых свинокомплексов общей производительностью порядка 1,2 млн голов и инвестициями как минимум в 40 млрд руб., а также строительство в Амурской области газохимических производств, на которые "Газпром" и СИБУР планируют выделить 1,3 трлн руб.

Части целого

Рейтинг инвестиционной привлекательности регионов России традиционно строится на основе официальной информации Росстата и статистики федеральных ведомств: Минфина, Банка России, Минсвязи, МВД и Минприроды. Инвестиционная привлекательность в рейтинге оценивается по двум параметрам: инвестиционный потенциал и инвестиционный риск. Потенциал показывает, какую долю регион занимает на общероссийском рынке, риск — какими могут оказаться для инвестора масштабы тех или иных проблем в регионе. Суммарный потенциал состоит из девяти частных: трудового, финансового, производственного, потребительского, институционального, инфраструктурного, природно-ресурсного, туристического и инновационного. Интегральный риск — из шести частных рисков: финансового, социального, управленческого, экономического, экологического и криминального. Вклад каждого частного риска или потенциала в итоговый индикатор оценивается на основе анкетирования представителей экспертного, инвестиционного и банковского сообществ. В рейтинге использовались статистические данные по состоянию на 1 января 2016 года.

Фото: Надалинский Евгений, Коммерсантъ / купить фото

Торговая сессия

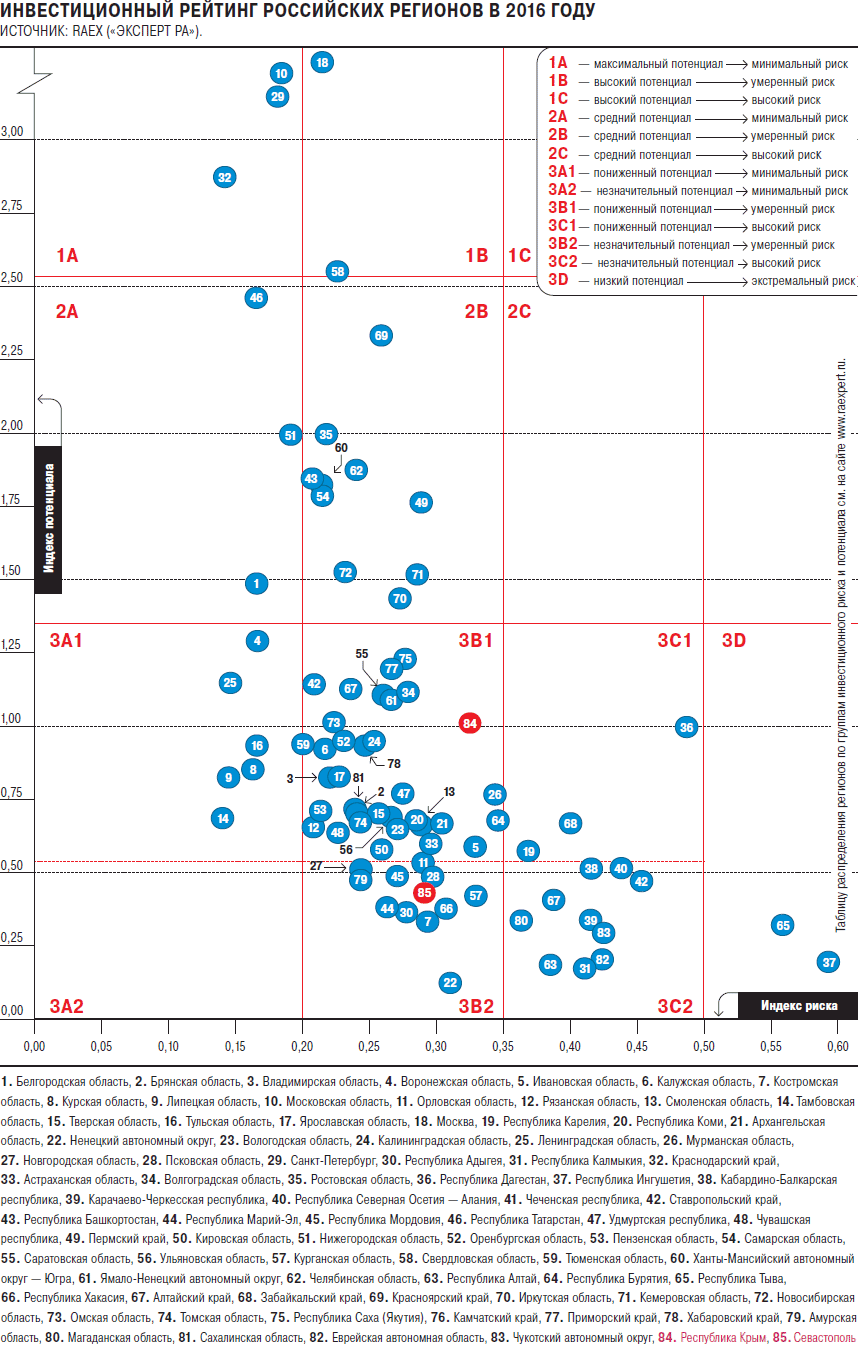

Частные инвестиции, которые пошли на Дальний Восток,— лишь одно из свидетельств того, что бизнес постепенно приспосабливается к изменившимся условиям и снова готов вкладываться в развитие. Статистика показывает, что экономические итоги 2016 года для регионов будут, скорее всего, более позитивными, чем в прошлом году, когда промышленное производство упало на 3,4%. Данные трех кварталов года нынешнего показывают, что в производстве наметился слабо выраженный положительный тренд (+0,3% к соответствующему периоду). При этом доля регионов с отрицательной динамикой промпроизводства снизилась за год с 40% до 30%.

Правда, обрабатывающие производства по динамике находятся еще в отрицательной зоне: -0,9% по итогам января--сентября 2016 года, но это лучше показателей прошлого года (-5,4%). Увереннее других чувствуют себя: химическая отрасль (+4,6%, по данным трех кварталов 2016 года), производство машин и оборудования (+3,7% без учета транспортного машиностроения) и производство пищевых продуктов (+2,2%). Хуже всего себя ощущают такие отрасли, как производство неметаллических минеральных продуктов, куда преимущественно относятся материалы для строительства (-7,9% за три квартала), производство транспортных средств (-4,5%) и металлургическое производство (-3,2%). Прекратилась фронтальная тенденция к спаду инвестиций. Если по итогам 2015 года 68% регионов показывали отрицательную динамику, то за первую половину 2016 года эта доля снизилась до 53%, а темпы падения сократились почти вдвое — с 8,4% до 4,3%.

При этом главным источником капитальных вложений стали собственные средства компаний, которые по итогам 2015 года составили 50,2% от суммарных инвестиций. Это самый высокий показатель за последние десять лет. А вот доля кредитов банков снизилась с 10,6% в 2014 году до 8,1% в 2015 году. Эта тенденция явно ограничивает расширенный рост экономики.

Замедляются темпы падения потребления. Динамика розничной торговли, по данным за три квартала, составила -5,4% к соответствующему прошлогоднему показателю. В целом за 2015 год падение торговли было на уровне 10%. Однако отрицательную динамику, по данным трех кварталов, по-прежнему показывает абсолютное большинство регионов (88% субъектов).

Критическая точка адаптации населения к кризису (в виде сжатия потребления) уже пройдена, что в значительной степени связано с сокращением темпов роста цен: к октябрю 2016 года инфляция составила 4,1% против 10,4% за такой же период прошлого года. В среднесрочной перспективе темпы падения торговли, скорее всего, будут сокращаться.

Однако быстрого восстановления в потребительском секторе ждать не стоит, так как реальные доходы населения продолжают падать на 5,5% (по данным трех кварталов 2016 года), что даже немного выше показателей прошлого года (падение по итогам 2015 года составило 4,9%). Тем не менее в перспективе года-двух можно рассчитывать на стабилизацию уровня инвестриска, а затем и на слабый экономический рост.

Формы взаимодействия

Финансовых возможностей поддержать этот рост у большинства регионов сейчас практически нет. Инвестиции из региональных бюджетов продолжают снижаться: за 2015 год они составили 5,7% от суммарных инвестиций в основной капитал, что вдвое ниже уровня десятилетней давности. Причины такого положения дел кроются в нарастающей разбалансировке бюджетов. Вместо свободных денег у регионов растущая задолженность и социальные обязательства. Если по итогам 2015 года доля консолидированного долга составляла 56,5% собственных доходов бюджетов, то за восемь месяцев 2016 года она достигла 82%.

Кредитная нагрузка на бюджеты при этом растет преимущественно за счет увеличения доли долга перед федерацией — этими заимствованиями, которые выдаются на сверхльготных условиях, замещаются дорогие коммерческие кредиты и частично компенсируется уменьшение трансфертов.

В столь непростых условиях единственное, чем власти большинства регионов могут поддержать восстановление экономики,— создание приемлемых условий для работы инвесторов. Резервы для этого, как отмечалось на недавнем заседании Госсовета, прошедшем в Ярославле, есть. В целом Россия в рейтинге Всемирного банка по условиям ведения бизнеса (Doing Business) совершила скачок со 124-го места в 2011 году до 40-го на сегодня. Однако в региональном разрезе картина гораздо менее очевидна. К примеру, по сроку выдачи разрешения на подключение к электросетям регионы различаются даже не в разы, а десятки раз: от полутора месяцев до 700 дней. На уровне территорий зачастую царит полная неразбериха в оформлении прав на землю: отсутствуют проекты межевания территорий, 80% отказов регистрации прав связано с ошибками, которые делают кадастровые инженеры. Как итог: сведения как минимум о половине земельных участков неточны, нет информации о свободных площадках в государственной и муниципальной собственности. Значит, нет и инвестиций.

Судя по всему, вынужденное сокращение перечислений в бюджеты субъектов центральные власти намерены хотя бы частично компенсировать усилением внимания к региональному инвестклимату. Под контролем Агентства стратегических инициатив и Минэкономики регионы в ближайшее время заставят ускоренно реализовывать целый пакет "дорожных карт", призванных облегчить жизнь бизнесу. Например, везде, где возможно, внедрять электронные формы взаимодействия бизнеса и власти. В этом деле наметились очевидные передовики: в Москве почти 80% процедур при получении разрешения на строительство уже происходит через интернет-портал госуслуг. То есть главной зоной ответственности региональных администраций — остается создание приемлемой инвестиционной среды.

Распределение российских регионов по рейтингу инвестиционного климата в 2016 году

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||