Уходящий год для пенсионной отрасли был одним из самых динамичных за всю историю. Вступление в систему гарантирования накоплений, создание двух легальных лоббистов и неформального альянса, первые публичные размещения акций пенсионных фондов — под чутким контролем мегарегулятора отрасль будто взяла разбег на взлете в пенсионное будущее. Однако будет ли оно светлым и, что важнее для отрасли, денежным, пока непонятно.

Фото: Петр Кассин, Коммерсантъ / купить фото

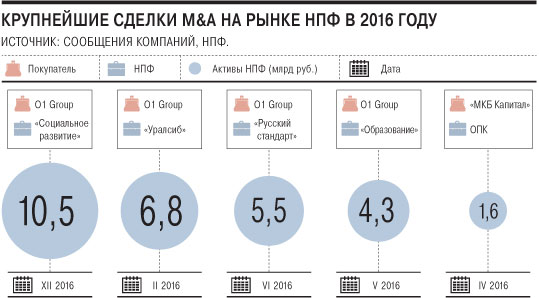

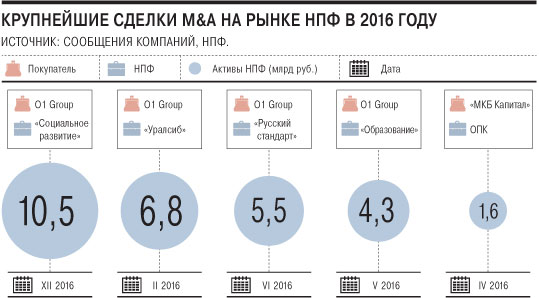

Для негосударственных пенсионных фондов (НПФ) уходящий год был одним из самых удачных. Крупные фонды активно росли за счет слияний, поглощений и консолидации — самой агрессивной была O1 Group Бориса Минца, группа "Сафмар" Михаила Гуцериева объединяла активы, в конце года активизировалась и "Ренова" Виктора Вексельберга. Пенсионный фонд России продолжил радовать оттоком "молчунов". В результате крупные игроки — с активами от 40 млрд руб.— оформили контроль за 95% рынка. Общий объем накоплений и резервов под их управлением перевалил за 3 трлн руб.

И вроде полет нормальный, но скорее — по воле ветра. Действительно, два самых ярких публичных события в отрасли, первые в ее истории публичные размещения акций — IPO "Будущего" и SPO "Европлана",— прошли по схожему сценарию, оставив впечатление весьма условно рыночных. Широкого спроса сторонних инвесторов на пенсионные активы мы так и не увидели.

Ключевой вопрос — откуда в систему придут новые деньги — по-прежнему не имеет внятного ответа. В уходящем году отрасль фактически полностью очистилась перед регулятором. Выполнив требования ЦБ к раскрытию собственников и качеству собственного капитала, фонды вошли в систему гарантирования накоплений. Сократив вложения в рискованные активы, НПФ показали доходность выше инфляции. Исполняя требования закона о саморегулируемых организациях, создали двух лоббистов — НАПФ и АНПФ. А правительство по-прежнему считает, что новые накопления российским гражданам ни к чему, и они не формируются и не будут формироваться в следующем, по меньшей мере, году. Перевод "молчунами" уже сформированных накоплений из ВЭБа? Но с учетом все возрастающего темпа переходов (нынешняя кампания обещает стать рекордной по их числу) запаса "молчунов" с хорошими средними счетами в ВЭБе хватит максимум на четыре года.

Конечно, и три триллиона уже имеющихся в распоряжении НПФ — неплохие деньги, и можно побороться за их передел. Одна проблема — борьба за "соседского" клиента дорого стоит. В уходящем году фонды попытались создать неформальное сообщество НПФ, договорившихся не оплачивать переходы клиентов между членами "картеля", снижая таким образом свои издержки. Но проект проблемы расходов на привлечение новых клиентов не решил: активность дружественных госбанкам НПФ и крепких "середняков" за периметрами коалиции подстегивает рынок, в результате себестоимость переходов между НПФ остается довольно высокой. А история с изменением порядка перехода между НПФ, которое уменьшило бы "текучку", скорее всего, сойдет на нет из-за недостатка лоббистского ресурса авторов этой идеи.

Новыми деньгами для пенсионной отрасли станут средства индивидуального пенсионного капитала. Этот проект, анонсированный в уходящем году ЦБ и Минфином, предполагает формирование у граждан аналога накоплений, но из отчислений не работодателя, а самих трудящихся. Однако предполагается, что стартует этот проект лишь с 2019 года, и на первоначальном этапе, даже при условии автоматической подписки для граждан на эту услугу (против чего категорически выступает социальный блок правительства), значительного притока средств не прогнозируют даже инициаторы этой реформы.

В отсутствие ответа на главный вопрос — об источнике новых денег — в 2017 году пенсионная отрасль будет отвечать на неглавные. Из первоочередных задач — переход на отчетность по МСФО с планом счетов ее фонды должны сдать в ЦБ уже по итогам первого квартала 2017 года, а ведь готового IT- решения у большинства игроков нет. Из более общего — завершение формирования системы риск-менеджмента НПФ и корректировка инвестиционных стратегий, ведь фонды смогут больше инвестировать самостоятельно, без управляющих компаний. Для управляющих, специализирующихся на работе с НПФ, будущий год также обещает быть непростым: перераспределение полномочий между фондами и управляющими с высокой вероятностью отразится на доходах последних. Не исключено, что решение ЦБ о компенсации НПФ убытков или упущенной выгоды в порядке регресса будет распространено и на УК.

Все это перспективы крупных и средних игроков. Судьба фондов с активами менее 5 млрд руб. на фоне постоянного ужесточения регуляторных требований и расходов — утрата самостоятельности или постепенное проедание капитала и ликвидация. А из крупных игроков прервать пенсионный полет никто, по идее, не должен. Отбивать немалые расходы на привлечение или покупку фондов предстоит еще несколько лет. Продажа бизнеса в данный момент, с учетом дисконта по вложениям в кэптивные проекты и бумаги дружественных эмитентов,— это в лучшем случае выход в ноль, а то и фиксация убытка. Так что еще полетаем.