Крупнейшие центробанки мира оказались на перепутье — вернуться к докризисной "нормальной" политике или сохранить низкие ставки и другие элементы сверхмягкой денежной политики, говорится в новом исследовании Credit Swiss Research Institute. От сделанного регуляторами выбора будет зависеть будущее состояние финансовых рынков, указывают эксперты.

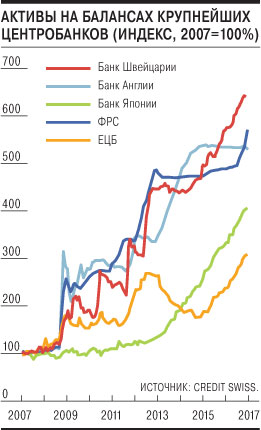

Окончательные выводы об эффективности сверхмягкой монетарной политики для поддержания роста делать по-прежнему рано, полагают в Credit Swiss Research Institute. Лаги между мерами и их влиянием могли оказаться длиннее, чем планировалось,— начавшееся в середине прошлого года ускорение роста может опровергнуть тезис о длительном застое в экономике. Но пока влияние программ количественного смягчения на стимулирование инвестиций и банковского кредитования оказалось весьма незначительным, полагают эксперты банка. При этом в Credit Swiss указывают на существенное расширение балансов центробанков за счет бумаг различного качества: если ранее это были только гособлигации, то теперь еще и корпоративные бумаги и акции. Это влияет на ценообразование этих активов, расширение же программ грозит сжатием рынков за счет выведения с них еще большего объема активов.

Альтернативный инструмент — отрицательные ставки (применяются ЕЦБ и рядом других европейских центробанков) — действительно привел к снижению рыночных ставок, но не оказал однозначного влияния на потребительское кредитование и рынки недвижимости. (Впрочем, резко выросла, в частности, доля вложений швейцарских пенсионных фондов в недвижимость, свидетельствуют данные Credit Swiss). Ослабление валют вследствие отрицательных ставок заметно по евро и по японской иене, в случае же других (кроме евро) европейских валют эффект оказался ограниченным. Но дальнейшее понижение ставок грозит массовым переходом в наличную валюту и сокращением банковских депозитов, что дополнительно ослабит позиции банков, а соответственно, и их способность наращивать кредитование.

Жесткое регулирование в рамках Basel III привело к тому, что банки не заинтересованы в краткосрочных средствах и не могут направлять их на спекулятивные операции. Последнее, однако, приводит к росту стоимости заимствований как для частного сектора, так и для правительств, заключают в Credit Swiss.