Интенсивная раздача почти бесплатных бюджетных кредитов привела к тому, что на конец 2016 года регионы (впервые за пятилетку) были должны федеральному бюджету больше, чем банкам, фиксирует агентство АКРА. Впрочем, уже в 2017 году процесс замещения рыночного долга бюджетным прекратится и пойдет в обратном направлении. Минфин, сворачивающий программу бюджетной помощи, рекомендует губернаторам далее не брать короткие и дорогие банковские займы, а решительнее выходить на рынок с облигациями.

Фото: Дмитрий Коротаев, Коммерсантъ / купить фото

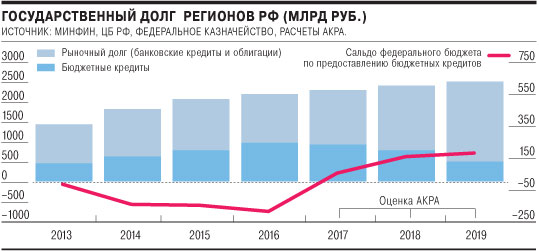

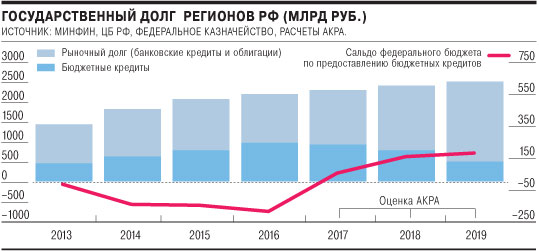

Усилия центра по замещению рыночного долга территорий бюджетными кредитами дали ожидаемый, но временный результат, фиксирует рейтинговое агентство АКРА. На конец 2016 года объем задолженности регионов перед федеральным бюджетом впервые с 2011 года превысил объем задолженности перед банками. За год бюджетный долг вырос почти на четверть, а банковский — снизился на 16%. То есть в целом регионы закрывали дефициты за счет кредитов центра, банковские же займы частично погашались.

По данным Счетной палаты, госдолг регионов по итогам 2016 года составил 2,35 трлн руб.(увеличившись за год на 1,5%). Бюджетные кредиты были предоставлены 72 из 85 субъектов РФ — на 355 млрд руб. при возвращенных 173 млрд руб. По данным Минфина, доля банковских займов в общей сумме долга за год снизилась с 42% до 35%, а бюджетных кредитов — выросла с 35% до 42% (остальное: ценные бумаги — 19% и госгарантии — 4%).

Поясним, такая структура долга сложилась из-за проводимой с 2014 года стратегии замещения дорогого коммерческого долга почти бесплатными (0,1% годовых) бюджетными кредитами. Центр пошел на это из-за того, что территории ранее были вынуждены брать короткие займы для выполнения майских указов президента, и это осложнило их финансовое положение. Для их спасения в 2014 году на бюджетные кредиты было выделено 230 млрд руб., в 2015 и 2016 годах — по 310 млрд руб. Сейчас программа сворачивается — на 2017 и 2018 годы в бюджете на нее выделено по 200 млрд руб., на 2019-й пока выделяется всего 50 млрд руб.

В АКРА указывают, что в 2017 году будет возвращено больше бюджетных кредитов, чем выдано: получив 200 млрд руб., регионы погасят 230-240 млрд руб., полученных в 2014 году. В 2018 году это сальдо в пользу центра (при отсутствии политического решения о реструктуризации долгов) может вырасти до 130 млрд руб., в 2019-м — до 150 млрд руб. Такое обратное рефинансирование вновь изменит структуру долга. "К концу 2019 года доля рыночного долга в структуре заимствований может составить 80%",— считают эксперты.

Похожие выводы ранее сделали в S&P Global Ratings (см. "Ъ" от 14 декабря). Агентство тогда указало, что сокращение объемов выдачи бюджетных кредитов приведет к росту коммерческих займов, что увеличит расходы территорий на обслуживание и погашение долга. К 2018 году у четверти регионов такие расходы будут превышать 30% доходов — в международной практике такой показатель свидетельствует о высокой вероятности дефолта.

Смягчить ситуацию может обращение губернаторов к рынку ценных бумаг. В АКРА прогнозируют, что объем размещений облигаций субъектов в 2017-2019 годах для рефинансирования долгов может вырасти вдвое, до 250-300 млрд руб. в год. "Облигации предпочтительнее кредитов: даже наиболее закредитованным регионам более длинные облигации обходятся дешевле коротких кредитов,— указывает агентство.— Потенциальная экономия при размещении облигаций по сравнению с получением кредита составит 2-3% от стоимости обслуживания долга в год".

Отметим, что Минфин РФ в опубликованных на прошлой неделе "Основных направлениях государственной долговой политики РФ на 2017-2019 годы" выписывает регионам именно такой рецепт: сокращение использования бюджетных и банковских кредитов и наращивание длинных облигационных заимствований. По данным министерства, в прошлом году только 22 региона рискнули выйти на рынок с облигациями на общую сумму 153,5 млрд руб.— и чаще всего речь шла о разовом выпуске, а не о регулярных аукционах.