По итогам 2016 года соотношение нефтегазовых доходов к не нефтегазовым было 35,9 процента (4,83 трлн рублей) против 64,1 процента (8,63 трлн рублей). При этом львиная доля последних — налоговые поступления (6,918 трлн рублей)

Штрафная нагрузка, которая растет ударными темпами, может и до депрессии довести

Фото: Вася Ложкин, Коммерсантъ

Как благую новость воспринял бизнес разъяснения Федеральной налоговой службы (ФНС) инспекторам — ослабить давление на предпринимателей, перестав доначислять налоги за формальные нарушения отчетности. Что ж, федеральная власть может теперь позволить себе этот широкий жест: региональные бюджеты чем дальше, тем больше кормятся за счет налоговых сборов с населения. Причем не только с самих платежей, но и с пеней и штрафов по ним: вся система за последние годы была перенастроена так, что ответственность за любые ее огрехи и сбои де-факто ложится на плечи налогоплательщиков. Время сегодня работает если не против граждан, то уж точно на казну.

Так как пени и штрафы не существуют сами по себе, а прочно увязаны с налогами, то чем больше начисляется налогов, тем активнее растут цифры штрафов за их неуплату. Вывод для власти очевиден — надо расширять налоговую базу. Пути тут два: взимать плату с большего числа граждан или же увеличивать сумму и (или) количество сборов. Последнее сегодня активно обсуждается, но до президентских выборов, очевидно, что власть на столь непопулярную меру не решится. Между тем деньги, особенно региональным бюджетам, нужны "уже вчера".

Что делать? Ужесточить систему сборов существующих налогов, выявив злостных неплательщиков! Мера, безусловно, благая, но сделать это в условиях, где, по оценкам МВФ, 20-25 процентов экономики страны находится в тени, сложно. Поэтому исчисление и оплату подоходного налога власть давно переложила на плечи работодателей: компании контролировать проще. Но и эта система работает с нареканиями.

Еще больше проблем с налогом на доходы от продажи квартир, машин и дач, а также от сдачи жилья в наем. Нерадивые граждане, коих в кризис становится все больше, занижают официальные суммы сделок, скрывают сам факт их проведения и, конечно, сдают жилье без какой-либо регистрации. Восстанавливать статус-кво помогают "сердобольные соседи", но серьезного влияния на статистику сборов платежей это пока не оказывает. Страх попасться меньше, чем выгода от сделки. И угроза штрафа не пугает.

Сработать все это может только тогда, когда гражданин уверен: государство знает о том, что он должник, и легко это докажет. Вот и получается, что куда эффективнее начинать не с отслеживания сделок, а с поборов с объектов, которые не спрячешь,— это недвижимость, транспорт и земля. При этом нужно ввести такой порядок, чтобы гражданин был обязан сам сообщать об имеющемся имуществе или доказывать, что он от него избавился, сам отслеживать поступление средств в уплату налога или требовать их розыска, если платеж не прошел. И когда такая система отстроена, можно не опасаться за бюджет — рублем ответит россиянин.

В борьбе обретешь

"Я хожу уже четвертый год,— жалуется Людмила С., стоя в электронной очереди к окошку в одном из московских отделений ФНС.— Так и не могут внести изменения в базу, чтобы машина, которую мы продали пять лет назад, перестала за нами числиться! В ГИБДД уже отказались давать справку четвертый год подряд, сказали, пусть в налоговой найдут три наши предыдущие справки". С автомобилями, судя по краткому опросу приходящих в налоговую россиян, такое случается сплошь и рядом: ФНС упрекают, что служба оперативно не контролирует перемещение автособственности из рук в руки, так что бывшим владельцам продолжают поступать налоговые уведомления. При этом многие упускают из вида, что налоги платят за предыдущий, а не за текущий год, поэтому "давно проданный" автомобиль на тот момент времени мог находиться в собственности именно этого налогоплательщика. Упускают и более существенное: ФНС, по сути, выступает лишь оператором в обработке данных, которые получает от ГИБДД. Иными словами, не налоговиков надо костерить в очередях, а рыцарей полосатой палочки — это их прямая обязанность фиксировать перемещения той самой автособственности, вносить поправки в свою базу и предоставлять оперативно и четко выверенные данные ФНС. Гражданам, правда, от этого не легче. А негодование за "лишние поборы" бывает столь велико, что россияне отказываются платить "до выяснения обстоятельств", а потом все равно платят, но уже с пенями и штрафами.

Еще одна конфликтная сфера — недвижимость. Тут тоже фиксируется протест, но не против самого факта налога, а его суммы. Далеко не все жители 28 регионов, которые с 2016 года получили "новые платежки", согласились с кадастровой оценкой их недвижимости, на основании которой и рассчитывался налог. В этом году число несогласных еще возрастет — новая практика затронет дополнительно 21 территорию, а в 2018-м — еще 12. Кадастр, по мнению большинства россиян, атакующих налоговые инспекции, завышен и не отражает реальную рыночную ситуацию — разница между продажной и кадастровой стоимостью квартиры может различаться в 1,5-2 раза.

Недовольные пытаются добиться пересмотра кадастровой оценки по суду. И прибегают к этой процедуре все чаще: по данным Росреестра, число таких обращений выросло в прошлом году в 1,5 раза. Обыватели стали активнее бизнесменов: только за два последних месяца зимы было подано 578 исков от физлиц и только 492 — от компаний. И это при том что процедура оспаривания кадастровой оценки — не из дешевых: 50-100 тысяч рублей. Чтобы сэкономить, судятся домами и подъездами. Выигрывают, но подчас это пиррова победа: кадастровая оценка пересматривается ежегодно...

Не редки случаи, когда дотошный налогоплательщик сравнивает цену своей недвижимости, на основании которой был начислен налог, с той, что опубликована на сайте Росреестра. Выясняется, например, что разница в стоимости — тройная. Официальный запрос в ФНС приводит к тому, что гражданину разъясняют: большая сумма — за прошлый год, с нее сейчас и платится налог, а в этом году она будет такой, как на сайте Росреестра, и налог в будущем году будет ниже...

И опять же существенная деталь: ФНС работает с данными, полученными от Росреестра, претензии, стало быть, должны быть адресованы ему, а не налоговому ведомству, которое оказывается крайним по привычке, но явно по недоразумению. Люди это упускают из виду, а раздражение множится: пока несогласные с кадастровыми оценками и налоговыми начислениями штурмуют суды, время идет, а пени и штрафы по выставленному налоговому счету тихонько капают. Ведь протест против цифры в платежке — не повод для неуплаты налога. Закон строг: заплати полностью и в срок, а уже потом разбирайся, судись и жди возврата излишне уплаченного.

Согласные тоже плачут

Впрочем, проблемы возникают и у тех россиян, кто согласен с суммой налога и готов его заплатить. Любое же вмешательство властей, направленное на то, чтобы облегчить процесс, приводит все к тому же результату — россияне попадают на штрафы. А все потому, что система такая. За примером далеко ходить не надо...

Почуяв еще осенью назревающий взрыв народного негодования из-за неразберихи с объектами налогообложения и их кадастровыми оценками, власти нескольких регионов (например, Москвы и Нижнего Новгорода) решили снизить накал страстей и перенесли сроки начисления пеней по налогу на недвижимость с 1 декабря на 1 мая. Задумка хорошая: дать 5 месяцев, чтобы утрясти все неясности и исправить ошибки. Вот только москвичам и нижегородцам не объяснили, что сроки уплаты самого налога на недвижимость никто не отодвигал, а по остальным налогам — транспортному, земельному и подоходному — вообще все осталось, как было, и в отношении пеней перемен не случилось. Между тем если не большинство, то многие жители этих городов решили, что с оплатой налогов можно повременить до мая. Зря решили: дата истечения срока исполнения требования об уплате налогов осталась прежней — 1 декабря. А стало быть, по закону, ФНС вправе обратиться по истечении 6 месяцев в суд (если сумма налога больше 3 тысяч рублей) для ареста счетов или взыскания налоговой недоимки за счет имущества должника. Те же, кто не оплатил вместе с имущественным остальные налоги, сразу же попали на пени. При средней сумме транспортного налога в 5 тысяч рублей, цена пеней небольшая — примерно 244 рубля за 150 дней просрочки. Но сколько тысяч, а то и миллионов россиян не уплатили налог? И кого теперь в этом винить? Уж точно не ФНС...

Есть и другие нюансы, о которых предупреждают юристы: физические лица по налогам, уплачиваемым на основании налоговых уведомлений, обязаны сообщать о наличии у них недвижимости и (или) транспортных средств, признаваемых объектами налогообложения, в случае неполучения налоговых уведомлений (либо неиспользования налоговых льгот) и неуплаты налогов в отношении указанных объектов за период владения ими.

С 2017 года неправомерное непредставление или несвоевременное представление налогоплательщиком--физическим лицом налоговому органу данного сообщения повлечет взыскание штрафа в размере 20 процентов от неуплаченной суммы налога в отношении недвижимости и (или) транспортного средства, по которым не представлено (несвоевременно представлено) сообщение.

Спокойный сон нам только снится

Фото: Вася Ложкин, Коммерсантъ

Заплатил и не спи

Хотя, даже уплатив все налоги, законопослушные граждане вряд ли могут спать спокойно. Потому что важно не только перечислить деньги, но и выполнить при этом все требования.

Например, сделать это лично. Казалось бы, наличие платежки на имя физлица с указанием его ИНН и назначения платежа — вполне себе доказательство уплаты налога, ан нет. Это только россиянам думается, что не имеет значения, кто из семьи бегал с платежкой в банк или перечислил деньги со своего онлайн-счета. По закону это должен делать сам налогоплательщик или некто по оформленной им нотариальной доверенности. Для многих россиян эта норма закона стала неожиданностью, так что случаев, когда муж платил за жену и родители за взрослое чадо или наоборот — немало. Между тем незнание нормы влечет последствия: перебрасывать полученные средства ведомство не будет, но их можно вернуть и заплатить налог повторно. Последнее — двойная выгода для казны: во-первых, деньги, лежащие на счетах,— уже сами по себе доход, во-вторых, налог в этом случае остается не оплачен, а значит, капают пени и растет угроза штрафа.

Самый, наверное, изысканный способ отъема средств, которому позавидовал бы и великий комбинатор, это ситуация, когда платежи "теряются". То есть гражданин деньги перевел, а они не зачислены и он оказывается в должниках со всеми вытекающими в виде пеней и штрафов. Предъявление платежки — не основание для снятия задолженности: деньги должны "упасть", куда следует, только тогда долг считается уплаченным. Что делать? Писать в ФНС заявление на розыск. Ищут, как правило, от пары недель до месяца. В большинстве случаев находят, но это опять же не значит, что долг погашен. В половине случаев выясняется, что "утеря" произошла потому, что плательщик: 1) платил не сам, 2) платил не за себя, 3) неверно указал какой-либо из реквизитов. Последнее самое интересное, потому что речь частенько идет об ошибочно выданных реквизитах платежа или о смене оных, например по истечении срока платежа. Выход? Опять писать заявление на возврат средств и платить еще раз с тем же результатом — потеря времени и денег (пени, штрафы).

Впрочем, возврат — дело тоже небыстрое. Некоторым налогоплательщикам приходится ждать его месяцами. "Я уже пишу им раз третий,— кипятится Василий А.— Теперь помимо требования вернуть мне мои же деньги, я еще написал заявление, чтобы перечислили проценты за пользование ими столько месяцев. Все, как и у них,— 1/300 от ставки рефинансирования за день". Вероятность того, что Василий свои деньги получит, отнюдь не нулевая, есть даже случаи возврата денег с пенями за просрочку (благо пункты 6 и 10 статьи 78 Налогового кодекса такой исход в такой ситуации предусматривают).

Маленький нюанс: частенько деньги не возвращаются потому, что... зачислены не куда следует. То есть ошибка в платежке, например, отправляет платеж по налогу за недвижимость (НН) в уплату транспортного налога (ТН). Последний между тем благополучно оплачен. Что выходит? Ошибочный платеж будет числиться как переплата по ТН, а в графе НН будет значится задолженность на эту же сумму. Так вот переплату не вернут, пока задолженность не будет погашена.

На самом деле закон законом, но расторопность и исполнительность налоговиков зависят от личного состава того или иного отделения ФНС. Чаще оперативно отвечают на любой запрос в личном кабинете на сайте, но где-то люди месяцами обивают пороги, подавая бумажные версии заявлений и ожидая ответа...

Великая пеня

— Получается, что хотя в законе и зафиксирована презумпция невиновности, но налоговые споры строятся так, что плательщик оказывается де-факто виновен,— пояснила "Огоньку" директор центра правового обслуживания Анна Коняева.— Если не менять систему, то избежать накладок трудно: сейчас получается, что задача гражданина сообщить об имеющемся имуществе, проконтролировать, чтобы данные попали в ведомственный реестр, добиться платежки, оплатить, да еще и отследить, чтобы деньги дошли до адресата. Гражданину, таким образом, приходится работать за чиновника.

Если же гражданин или компания намерены оспорить то или иное решение или действие по налогам, пеням и штрафам, то, отмечает эксперт, стоит иметь в виду: судьи в судах общей юрисдикции, как правило, не имеют экономического образования, плохо понимают предмет, ориентируются на позицию представителей налогового органа, да и обыватели не всегда могут грамотно подать иск. Вернуть деньги — задача еще более трудная. "Во-первых, никто, кроме гражданина, в этом не заинтересован,— продолжает Анна Коняева,— нужно быть юридически подкованным и активным, чтобы добиться своего. Юрлица подчас отказываются возвращать переплату — свои кровные налоги, например, при ликвидации компании, потому что понимают, что это дополнительная волокита и есть опасения проведения выездной проверки ФНС. Последняя, как правило, заканчивается доначислением налогов, которые могут существенно превышать искомую сумму возврата..."

На просьбу "Огонька" прокомментировать многочисленные жалобы и нарекания со стороны граждан и дать цифры по налогам и пеням за прошлый год, ФНС России откликнулась на последнее. Служба прислала цифры, свидетельствующие о росте налоговых поступлений. Причина, как следует из ответа ФНС,— вовлечение в налоговый оборот дополнительно порядка 798 тысяч объектов, по которым ранее отсутствовали основания налогообложения, в том числе в связи с отсутствием инвентаризационной стоимости. Кроме того, снизились выпадающие бюджетные доходы по налогу на недвижимость — на 11 процентов (21,6 млрд рублей), прежде всего "за счет оптимизации порядка использования налоговых льгот по второму и последующему объектам налогообложения одного вида и объектам, используемым в предпринимательской деятельности".

А что же пени? Статистику подсчета пеней по каждому из видов налога "Огоньку" найти не удалось, хотя такого рода запросы были направлены в разные инстанции. Власти, как правило, называют общую цифру штрафов и пеней по всем видам налогов или цифру задолженности по налогам, включающую и уже имеющиеся пени. Так, например, власти Подмосковья недавно зафиксировали рост недоимок за 2016 год по транспортному налогу — свыше 12 млрд рублей (недоимка совпадает по размерам с суммой доходов по этому же налогу за 2016 год). Понятно, что с того момента кто-то из должников уже проявил сознательность и заплатил, но официальная статистика сей факт пока не отразила. Впрочем, если предположить, что пени будут начислены на всю сумму, то речь идет 3,9 млн рублей в день, или 1,43 млрд рублей за год просрочки. И это только один транспортный налог в одном только субъекте Федерации!

По данным Счетной палаты, статья "штрафы, санкции, возмещение ущерба" выросла по итогам прошлого года с 33 866,4 млн рублей до 56 364,4 млн, то есть почти на 22,5 млрд рублей. А "совокупная задолженность по налогам и сборам, администрируемым ФНС России, пеням и налоговым санкциям по ним (без учета задолженности по платежам в государственные внебюджетные фонды)" составила на 1 декабря 2016 года без малого 1,35 трлн рублей (выросла за год на 18,2 процента).

Главными ресурсом государства становятся уже не нефть, а граждане и бизнес. Статистика свидетельствует: по итогам 2016 года соотношение нефтегазовых доходов к не нефтегазовым было 35,9 процента (4,83 трлн рублей) против 64,1 процента (8,63 трлн рублей). При этом львиную долю не нефтегазовых доходов составляют налоговые поступления — 6,918 трлн рублей. Значит, державшийся десятилетиями паритет — 50 на 50 — похоже, канул в Лету. И процесс только набирает обороты: поступления от налога на недвижимость — одного из лидеров по доходности на Западе — значительно увеличатся в этом году и в России, когда "платить по кадастру" будут жители более половины регионов.

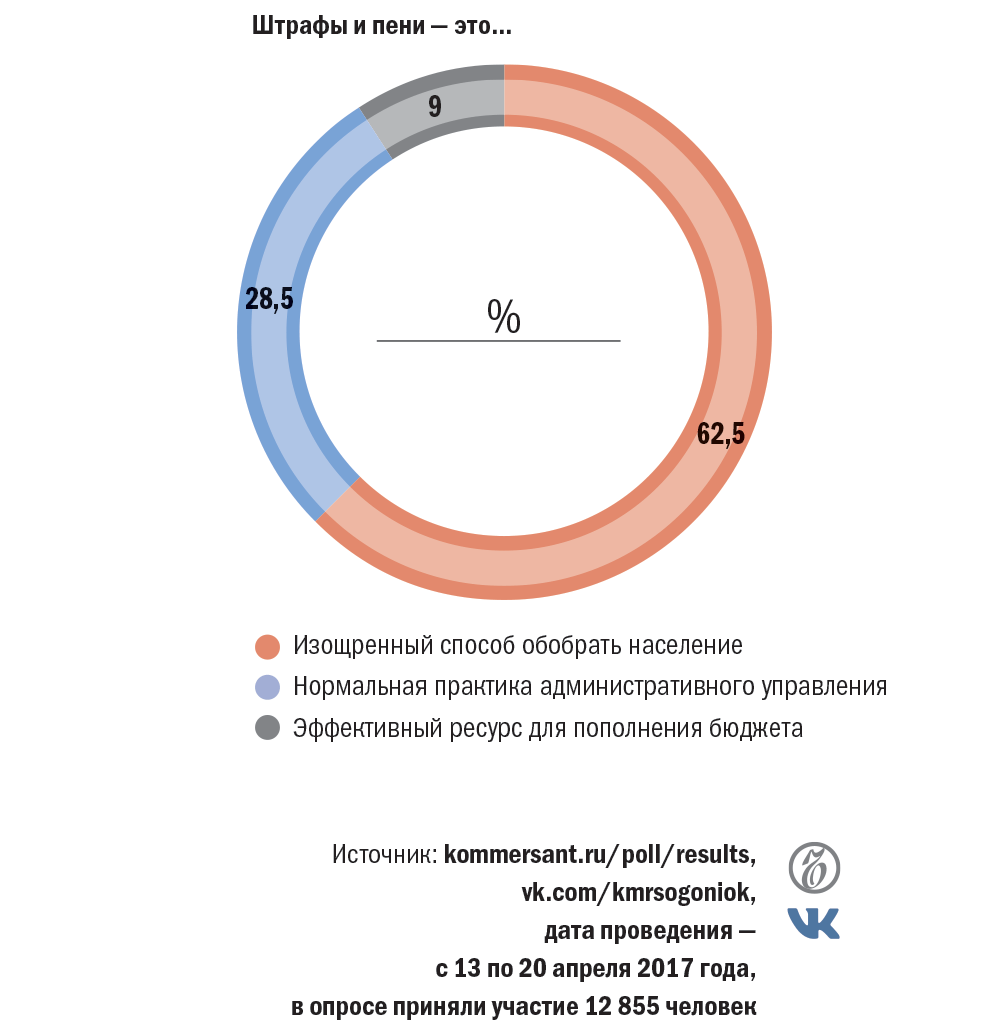

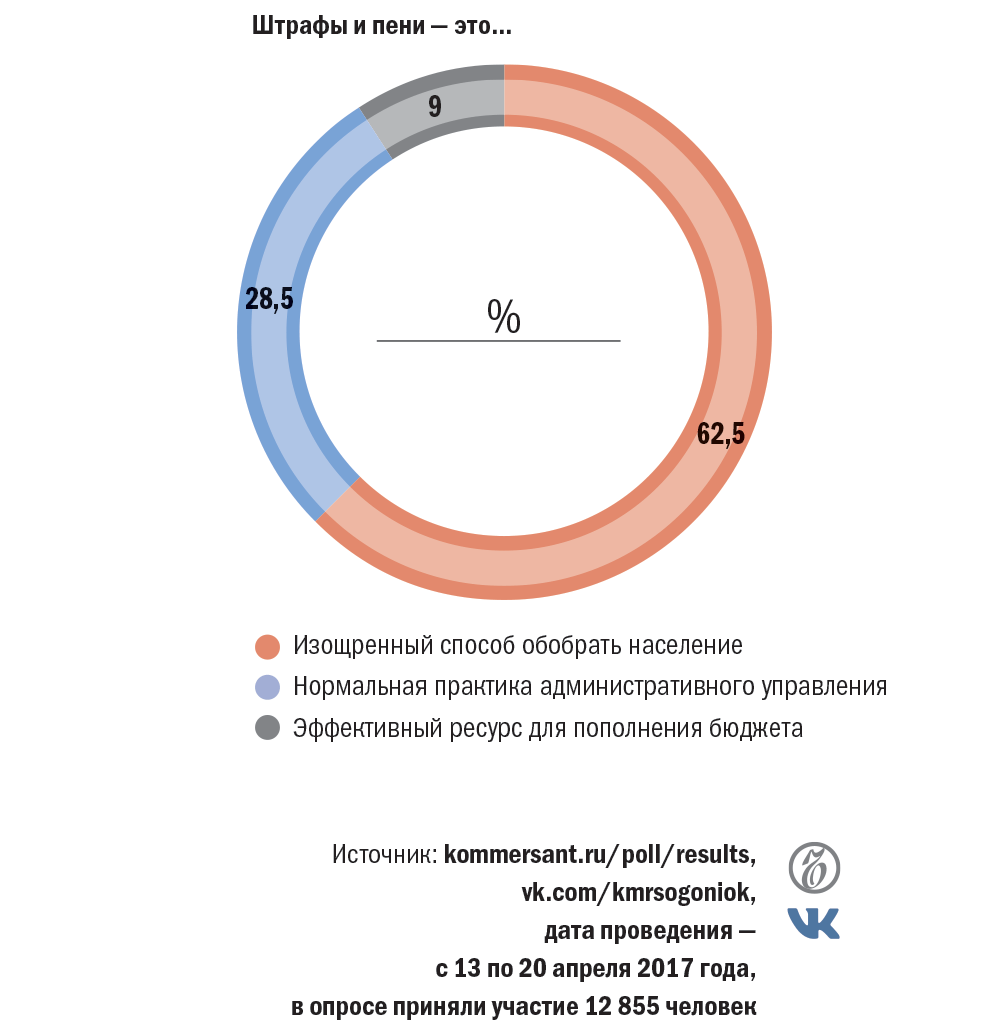

Опрос

Вскрытие кубышки

Пени и штрафы как бюджетный ресурс

Штрафы и пени — это...

Деньги

Обложили!

Доходы бюджетов по основным видам имущественных налогов (в млн рублей) на примере России, Москвы и Московской области

|