Портфельные управляющие крупнейших инвестиционных фондов верят в непродолжительный рост инфляции. Вместе с тем они не исключают того, что уже в ближайшие месяцы Федеральная резервная система США может объявить о сокращении программы выкупа активов. В связи с этим управляющие продолжают сокращать долю наличности в портфеле, увеличивая вложения в акции. В наибольшем выигрыше оказались акции европейских компаний, которые привлекают своей недооцененностью и высокой долей «компаний стоимости», которые выигрывают от роста мировой экономики.

Фото: Дмитрий Духанин, Коммерсантъ / купить фото

Фото: Дмитрий Духанин, Коммерсантъ / купить фото

Июньский опрос портфельных управляющих, проведенный Bank of America (BofA), свидетельствует о снижении инфляционных опасений. В анкетировании приняли участие 224 управляющих, распоряжающихся активами на $667 млрд. По данным опроса, число респондентов, заявивших, что инфляция является ключевым риском с непредсказуемыми последствиями для мировой экономики, составило 30%, что на 5 п. п. ниже показателя мая. При этом две трети опрошенных считают, что скачок инфляции в апреле—мае носил временный характер.

Вместе с тем портфельные управляющие не исключают того, что на фоне восстановления мировой экономики может начаться ужесточение денежно-кредитной политики (ДКП) центральными банками. В частности, 63% управляющих считают, что ФРС в августе—сентябре объявит о сокращении объема выкупа активов. К тому же опрошенные в среднем ожидают сокращения инфраструктурной программы в США с $1,9 трлн до $1,6 трлн. «Сообщив в августе—сентябре о параметрах сворачивания QE, ФРС вряд ли перейдет к осуществлению этого плана ранее 2022 года»,— считает глава аналитического департамента ГК «Регион» Валерий Вайсберг.

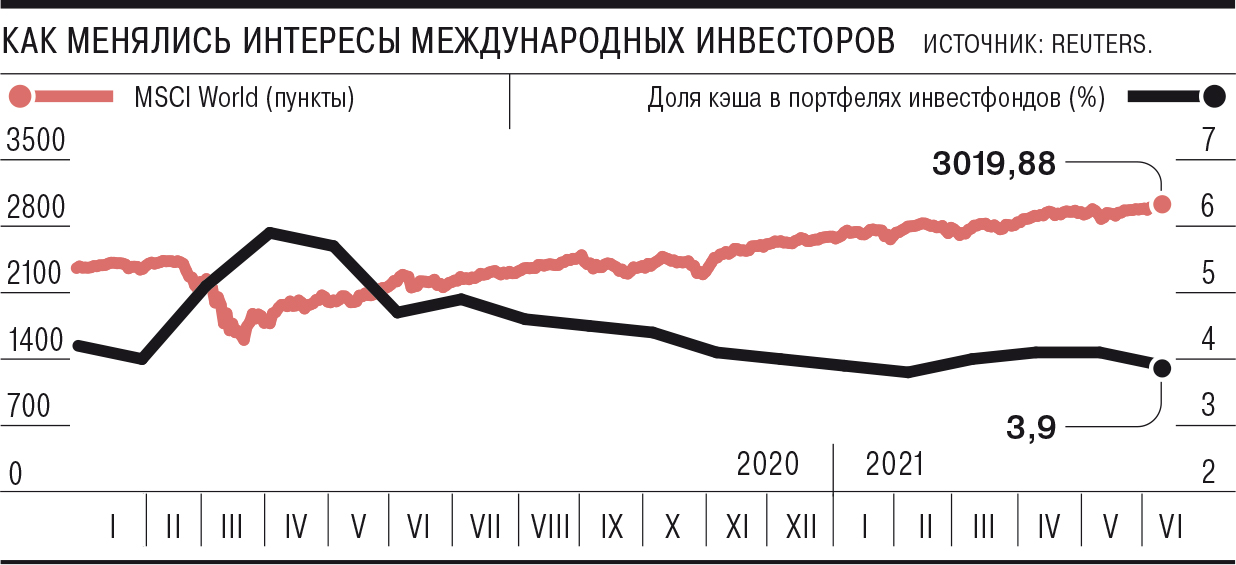

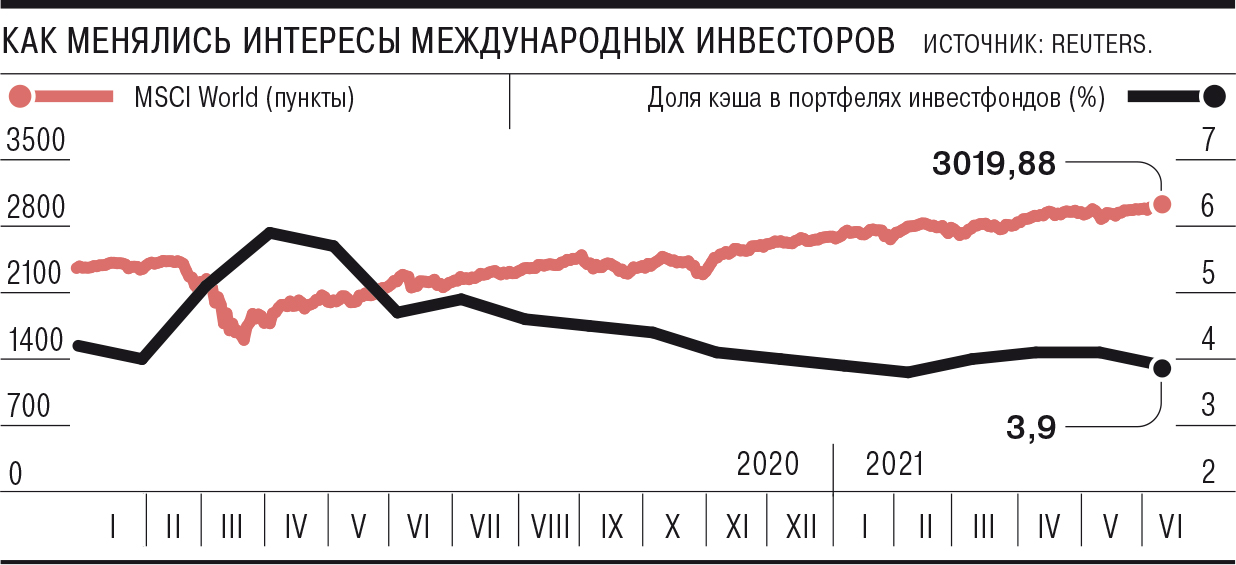

В таких условиях управляющие фондов продолжают активно инвестировать.

По данным BofA, средняя доля кэша сократилась за месяц с 4,1% до 3,9%, минимума с начала года. При этом инвесторы активно наращивают вложения в наиболее рисковые активы. В июне число управляющих, в портфелях которых вес акций был выше индикативного уровня, на 61% превышал число тех, у кого он был ниже. Это на 7 п. п. выше показателя мая. «Этому способствовало снижение доходности по 10-летним US Treasuries»,— указывает руководитель отдела управления акциями «Сбер Управление активами» Евгений Линчик. Более того, волатильность фондового рынка уменьшилась до самого низкого уровня с начала пандемии в феврале прошлого года, отмечает он.

Активнее всего управляющие наращивают вложения в европейские активы. По данным опроса, количество управляющих, чьи инвестиции в акции европейских компаний были выше индикативного уровня, на 41% превзошло число тех, у кого эта доля была ниже. Так высоко показатель не поднимался три года. «Инвесторы ищут рынки более доходные, чем американский, но при этом менее рисковые и волатильные, чем рынки стран с развивающейся экономикой. Европа в этом смысле золотая середина: темпы вакцинации и восстановление экономики высокие, при этом риски умеренные»,— отмечает управляющий директор Accent Capital Андрей Богданов. По словам Евгения Линчика, помимо того что европейские акции дешевле американских и на этом рынке больше компаний стоимости, которые также показывают результаты лучше рынка в периоды ужесточения ДКП.

На российском рынке также доминируют циклические компании стоимости, но значительного притока инвестиций пока не наблюдается.

По данным Emerging Portfolio Fund Research, за последние четыре недели глобальные инвесторы вывели из страновых фондов $17 млн против $29 млн месяцем ранее. По словам заместителя гендиректора УК ТФГ Равиля Юсипова, привлекательность российского рынка всегда определялась либо низкими мультипликаторами, либо высокой дивидендной доходностью. «В настоящий момент конъюнктура сырьевых рынков позволяет повысить дивидендные выплаты, но рост процентных ставок, фискальной нагрузки и новые глобальные вызовы для сырьевых компаний в виде ESG, глобальной смены потребительских парадигм, энергетической революции убирают главный драйвер для инвестирования в российские акции»,— считает Равиль Юсипов. По его мнению, в ближайшие годы российским эмитентам придется доказывать инвестиционному сообществу, что новые программы капитальных затрат будут эффективны и в будущем увеличат стоимость компаний в рамках новой экономики.