У инфляционных ожиданий нет отпусков

Банку России может понадобиться ускоренное ужесточение денежной политики

Инфляционные ожидания граждан и компаний в июне продолжают оставаться рекордными, свидетельствуют исследования ЦБ. На фоне того, что в начале июня инфляция уверенно перешагнула за 6%, оставаясь на уровне 6,2% в конце третьей недели месяца, а растущий частный спрос позволяет предприятиям безболезненно перекладывать увеличивающиеся входящие цены на конечного потребителя, действие проинфляционных факторов значительно. Последнее может заставить ЦБ повысить ключевую ставку до уровня более 6%.

Фото: Дмитрий Духанин, Коммерсантъ / купить фото

Фото: Дмитрий Духанин, Коммерсантъ / купить фото

Согласно июньскому комментарию Банка России об инфляционных ожиданиях (.pdf), последние вновь выросли как у граждан, так и у компаний. Так, ожидания граждан на год вперед вернулись к апрельским максимумам — 11,9% против 11,3% месяц назад и остаются выше локальных пиков 2019–2020 годов. Хотя оценка текущей инфляции фактически стабильна и прибавила к маю лишь 0,1 процентного пункта (п. п.; 14,9%), доля респондентов, которые считают, что к концу года рост потребительских цен будет заметно выше 4%, вырос на 3 п. п.— до 61% и стал максимальным с февраля 2017 года.

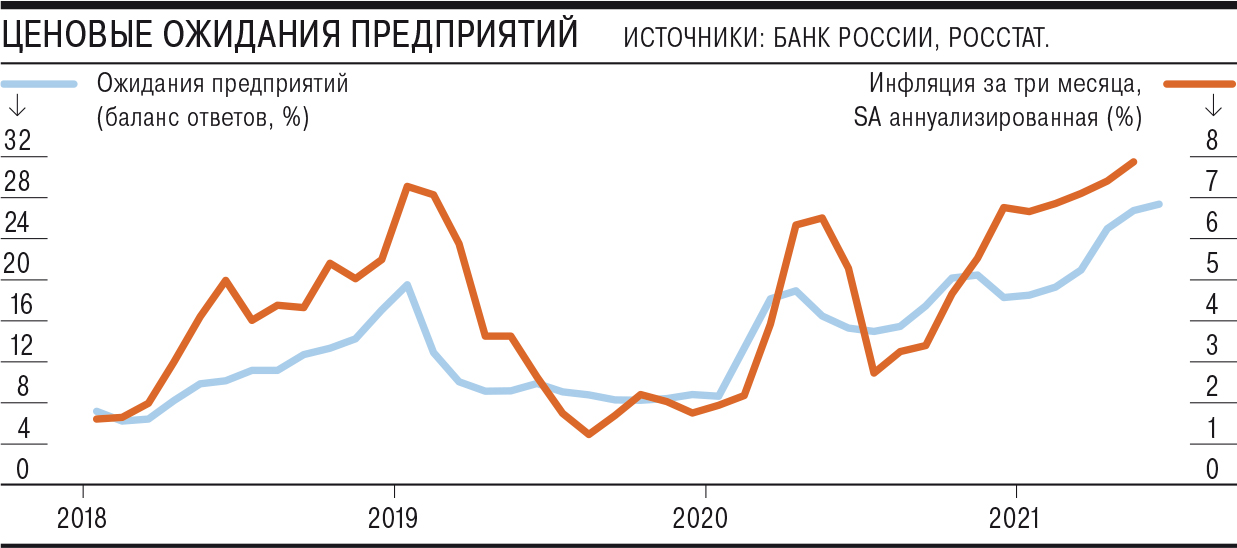

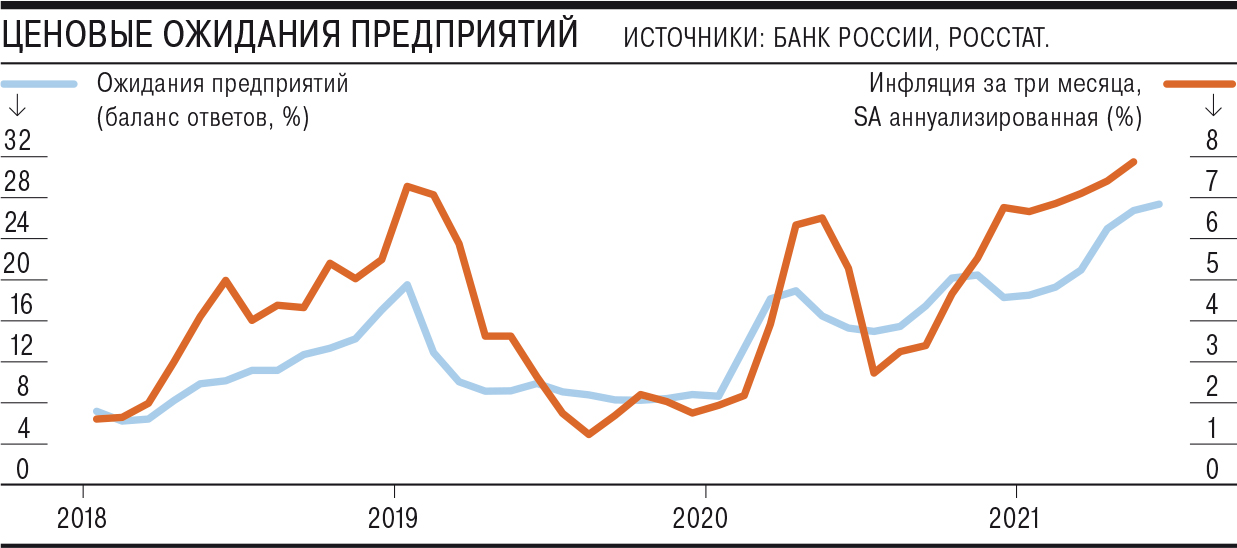

В любом случае инфляционные ожидания не снизились, тогда как ценовые ожидания предприятий на три месяца вперед, по данным мониторинга ЦБ, в июне также продолжили бить рекорды, оставаясь выше локальных максимумов 2019–2020 годов (см. график). Бизнес прогнозирует, что в ближайший квартал годовой темп роста цен составит 4,1% (в июне 2020 года — 2,1%).

«Основной причиной повышения ценовых ожиданий стал продолжающийся рост издержек, обусловленный увеличением цен на сырье, материалы и комплектующие как на внутреннем, так и на внешнем рынке»,— признают в ЦБ.

При этом регулятор отмечает, что инфляционное давление создают устойчивые факторы, связанные с продолжающимся повышением спроса, опережающим возможности расширения предложения. «Это облегчает предприятиям перенос в цены возросших издержек»,— считают авторы документа. Они, впрочем, указывают, что ожидания бизнеса относительно дальнейшего расширения спроса и выпуска несколько снизились и перекладывать издержки на потребителей, вероятно, получится лишь в короткой перспективе. Тем не менее сейчас очень многое зависит от «длины перспективы» — феномен сильного инфляционного всплеска на ожиданиях может быть как историей полугода (в целом достаточно безобидной), так и марафоном несколько повышенной инфляции в течение многих месяцев, к тому же самоподдерживаемых эскалирующимися ожиданиями.

Пока отсутствие роста ожиданий — в пользу короткого инфляционного сценария на 2021 год, однако флуктуации пандемии COVID-19 в любой момент могут изменить хрупкое равновесие в пользу как мгновенного спада, так и в пользу быстрого роста спроса в мировой экономике, в РФ или и там и там.

Заметим, что рост инфляционных ожиданий граждан происходил только за счет респондентов без сбережений, ожидания респондентов со сбережениями продолжили снижаться второй месяц подряд. Последнее может быть результатом повышения ставок — хотя, несмотря на увеличение склонности граждан к сбережениям, предпочтения к сбережению в банках (по крайней мере пока) не растут. При этом индекс потребительских настроений в июне вырос лишь незначительно (на 0,3 пункта к маю) за счет текущих оценок изменения материального положения за год, а индекс ожиданий — снизился.

Все это может свидетельствовать о скором охлаждении частного спроса. Кроме того, на его охлаждение будут работать ожидаемое снижение социальных расходов бюджета, отложенный эффект случившегося повышения ключевой ставки, охлаждение потребительского кредитования, связанное с отменой послаблений ЦБ в части коэффициентов риска, перечисляют аналитики Райффайзенбанка. С начала июля открывается ряд «массовых» направлений для международного туризма из России (например, Турция), что, вероятно, позволит «вывезти» часть трат за границу, добавляют они. «Эти факторы в совокупности должны привести к определенному снижению инфляции в конце этого года (5,5%)»,— заключают аналитики банка.

Между тем еженедельные измерения инфляции Росстата в годовом выражении в конце третьей недели июня сохранялись на уровне 6,2%, а в ЦБ убеждены, что текущий баланс инфляционных рисков значительно смещен в сторону проинфляционных, а повышенные инфляционные ожидания «создают риски вторичных эффектов».

«Рост инфляции в США и Европе, вероятно, будет временным, но переходный период может быть более длительным и нестабильным, чем предполагалось ранее,— говорит главный международный макроэкономист ING Карстен Бржески.— Целый ряд разовых факторов способствуют росту инфляции, которая, вероятно, продлится до следующего года». Господин Бржески призывает не волноваться и убежден, что мировые центробанки держат ситуацию с инфляцией под контролем. Российский ЦБ ожидает, что инфляция вернется к цели вблизи 4% во втором полугодии 2022 года и будет находиться на этом уровне в дальнейшем, что, впрочем, может потребовать от регулятора повысить ключевую ставку до уровня выше 6%, если к четвертому кварталу инфляция не начнет снижаться.

Сам по себе уровень ключевой ставки в 6–6,5% при инфляции в 4–4,5% при сохранении экономического роста сейчас выглядит как сценарий, близкий в текущих условиях к идеальному. Отметим, впрочем, что инфляционный всплеск начала 2021 года ни в России, ни в мире практически не предсказывался аналитиками — ожидалась скорее сверхнизкая инфляция или даже дефляция из-за дефицита спроса, поэтому рассчитывать на то, что все пойдет именно так, вряд ли приходится: главный результат происходящего — дальнейший рост неопределенности, плохо совместимый с инвестициями.