Ожидания топ-менеджеров российских сетей и поставщиков товаров повседневного спроса (FMCG) роста бизнеса за год ухудшились на треть. В компаниях отмечают влияние последствий как военных действий на Украине, так и введенных после начала спецоперации западных санкций. Основной риск видится в стремлении потребителей к экономии, что уже негативно влияет на прибыльность торговых сетей. В ближайший год FMCG-рынок может расти только за счет инфляции, а аналитики ждут нового витка консолидации отрасли.

Фото: Александр Миридонов, Коммерсантъ

Фото: Александр Миридонов, Коммерсантъ

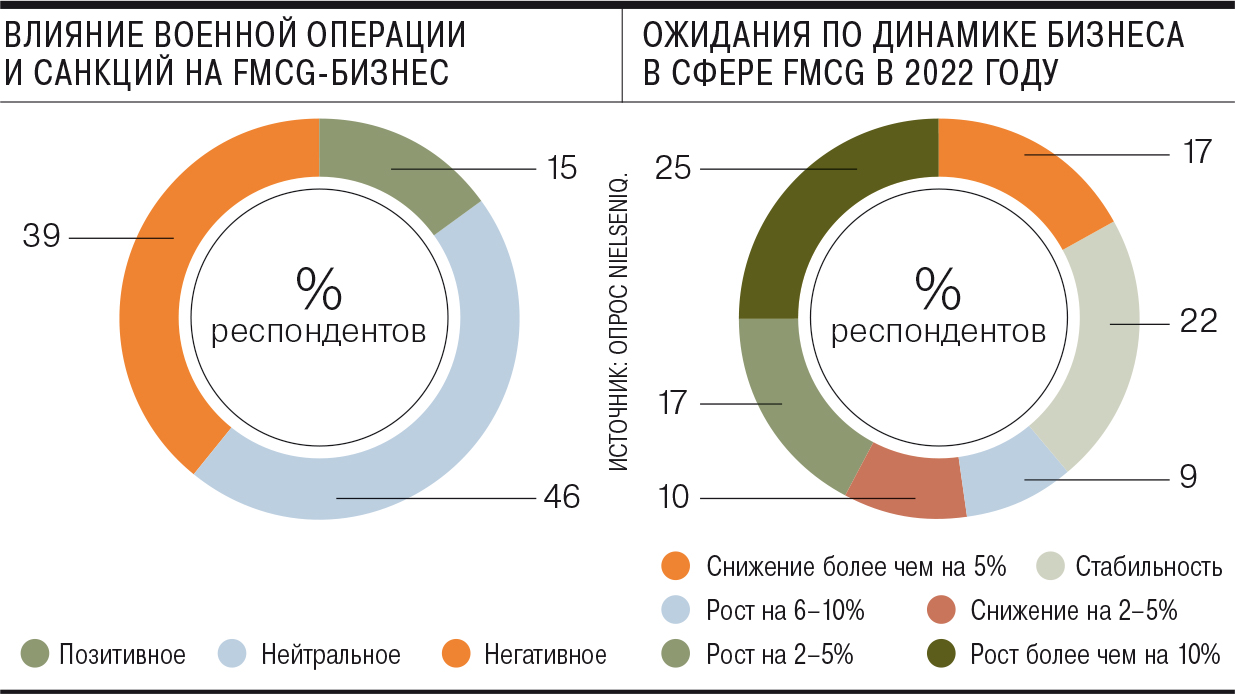

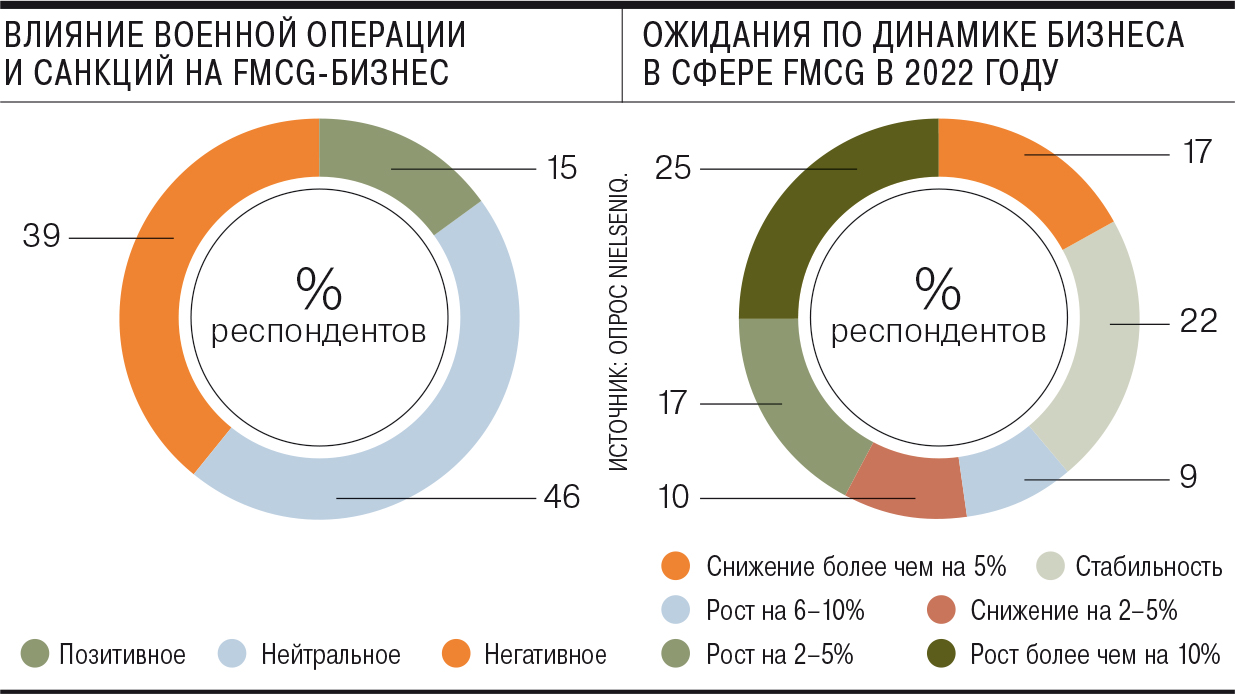

Доля ожидающих роста бизнеса среди руководителей российского ритейла и производителей товаров повседневного спроса за год сократилась с 77% до 50%. Таковы результаты опроса NielsenIQ, проведенного среди топ-менеджеров российских FMCG-компаний. Их них 39% отметили негативное влияние на бизнес военных действий на Украине и новой волны западных санкций. Снижения оборотов своих компаний на 2–5% в этом году ожидает 10% опрошенных, падение более чем на 5% прогнозируют 17% топ-менеджеров, еще 22% ждут сохранения бизнеса на прежнем уровне.

Одним из основных поводов для беспокойства 88% участников рынка называют сокращение потребительских доходов. В конце сентября домохозяйства переключились в режим экономии повседневного потребления при частичном отказе от необязательных трат на развлечения, такси и т. п., сообщалось в аналитическом обзоре ЦБ. Среди топ-менеджеров розницы 57% также опасаются нестабильных поставок, 48% — смены потребительских привычек, 24% — снижения посещаемости магазинов. А 87% руководителей поставщиков видят риски в перебоях или росте цен на сырье, 48% — в удорожании логистики, около 25% — в нехватке мощностей и запасов.

Исполнительный директор «Руспродсоюза» Дмитрий Востриков прогнозирует, что проблемы с поставками сырья, компонентов, оборудования и упаковки для продуктов сохранятся как минимум до конца этого года. В ассоциации опасаются, что это приведет к росту штрафов за недопоставки без вины производителей. Также риски там видят от перехода потребителей на более жесткие модели экономии. Исполнительный директор «Русбренда» Алексей Поповичев отмечает, что ситуация осложнилась решением многих иностранных компаний приостановить инвестиции в маркетинг, что ранее поддерживало спрос.

Крупнейшие торговые сети уже отмечают снижение покупательной способности.

«Лента» в третьем квартале сообщила о сокращении валовой прибыли год к году на 5%, до 26,5 млрд руб., а валовой маржи — с 23,6% до 20,9% из-за роста инвестиций в удержание трафика, увеличения числа промоакций и расширения ассортимента менее маржинальных товаров. Валовая рентабельность X5 Group («Пятерочка», «Перекресток», «Чижик») в третьем квартале снизилась до 24,3% против 26,2% годом ранее, что также может быть вызвано введением более дешевых товаров в ассортимент и расширением промо, сказано в обзоре «Велес Капитал».

По словам представителя «Ленты», сеть увеличивает долю товаров нижнего ценового сегмента в ответ на стремление покупателей к экономии. Кроме того, компания пересмотрела план открытий новых магазинов на текущий год в связи с макроэкономическими условиями и неопределенностью рыночной конъюнктуры, а также считает необходимым доработать модель малых форматов. В X5 Group в числе приоритетов выделяют развитие «Пятерочки» и «Чижика», а также онлайн-бизнеса. В Fix Price говорят, что по ряду категорий переходят на местных производителей и поддерживают необходимый уровень запасов на складах.

Как следует из опроса NielsenIQ, свыше половины производителей из-за кризиса будут фокусироваться на более востребованных продуктах и переходить на локальное сырье, а около 30% рассматривают выход в другие сегменты или запуск новых продуктов.

Руководители сетей в первую очередь планируют диверсификацию закупок, чтобы избежать сложностей с логистикой, указывают в NielsenIQ. Алексей Поповичев ожидает рост числа новых локальных брендов в низком ценовом сегменте, а также возобновления маркетинговой активности после продажи иностранными компаниями части своего российского бизнеса.

Старший аналитик Газпромбанка Марат Ибрагимов прогнозирует развитие тенденции на снижение размера упаковки для сокращения бюджета покупки, а также рост доли собственных торговых марок сетей. По его словам, легче перенести ослабление потребительского спроса смогут крупные игроки, а для остальных это может быть сложным периодом, и в конце концов возникнет очередной виток консолидации в отрасли.

Кроме того, добавляет господин Ибрагимов, потребители сегодня не только сокращают повседневные расходы, но и копят деньги, что позволяет ожидать реализацию отложенного спроса в первую очередь на непродовольственные товары. Согласно опросу NielsenIQ, 61% топ-менеджеров FMCG-компаний в ближайший год ждут снижения спроса, а 45% — роста рынка только за счет инфляции.