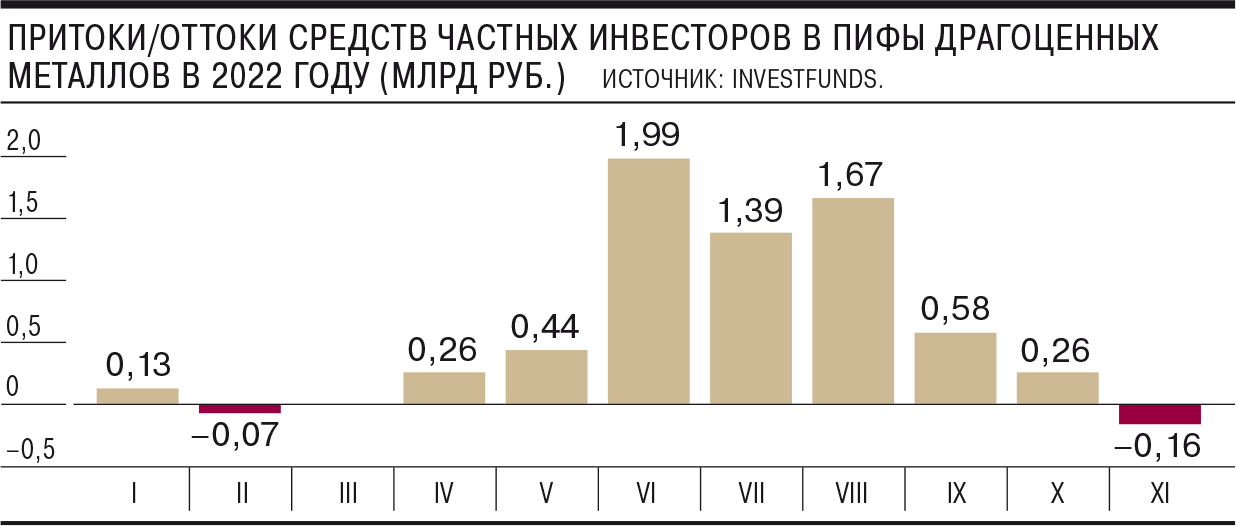

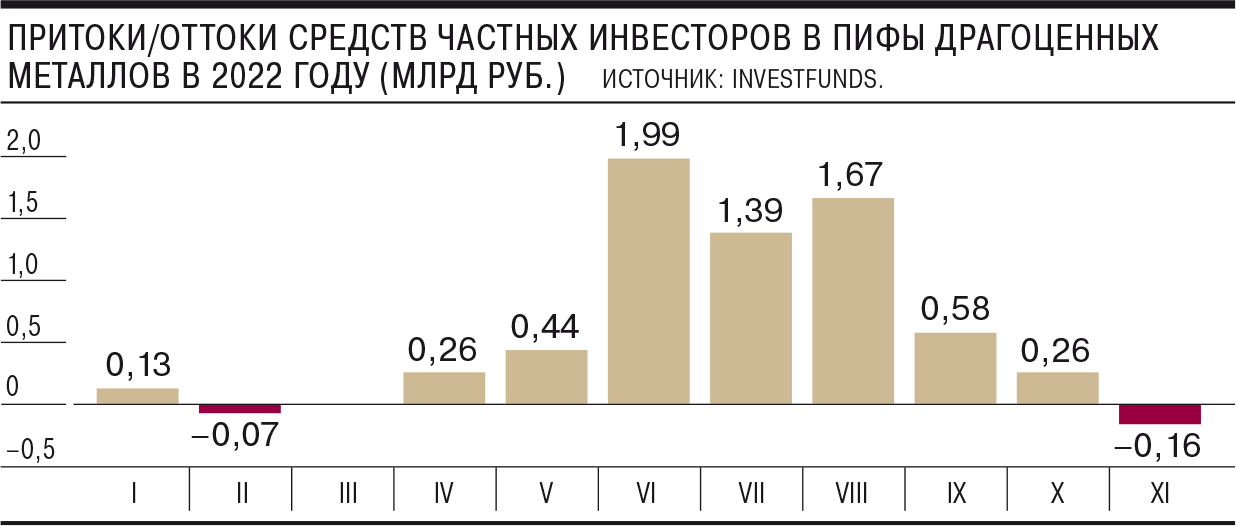

В ноябре управляющие компании (УК) зафиксировали первые после начала военных действий на Украине продажи золотых ПИФов. В минувшем месяце чистый отток из таких фондов составил почти 165 млн руб., что на 100 млн ниже притока месяцем ранее. Пайщики сокращают такие инвестиции, поскольку они не принесли с начала года дохода, а также из-за появления на рынке более доходной валютной альтернативы — замещающих облигаций. Однако на фоне слабого рубля интерес к фондам может восстановиться.

Российские инвесторы потеряли интерес к вложениям в «бумажное золото». По оценке “Ъ”, основанной на данных Investfunds, в ноябре частные инвесторы вывели из паевых инвестиционных фондов (ПИФ), ориентированных на вложения в золото, 164,5 млн руб., что на 100 млн руб. меньше притока месяцем ранее. Это первый отрицательный результат с февраля и максимальный отток в этом году.

После начала 24 февраля военных действий на Украине частные инвесторы активно скупали золотые слитки, инвестиционные монеты, ПИФы, ориентированные на металл, а также открывали обезличенные металлические счета. Всего за период с апреля по октябрь чистый приток средств в такие фонды превысил 6,5 млрд руб. Эти инвестиции рассматривались как альтернатива долларам, токсичность которых резко выросла на фоне санкций.

Впрочем, в последние месяцы интерес к золотым вложениям снижается.

Если в летние месяцы приток инвестиций в золотые фонды составлял 1,4–2 млрд руб. в месяц, то уже в сентябре показатель упал до 580 млн руб., а в октябре с трудом дотянул до 260 млн руб.: с начала года рублевая цена металла упала более чем на 17%, до 3,5 тыс. руб. за грамм. В итоге золотые фонды обесценили вложения пайщиков на 18–20%, свидетельствуют данные Investfunds.

Снижению интереса к золотым фондам способствовало появление на рынке более доходных перспективных идей с более интересным соотношением риск—возврат, а именно замещающие облигации, евробонды в НРД, отмечает портфельный управляющий «Альфа-Капитала» Дмитрий Скрябин.

По оценке “Ъ”, основанной на данных «Ренессанс Капитала» и Cbonds, с августа по конец ноября семь эмитентов провели 17 размещений замещающих облигаций на общую сумму более $5 млрд. Доходность таких бумаг составляет 5–8% годовых. «Инвестиции в золото через покупку паев инвестиционных фондов является более ликвидным инструментом и поэтому дает больше возможностей для активного управления инвестицией, чем покупка слитков»,— отмечает портфельный управляющий УК «Первая» Александра Фалкова.

Из-за высоких валютных ставок на долговых рынках инвесторы во всем мире активно сокращают вложения в золотые ETF.

По данным Bloomberg, по итогам минувшей недели активы таких фондов снизились на 12,7 тонны, до 2,9 тыс. тонн., что близко к минимуму с апреля 2020 года. С начала месяца активы фондов уменьшились на 14,5 тонны, а за семь месяцев почти непрерывного понижения более чем на 400 тонн.

Продажи металла происходят на фоне растущей ставки ФРС США, которая увеличилась с начала года на 3,75 процентного пункта (п. п.), до 3,75–4%, что привело к повышению доходности среднесрочных казначейских облигаций на 3,1–3,6 п. п., до 4–4,3%. При таких доходностях безрисковых US Treasuries инвесторам неинтересно золото, которое не приносит никакого купонного дохода. Даже рост стоимости металла за последний месяц более чем на 10% и возвращение его цены к уровню $1800 за унцию не могут переломить тренд, так как на рынке сохраняются ожидания дальнейшего роста ставки ФРС как минимум до 5%.

Вместе с тем участники рынка сомневаются, что российские инвесторы будут столь же массово и продолжительно сокращать инвестиции в золото, как это делают международные инвесторы, так как на их поведение влияют и внутренние факторы.

«Проблемы на фондовом рынке еще не решены, и золото, конечно, могло бы выступить защитным инструментом. Интерес к золоту все равно остается, золото важно с точки зрения диверсификации портфеля»,— отмечает Евгений Горбунов, начальник управления продуктов, маркетинга и технологий УК «Открытие».

По мнению Дмитрия Скрябина, многое будет зависеть от дальнейшей динамики курса рубля, при ослаблении которого будет расти потребность валютной экспозиции, а также будет расти рублевая цена металла. В начале декабря на фоне роста курса доллара в России на 2,4%, до 62,43 руб./$, золотые ПИФы уже привлекли около 10 млн руб.