Чужд нам берег заморский

В этом году россияне остались без иностранных ценных бумаг

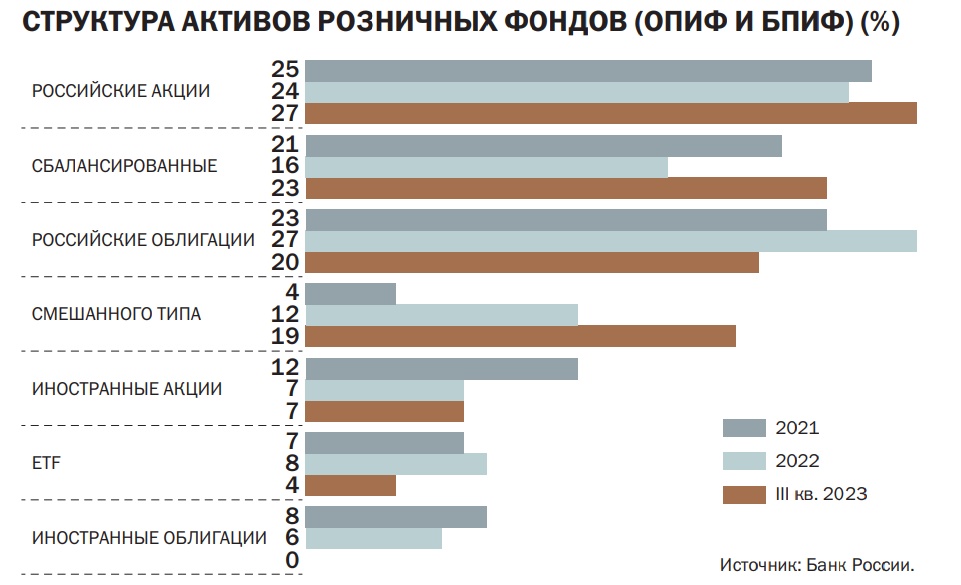

За последние два года российский рынок коллективных инвестиций остался почти без доступа к ценным бумагам иностранных компаний. Виной тому санкции против российской инфраструктуры — НРД и СПБ Биржи. Впрочем, совсем без валютных продуктов частные инвесторы не остались: в качестве альтернативы можно выбрать ПИФы с замещающими и юаневыми облигациями, а также золотые фонды. В будущем году управляющие могут запустить и фонды, ориентированные на рынки дружественных стран, но на первом этапе они будут доступны только квалифицированным инвесторам.

Фото: Dado Ruvic/Illustratio/File Photo, Reuters

Фото: Dado Ruvic/Illustratio/File Photo, Reuters

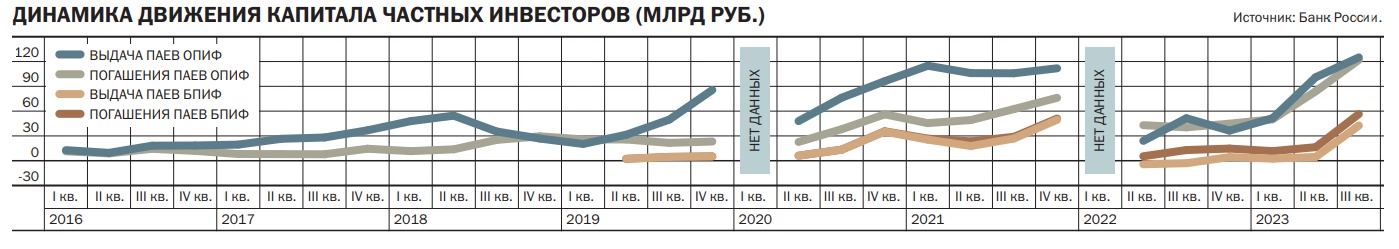

Уходящий 2023 год оказался довольно успешным для индустрии коллективных инвестиций. Несмотря на слабый старт и продолжившиеся оттоки в зимние месяцы, уже весной клиенты паевых инвестиционных фондов начали тестовые покупки. В летние месяцы чистые вложения в розничные фонды (открытые и биржевые ПИФы) выросли в несколько раз и достигли 13–15 млрд руб. в месяц. Управляющие вновь начали с оптимизмом смотреть на перспективы рынка.

Даже повышение ключевой ставки Банком России во втором полугодии и ответный рост ставок по депозитам (иногда — выше 15%) не омрачили настрой на рынке. В осенние месяцы спрос частных инвесторов на продукты коллективного инвестирования продолжал расти. По оценке «Денег», основанной на данных Investfunds, в октябре притоки в розничные ПИФы достигли 36 млрд руб., а в ноябре — 42,5 млрд руб., что стало лучшим месячным результатом за все время существования отрасли. Это на 2 млрд руб. выше предыдущего рекорда, установленного в декабре 2020 года. В итоге с начала года частные инвесторы вложили в ОПИФы и БПИФы 147 млрд руб., что более чем втрое выше оттока годом ранее. Правда, текущий результат все еще более чем вдвое уступает результату 2021 года, когда в фонды было инвестировано более 323 млрд руб.

Иностранное и заблокированное

Запомнится уходящий год тем, что российский рынок коллективных инвестиций в частности и фондовый рынок в целом лишился доступа к иностранным ценным бумагам. В ноябре Управление по контролю за иностранными активами Минфина США (OFAC, подразделение Минфина США, отвечающее за правоприменение санкций) внесло СПБ Биржу в санкционный список. В итоге площадка была вынуждена остановить торги иностранными ценными бумагами не только недружественных стран, но и дружественных. Речь идет о более 2 тыс. акций и депозитарных расписок международных компаний, а также 60 ценных бумагах иностранных ETF. «Введение санкций против СПБ Биржи, безусловно, серьезный удар для рынка коллективных инвестиций в части фондов с иностранными активами»,— уверен гендиректор УК «Эра Инвестиций» Олег Галкин.

Остановка торгов ИЦБ вынудила управляющие компании, которые торговали ими на СПБ Бирже, остановить операции с фондами, в составе которых были такие бумаги. По оценкам «Денег», были прекращены операции с 30 ПИФами с суммарными активами 27 млрд руб. Вдобавок к этому УК перестали принимать деньги в стратегии доверительного управления, ориентированные на ИЦБ на СПБ Бирже.

В настоящее время рассматриваются два сценария действий. В рамках первого будут возобновлены операции с заблокированными активами в соответствии с лицензией OFAC, выданной СПБ Бирже до 31 января 2024 года. В итоге инвесторы смогут либо вывести такие активы, либо продать. По второму сценарию иностранные контрагенты после комплаенс-процедур в отношении СПБ Биржи откажутся выводить активы в рамках выданной лицензии. В этом случае инвесторам и профучастникам с УК придется, как и в случае с блокировкой счета НРД в Euroclear, подавать коллективные и индивидуальные запросы на разблокировку. А управляющим ПИФов, вероятнее всего, придется выделять уже заблокированные активы в специальные ЗПИФы по аналогии с активами, замороженными на счете НРД в Euroclear.

Немного истории

В уходящем году подошел к концу значительный период, за время которого российские управляющие активно развивали линейку ПИФов с экспозицией на иностранные рынки ценных бумаг. Возможность включать такие активы была у них и раньше, многие прописывали такую возможность в правилах фондов чуть ли не с начала становления отрасли. Но реальная техническая возможность включать такие активы появилась только в кризисном 2008 году, когда Федеральной службой по финансовым рынкам (ФСФР, влилась в Банк России) были приняты все необходимые для этого нормативные документы.

Из-за финансового кризиса управляющие компании только через два года решились создать первый фонд, специализирующийся на вложениях в иностранные активы. 13 лет назад управляющая компания Банка Москвы изменила инвестиционную декларацию фонда «Звездный бульвар — звезды фондового рынка», переориентировав его на ценные бумаги компаний стран БРИК, в итоге фонд был переименован в «Звездный бульвар — звезды БРИК». Спустя пять лет, по оценкам «Денег» на основе данных Investfunds, на рынке уже было несколько десятков фондов с суммарными активами около 14 млрд руб. Большая часть таких фондов инвестировала не в акции и облигации иностранных компаний, а в западные ETF.

Настоящий рывок в развитии фондов с иностранными активами дало появление в России нового типа ПИФов — биржевой ПИФ (аналог западных ETF). В отличие от ОПИФа, паи БПИФ можно купить и продать только на бирже, что повысило их ликвидность. УК обзавелись инструментом для создания не только фондов фондов, но и настоящих индексных фондов на иностранные активы. «Для многих УК БПИФы на иностранные активы стали основным продуктом для развития линейки. Управляющих привлекали широкие возможности внешнего рынка, где, в отличие от локального, есть множество нишевых историй. Конечно, не все они находили отклик, но интерес к таким фондам со стороны клиентов был»,— вспоминает собеседник «Денег» в крупной российской УК.

Накануне событий февраля 2022 года на рынке было примерно 160 розничных фондов с валютными активами. При этом свыше 100 таких ПИФов, в первую очередь биржевых, полностью ориентировались на иностранные рынки (в основном американский). Остальные валютные фонды представляли собой смесь ИЦБ иностранных компаний, а также ИЦБ российских и квазироссийских эмитентов, а также рублевые ценные бумаги. Суммарный объем активов всех подобных фондов оценивался в 320 млрд руб. Почти все они оказались недоступны после блокировки счета НРД в Euroclear и Clearstream. Со временем часть активов была разблокирована за счет выпуска замещающих облигаций и редомициляции активов, остальная часть выделена или все еще выделяется в специальные ЗПИФы типа А.

Валютная диверсификация

Несмотря на девалютизацию российской экономики и финансовой системы, запрос россиян на хеджирование валютных рисков сохраняется. «Порядка 35–40% товарооборота в России приходится на прямой импорт. Поэтому логично долю накоплений держать в твердых валютах. Причем вне зависимости от размера накоплений»,— полагает директор по инвестициям УК «Первая» Андрей Русецкий. Основная потребность инвесторов в валютной диверсификации, как считает Олег Галкин, будет удовлетворяться в других юрисдикциях (более дружественных), в зависимости от размера активов клиента и его возможности проживать в иных государствах.

Частные инвесторы, не имеющие доступ на внешние рынки и проживающие в России, могут найти валютные активы и внутри страны. В частности, к таковым можно отнести фонды на замещающие облигации. Эти долговые обязательства выпускают российские компании взамен заблокированным еврооблигациям. Хотя выплаты по таким облигациям осуществляются в рублях, они привязаны к курсу валют, а значит, могут стать хеджем. Такие фонды есть в линейке уже многих УК.

На российском рынке сегодня обращаются юаневые облигации российских компаний, и есть несколько фондов, на них ориентированных. «Бизнес компаний (эмитентов юаневых облигаций.— "Деньги") интегрирован в глобальную экономику, поэтому, по сути, они дают такую же экспозицию на валютные активы и глобальную экономику, как и бумаги иностранных эмитентов»,— считает Андрей Русецкий. Но в отличие от замещающих облигаций, рынок юаневых облигаций в этом году слабо развивался, и потому чувствуется некоторая нехватка эмитентов. По мнению господина Русецкого, рынок ждет размещения государственного выпуска России в юанях, что может стать катализатором для дальнейшего развития всего сегмента.

Еще один инструмент хеджа валютных рисков — это фонды золота. Большая часть таких ПИФов покупает физический металл на Московской бирже, а потому они лишены каких-то инфраструктурных рисков.

Дружественные рынки

Валютные продукты, доступные сегодня россиянам, не решают проблему географической диверсификации, которая раньше была важна для портфелей клиентов. По мнению Олега Галкина, выпадение этого сегмента пока не критично для клиентов и рынка коллективных инвестиций, особенно в массовом сегменте ПИФов. «В большинстве стран доля иностранных бумаг в портфелях массового инвестора невелика, они ориентируются больше на знакомые им национальные компании»,— поясняет господин Галкин.

Со временем запросы на такие инвестиции могут вырасти, в том числе по мере перенасыщения портфелей российскими активами и роста рынка коллективных инвестиций в целом. В этой связи УК все активнее ищут выходы на рынки дружественных стран. С начала года статус иностранного портфельного инвестора в Совете по ценным бумагам и биржам Индии получили управляющие компании «Альфа-Капитал» и «Первая», в свою очередь, УК «Ингосстрах-Инвестиции» стала квалифицированным иностранным институциональным инвестором (QFII) в Китае.

Директор по стратегическому развитию «Альфа-Капитала» Вадим Логинов обращает внимание, что на рынки дружественных стран не так просто прокладывать инфраструктурную дорогу, но процесс идет. В компании ожидают появления первых фондов с локальной экспозицией на страны Глобального Юга в будущем году. «Можно ожидать появления фондов денежного рынка с валютными и мультивалютными альтернативами. В том числе для неквалов»,— считает господин Логинов. Андрей Русецкий полагает, что на первом этапе новый валютный инструмент, созданный в УК, будет доступен только квалифицированным инвесторам.