Инвесторы предпочли не рисковать

Доля физлиц в торгах акциями вернулась к весне 2022 года

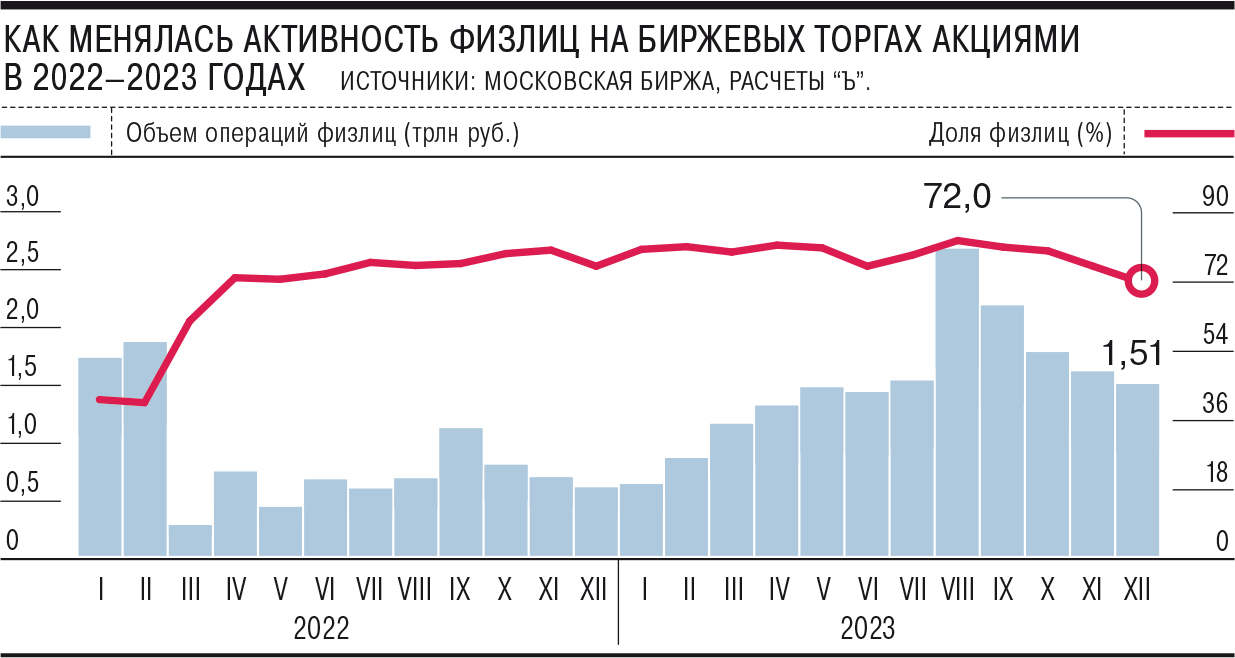

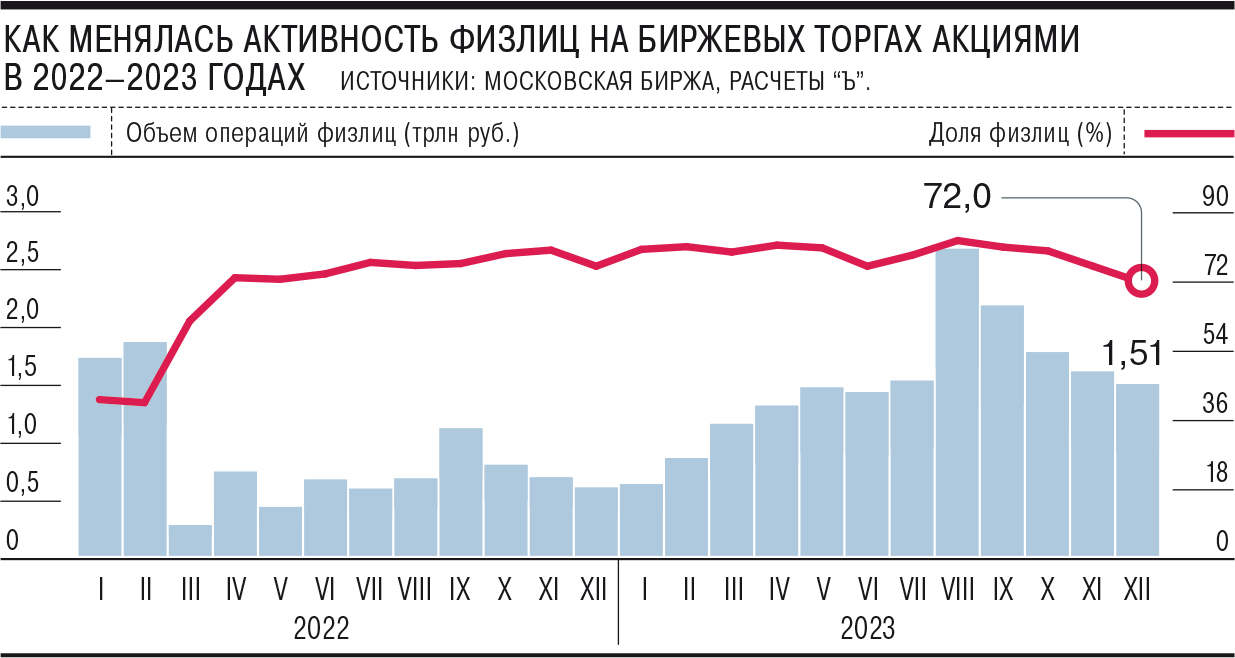

По данным Московской биржи, доля частных инвесторов в объеме торгов акциями в 2023 году в среднем составила 79%, в объеме торгов облигациями — 32%. При этом в декабре 2023 года доля физлиц в акциях упала до 72%, минимума с весны 2022 года. Эксперты считают, что интерес розничных инвесторов к фондовому рынку ослабевал по мере повышения ставок и привлекательности депозитов. В ближайшие месяцы активность будет напрямую зависеть от действий ЦБ.

Фото: Евгений Разумный, Коммерсантъ

Фото: Евгений Разумный, Коммерсантъ

Московская биржа раскрыла данные по участию физлиц в торгах в 2023 году. Их доля в общем объеме торгов акциями в 2023 году в среднем составила 79%, облигациями — 32%, на спотовом рынке валюты — 18%, на срочном рынке — 65%. В то же время в декабре 2023 года доля физлиц на торгах акциями упала до 72% (минимум с весны 2022 года), а на торгах облигациями составила 33%.

В пресс-службе Мосбиржи пояснили, что структура рынка «постепенно нормализуется». «В 2023 году сделки заключали ежемесячно в среднем более 3 млн человек, но с сентября — около 1 млн человек ежедневно,— отметили там.— В четвертом квартале 2023 года среднедневной объем торгов на рынке акций составил около 100 млрд руб., более чем вдвое превысив результаты четвертого квартала 2022 года».

В отсутствие роста на фондовом рынке частные инвесторы активно наращивали вложения в фонды денежного рынка, которые не подвержены рыночным рискам и выигрывают от роста ключевой ставки.

По данным InvestFunds, в декабре 2023 года чистый приток средств в такие фонды составил почти 48 млрд руб., что на 2,5 млрд руб. выше показателя ноября. Растут и объемы торгов с такими фондами. По оценке “Ъ”, основанной на данных биржи, в декабре 2023 года общий объем торгов паями пяти таких БПИФов составил почти 140 млрд руб., что на 30% выше результата ноября и почти в 17 раз больше значений начала 2023 года.

В декабре 2023 года приток физлиц на российский рынок составил всего 500 тыс. по сравнению с 700 тыс. в ноябре и 1 млн в октябре. Интерес розничных инвесторов к фондовому рынку постепенно ослабевал по мере повышения ставок и привлекательности депозитов, поясняет аналитик «Цифра Брокер» Наталия Пырьева. Индекс Мосбиржи показывал почти беспрерывный рост в течение 2023 года, и наиболее заметная коррекция началась в конце ноября, что теоретически подтверждает гипотезу, что участники торгов решили зафиксировать прибыль до нового года, уточнил эксперт.

Физлица активно инвестировали в инструменты денежного рынка, по мере роста ставки это становилось все более актуальным, считает управляющий директор «Иволги Капитала» Дмитрий Александров.

На протяжении декабря 2023 года ключевая ставка была на уровне 16%, и это привлекало инвестиции физлиц как на денежный рынок, так и в облигации с плавающей ставкой, добавил он. С другой стороны, у инвесторов «есть стойкое ощущение того, что каждое повышение ставки оказывает давление на операционные и финансовые результаты корпоративных эмитентов», заметил независимый финансовый аналитик Андрей Бархота. В эти периоды, по словам эксперта, с учетом стоимости заимствований долевое финансирование для компаний предпочтительнее, нежели долговое.

Под конец года физлица традиционно становятся менее активны, предпочитая не рисковать, а институциональные инвесторы, наоборот, фиксируют позиции и готовят портфели к следующему году, отмечает инвестиционный стратег компании «Арикапитал» Сергей Суверов. Институциональные инвесторы традиционно размещают всю имеющуюся ликвидность в декабре, чтобы переходить на следующий год «полностью заинвестированными», подтверждает портфельный управляющий УК «Тринфико» Юрий Гроссман.

В ближайшие месяцы активность институциональных инвесторов будет напрямую зависеть от действий Банка России, считает господин Гроссман.

Поскольку следующее изменение ставки ожидается не раньше второго квартала, «вероятно некоторое снижение активности институционалов относительно уровня конца 2023 года», отмечает эксперт.

Госпожа Пырьева ожидает, что в среднесрочной перспективе активность на фондовом рынке будет постепенно повышаться — основным драйвером роста будет сезон годовых отчетностей в феврале—марте, когда эмитенты начнут объявлять финальные дивиденды. Сдерживать рост, добавляет она, будут сохраняющиеся высокие ставки.