От инфляции многого не ждут

На фоне снижения ожиданий роста цен ставка ЦБ, вероятно, достигла пика

Инфляционные ожидания населения в январе заметно снизились, хотя опросы компаний указывают на увеличение проинфляционных рисков, привел в среду данные опросов Банк России. Аналитики не ждут, что снижение ожиданий заметно повлияет на февральское решение регулятора о размере ключевой ставки — ее первое сокращение с нынешних 16% прогнозируется не ранее лета 2024 года.

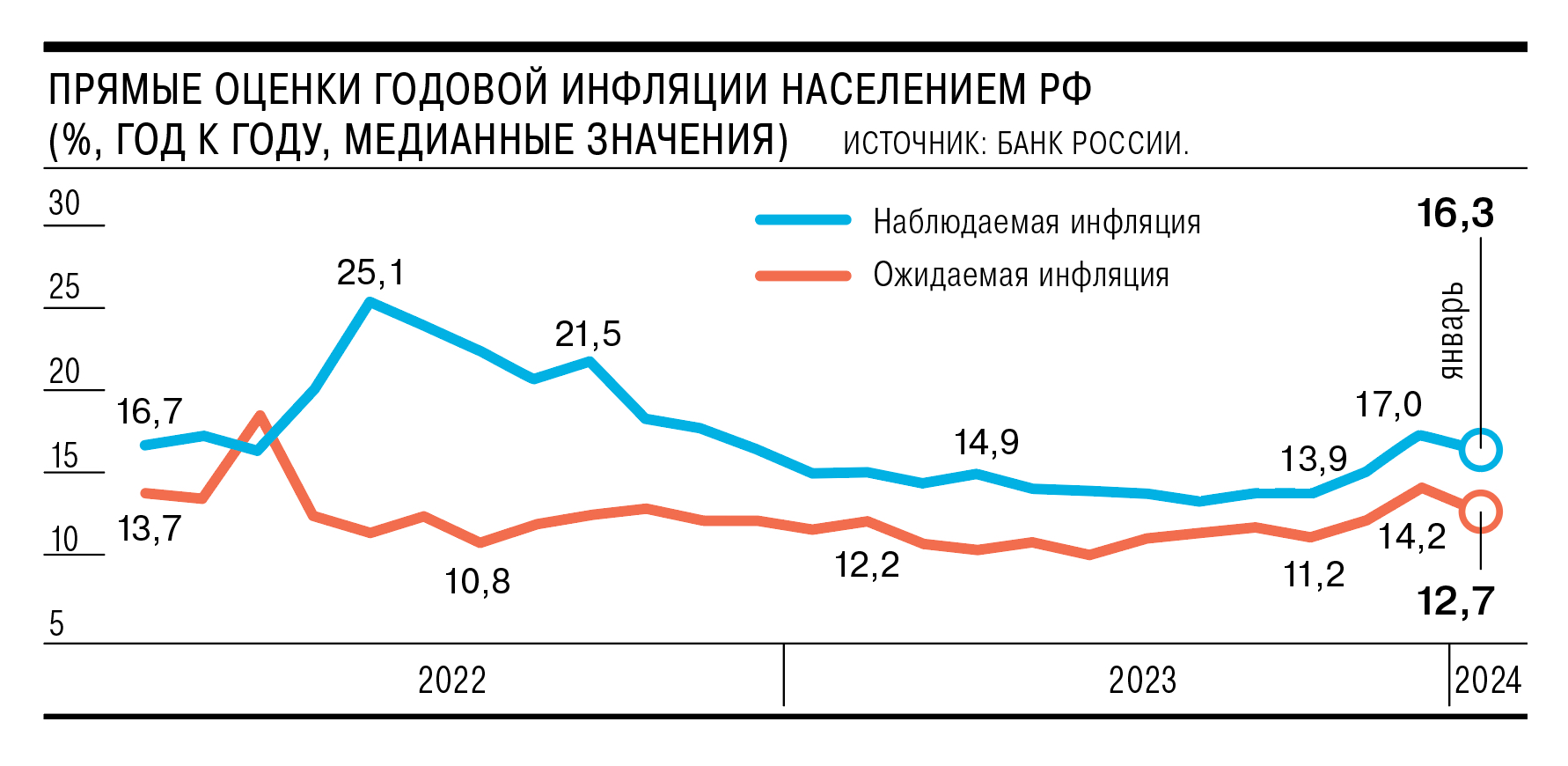

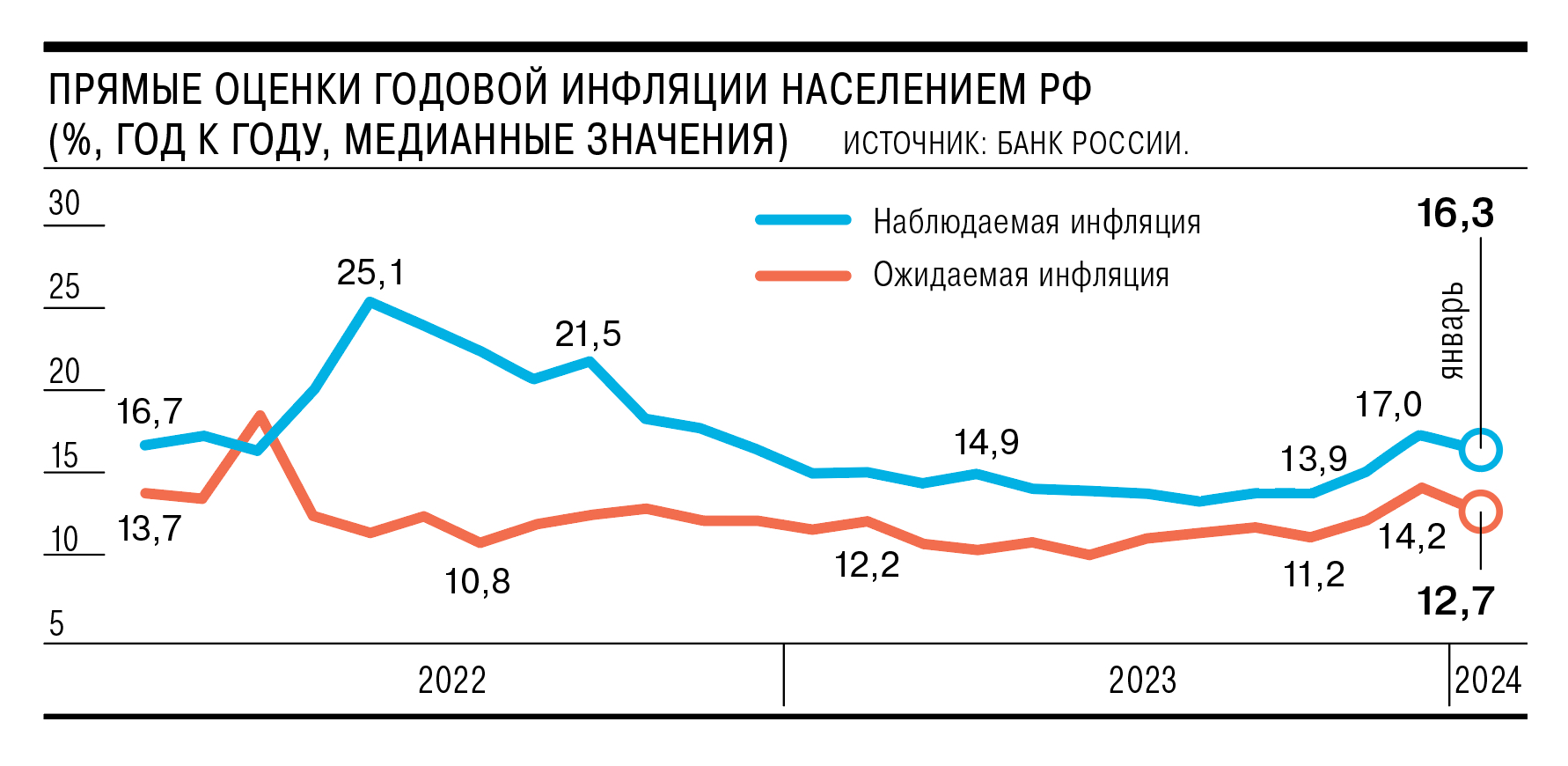

Банк России опубликовал предварительные результаты январского (9–18 января) опроса об инфляционных ожиданиях населения. На год вперед они снизились с декабрьских 14,2% до 12,7% в годовом выражении (в ноябре было 12,2%, см. график). Ожидания роста цен оказались ниже декабрьских, но выше ноябрьских как у респондентов со сбережениями, так и без них. Наблюдаемая населением инфляция снизилась в январе с 17% до 16,3% (в ноябре — 15,1%).

«Это неплохая динамика, особенно в свете локального замедления самой инфляции, но на решение ЦБ в феврале это вряд ли существенно повлияет»,— отмечает Егор Сусин из Газпромбанка. По словам Дмитрия Полевого из компании «Астра Управление активами», возврат ожиданий на более низкие уровни отражает как стабилизацию рубля, так и нормализацию относительно декабря ценовой динамики по «товарам-раздражителям» (яйца, мясо, бензин).

Впрочем, показатель все еще остается повышенным, предполагая уровень реальной ставки (ключевая ставка ЦБ минус ожидаемая инфляция) вблизи 3,3%.

«Оценка нейтральной ставки у ЦБ составляет 2–3%, то есть политика в этом смысле не выглядит чрезмерно жесткой. Поэтому для уверенности ЦБ в том, что инфляция будет устойчиво снижаться, потребуется дальнейшее снижение ожиданий населения и бизнеса, стабильный рубль и дальнейшее сокращение месячных данных по сезонно скорректированной инфляции»,— отмечает Дмитрий Полевой, добавляя, что дефицит на рынке труда и санкции продолжают действовать в пользу ускоренного роста цен. Инфляция, близкая к целевому уровню (около 4%), соотносилась с ожиданиями на уровне 8–9%, инфляционные ожидания остаются высокими и волатильными, а денежно-кредитная политика должна стремиться не только снизить, но и «заякорить» их, добавляют авторы Telegram-канала «Твердые цифры».

С одной стороны, декабрьское снижение инфляции и ее невысокие недельные оценки в первые две недели января фактически устраняют риск повышения ключевой ставки регулятором на заседании в феврале, с другой — данные ЦБ об инфляционных ожиданиях компаний по опросу от 1–18 января не слишком позитивны. Рост издержек и отпускных цен замедлился, но предприятия в своих бизнес-планах исходят из годовой инфляции в 9,5% — и это максимум с 2019 года. Ценовые ожидания растут (респонденты в розничной торговле считают, что в ближайшие три месяца отпускные цены будут расти на 12,9% в годовом выражении), обеспеченность работниками обновила локальный минимум (предприятия готовы повышать зарплаты, чтобы справиться с нехваткой рабочей силы), а загрузка производственных мощностей (81%) обновила исторический максимум. «Повышенные и незаякоренные инфляционные ожидания свидетельствуют о сохранении проинфляционных рисков»,— заключают в ЦБ.

Пока аналитики ждут начала постепенного снижения ставки ЦБ (не ранее июня), отмечая, что нынешние 16% окажутся ее пиковым значением. По оценке Александра Исакова из Bloomberg Economics, исходя из ожиданий рынка процентных свопов к концу июля 2024 года ключевая ставка Банка России может быть ниже текущей на 150 базисных пунктов, то есть на уровне 14,5%.