Банкиры доигрались

ЦБ предостерегает участников рынка от пути Киви-банка

Отзыв лицензии у Киви-банка положил конец негласному мораторию на отзывы лицензий со стороны ЦБ и обозначил новый приоритет расчистки нелегального платежного рынка. По словам источников “Ъ” среди банкиров, одной из ключевых целей регулятора стали платежи в адрес нелегальных в РФ казино. Пока ЦБ действует мягко и в неформальных беседах рекомендует банкам ограничить определенные операции, объем которых может составлять около 300 млрд руб. в год. С уходом Киви-банка, по данным “Ъ”, схемы уже начали меняться с привлечением структур в странах ближнего зарубежья.

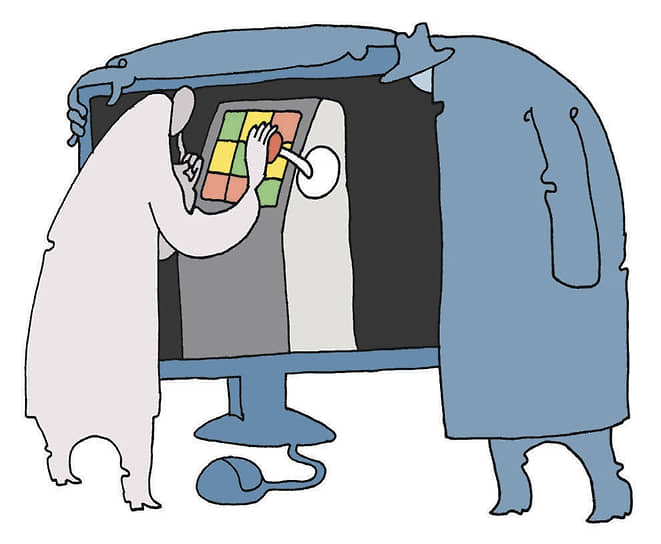

Рисунок: Виктор Чумачев, Коммерсантъ

Рисунок: Виктор Чумачев, Коммерсантъ

Как рассказали “Ъ” участники финансового рынка, ЦБ после отзыва лицензии у Киви-банка провел целый ряд индивидуальных встреч с руководством банков «как минимум из крупнейшей тридцатки». По словам собеседников “Ъ”, представители ЦБ говорили, что «негласный мораторий на отзыв лицензий в связи со сложной экономической ситуацией» (см. “Ъ” от 21 декабря 2023 года) закончился. Теперь, отмечает один из банкиров, поставлена задача «победить серый платежный трафик».

Источники “Ъ” утверждают, что ЦБ в первую очередь интересовался объемом, лимитами и проверкой операций AFT-OTC, поскольку именно они характеры для расчетов игорного бизнеса. «ЦБ рекомендует воздержаться от их проведения в контексте печальной истории Киви-банка»,— поясняет один из собеседников “Ъ”. Именно подобные платежи регулятор пытался перекрыть в Киви-банке, однако кредитная организация обходила ограничения ЦБ с помощью электронных кошельков (работали в периметре группы, но не привязаны к банку).

AFT (Account Funding Transaction) — операция пополнения счета с карты с пониженной эквайринговой ставкой. Она приравнивается к операции перевода денежных средств. AFT-операции быстро стали популярны за счет фиксированного минимального тарифа и отсутствия возможности опротестования (чарджбэка) платежа.

OTC (Over-the-counter) — вид платежа, по которому деньги переводятся непосредственно от отправителя к получателю. В этой схеме не используется система SWIFT, так как в этом случае первична карта. Главный плюс OTC заключается в его скорости, требуется лишь номер карты получателя.

По словам экспертов, «несмотря на сложные термины, смысл серых расчетов сводится к P2P (person to person) переводам». Схема выглядит так: в сайт казино встраивается страница для зачисления средств, эквайером выступает российский банк, имеющий корсчета в иностранном банке. Клиент переводит средства, они уходят на сайт иностранного банка под видом перевода с карты на карту зарубежного партнера, а с его счета — далее в офшорные юрисдикции, где зарегистрированы казино.

В ЦБ подтвердили расстановку приоритетов: «Сейчас для Банка России приоритетным направлением финансового мониторинга выступает противодействие высокорисковым эквайринговым операциям и P2P-переводам, обеспечивающим расчеты с гражданами участников теневого бизнеса, для которых доступ к легальному банковскому обслуживанию запрещен. Это нелегальные онлайн-казино и букмекерские конторы, криптообменники и P2P-сервисы криптобирж, финансовые пирамиды, продавцы пиратского контента, различного рода мошеннические сайты».

После отзыва лицензии у Киви-банка трафик «неоднозначных платежей» сместился в страны СНГ, в первую очередь в Узбекистан и Таджикистан, утверждают источники “Ъ”.

Среди конкретных участников движения средств они называют узбекский Октобанк и таджикистанский Амонатбанк. В кредитных организациях, а также нацбанках двух стран на запросы “Ъ” не ответили. В ЦБ РФ заверили, что сотрудничают с коллегами из соседних стран в борьбе с серыми схемами: «Банк России в плотном взаимодействии с банками работает над внедрением инструментов противодействия высокорисковым Р2Р-переводам и обслуживанию "дропов"».

Усилия регуляторов дают определенные результаты. Так, в 2022 году объем платежей в адрес запрещенных в РФ казино в 2022 году оценивался на уровне более 300 млрд руб., но в 2023 году снизился. «По нашей оценке, трафик сократился, учитывая, что букмекерский рынок вырос на 40% и увеличились отчисления на спорт, а также тот объем работ, который ведет Единый регулятор азартных игр по пресечению деятельности нелегального рынка,— поясняет председатель правления Единого ЦУПИС (Единый центр учета переводов интерактивных ставок) Елена Шейкина.— Тем не менее объем работ предстоит еще большой».

«Держатели теневого бизнеса используют множество инструментов для разработки различных схем, которые с виду соответствуют нормам регулирования»,— отмечает управляющий партнер группы Veta Илья Жарский. Он подтверждает, что часто для этого применяется Р2Р-эквайринг, «учитывая завуалированность процедуры, банк-оператор не может заблокировать данную операцию, так как на это нет очевидных причин».

По словам эксперта, пока пресечь такие операции «удается лишь точечно, тем более что держатели азартного бизнеса также следят за трендами».

Господин Жарский считает, что системно бороться с теневыми переводами можно, только объединив усилия регуляторов разных стран: «Важно понимать, что должны быть какие-то механизмы мониторинга и отслеживания, так как полностью перекрыть инструмент переводов от одного лица другому нет возможности, законодательства Узбекистана или Таджикистана также напрямую не могут этому противодействовать».

По мнению независимого платежного эксперта Дмитрия Вишнякова, одной из действенных мер может быть требование регуляторов к идентификации клиентов для совершения P2P-трансанкций вне зависимости от лимитов и установление ограничений для определенных МСС-кодов — код идентификации торговой точки. «Для контроля над игорным бизнесом можно вводить требование по обязательному аудиту со стороны банков-эквайеров своих клиентов, которые, например, получили определенную сумму платежей в какой-то период времени или количество трансакций,— добавляет Дмитрий Вишняков.— Такие параметры можно посмотреть со стороны банка и оператора платежной системы».

Глава Ассоциации «Финансовые инновации» Роман Прохоров подчеркивает, что «сложность искоренения схем обусловлена использованием их части для осуществления внешнеэкономической деятельности в современных условиях». «Отделить овец от козлищ в данном случае — непростая задача,— отмечает он.— Решение здесь видится не на пути очередного ужесточения регулирования, которое, как показывает практика, усложняет жизнь прежде всего не мошенникам, а добросовестным участникам рынка, а все-таки на пути саморегулирования платежных посредников».