В феврале население кредитовалось и сберегало одновременно

Мониторинг домохозяйств

По данным нового доклада Банка России о развитии банковского сектора, в феврале месячный прирост ипотечного кредитования составил 0,7% против 0,6% в январе. «Это в целом соответствует нашим ожиданиям по охлаждению рынка (7–12% роста за 2024 год)»,— отмечают в ЦБ. При этом в феврале зафиксирован заметный рост выдачи как льготной, так и рыночной ипотеки — на 15% и 40% соответственно. «Высокая динамика выдач рыночной ипотеки объясняется в основном эффектом более низкой базы января. Определенную роль могло сыграть и ужесточение условий массовой льготной ипотеки (повышение первоначального взноса до 30% и сокращение максимального размера кредита до 6 млн руб.) с конца 2023 года: часть заемщиков были вынуждены переориентироваться на рыночные программы»,— отмечает регулятор.

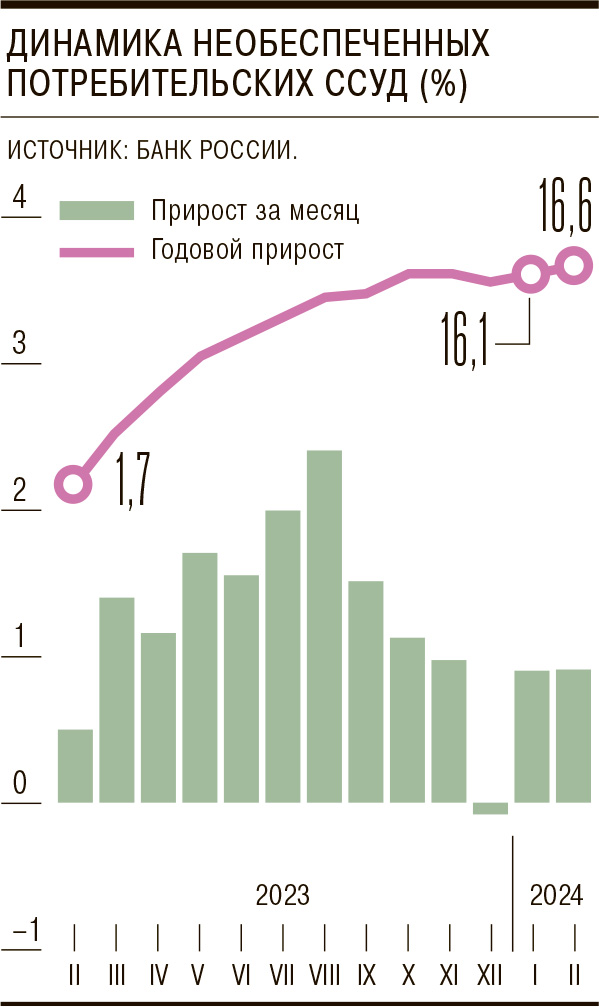

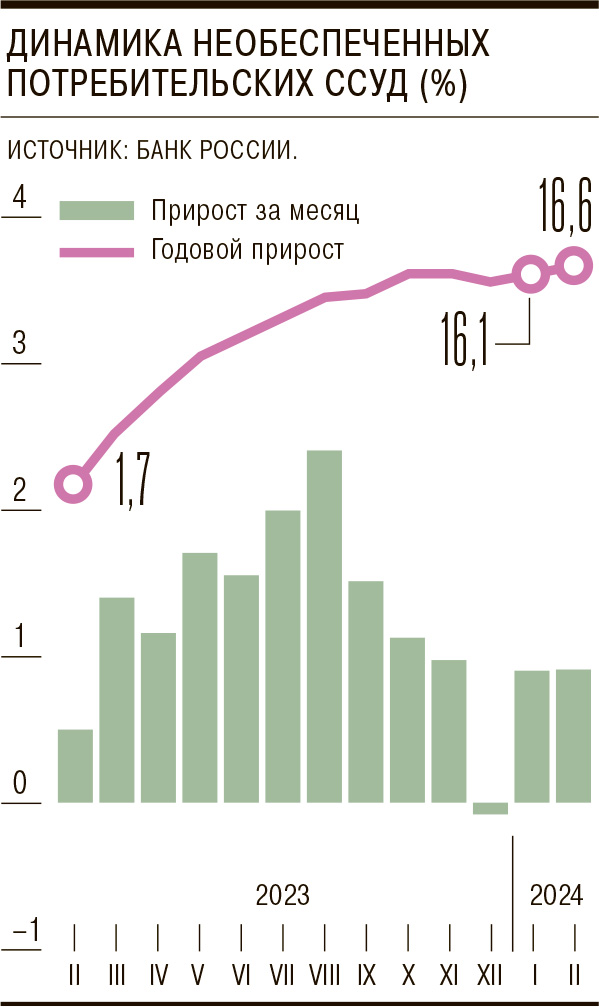

Рост же потребительского кредитования в феврале остался на уровне января (плюс 0,9%) — на фоне повышения потребительской активности. Показатель остается выше прогноза ЦБ на год (рост на 3–8%). «Предварительно такие изменения в значительной степени обеспечены кредитными картами, где ставки всегда были достаточно высокими и потому менее чувствительными к изменению рыночных ставок»,— поясняют в ЦБ, ожидая, что сдерживающий эффект на кредитование окажут макропруденциальные лимиты.

На этом фоне рост средств населения в банках составил внушительные 1,1 трлн руб. (плюс 2,5%) после умеренного оттока в январе (минус 0,7%). «Это нетипично для февраля и является рекордом для этого месяца»,— фиксируют в Банке России, объясняя произошедшее высокими ставками по вкладам (14,79% на конец февраля) и февральской индексацией социальных и страховых выплат на 7,4%. Рублевые вклады населения выросли как на текущих счетах (на 674 млрд руб., на 5%), так и на срочных вкладах (на 508 млрд руб., на 1,8%). Сумма на счетах эскроу практически не изменилась (минус 11 млрд руб., это минус 0,2%) после умеренного снижения в январе (минус 1,1%).

Отметим, что в марте траты граждан как по данным «Сбериндекса», так и по данным компании «Ромир» оставались повышенными и росли в реальном годовом выражении. В ЦБ ожидают, что пик эффекта от повышения ключевой ставки придется на вторую половину 2024 года.