С чувством ограниченного долга

Заемщиков МФО предложено оградить от перекредитования и переплат

Депутаты планируют новые ограничения для рынка микрокредитования. В ближайшее время микрофинансовые организации не смогут выдавать новые займы клиенту со ставкой выше 100%, если тот не погасил предыдущий, а максимальную сумму переплаты должны будут снизить до двукратной по сравнению с одолженной. Таким образом предполагается разорвать цепочки перекредитования, которые позволяют обойти действующие ограничения и загоняют клиента в долговую спираль. Участники рынка считают предлагаемые меры избыточными, учитывая регуляторные ограничения, вступающие в силу в следующем году.

Реклама микрофинансовой организации

Фото: Виктор Коротаев, Коммерсантъ

Реклама микрофинансовой организации

Фото: Виктор Коротаев, Коммерсантъ

Законодатели собираются существенно ограничить деятельность микрофинансовых организаций (МФО). В частности, предлагается запретить выдавать клиенту заем с полной стоимостью выше 100%, если у него уже есть непогашенный заем. Это следует из поправок в законы «О микрофинансовой деятельности…», «О потребительском кредите» и «О кредитных историях», внесенных в Госдуму 9 апреля группой депутатов и сенаторов. Также документ ограничивает предельный размер переплаты по микрокредитам 100% от величины займа вместо действующих сегодня 130%. В случае принятия закон вступит в силу уже с 1 сентября, однако в части ограничения на выдачу займов со ставкой более 100% начнет действовать с начала 2027 года.

С 1 июля 2026 года до 1 января 2027 года будет переходный период, в который нельзя будет выдавать третий заем со ставкой более 200%.

«Правило "один заем в одни руки" вводится для защиты прав заемщиков, попадающих в цепочки займов, когда одновременно оформляется новый кредит при наличии действующего либо с небольшим интервалом после погашения текущих обязательств. Таким образом многие долги переоформляются как новые с повышением долговой нагрузки на человека»,— объясняет один из авторов законопроекта, глава комитета Госдумы по финансовому рынку Анатолий Аксаков. По его словам, в общем объеме выдач такие займы занимают 33%, а включение в новый кредит кроме долга еще и начисленных процентов приводит к многократному росту задолженности граждан. В результате долговое бремя заемщиков МФО растет, несмотря на снижение максимального размера ставки по потребительским займам до 0,8% в день, отмечает депутат.

В тот же день с предложениями относительно ограничения микрозаймов выступила в Госдуме глава Банка России.

Эльвира Набиуллина сообщила, что помимо принципа «один дорогостоящий заем в одни руки» планируется ввести трехдневный период охлаждения между займами, а также снизить переплату до 100%. «Нужно разорвать цепочки микрозаймов, когда микрофинансовая организация дает человеку заем, чтобы он просто заплатил за предыдущий — это верный путь в долговую спираль»,— заявила она. В ЦБ заявили “Ъ”, что законопроект был разработан при активном участии Банка России. При этом реализация изменений «потребует от компаний пересмотра их бизнес-моделей, механизмов скоринга, риск-политик». Поэтому было принято поэтапное введение ограничений.

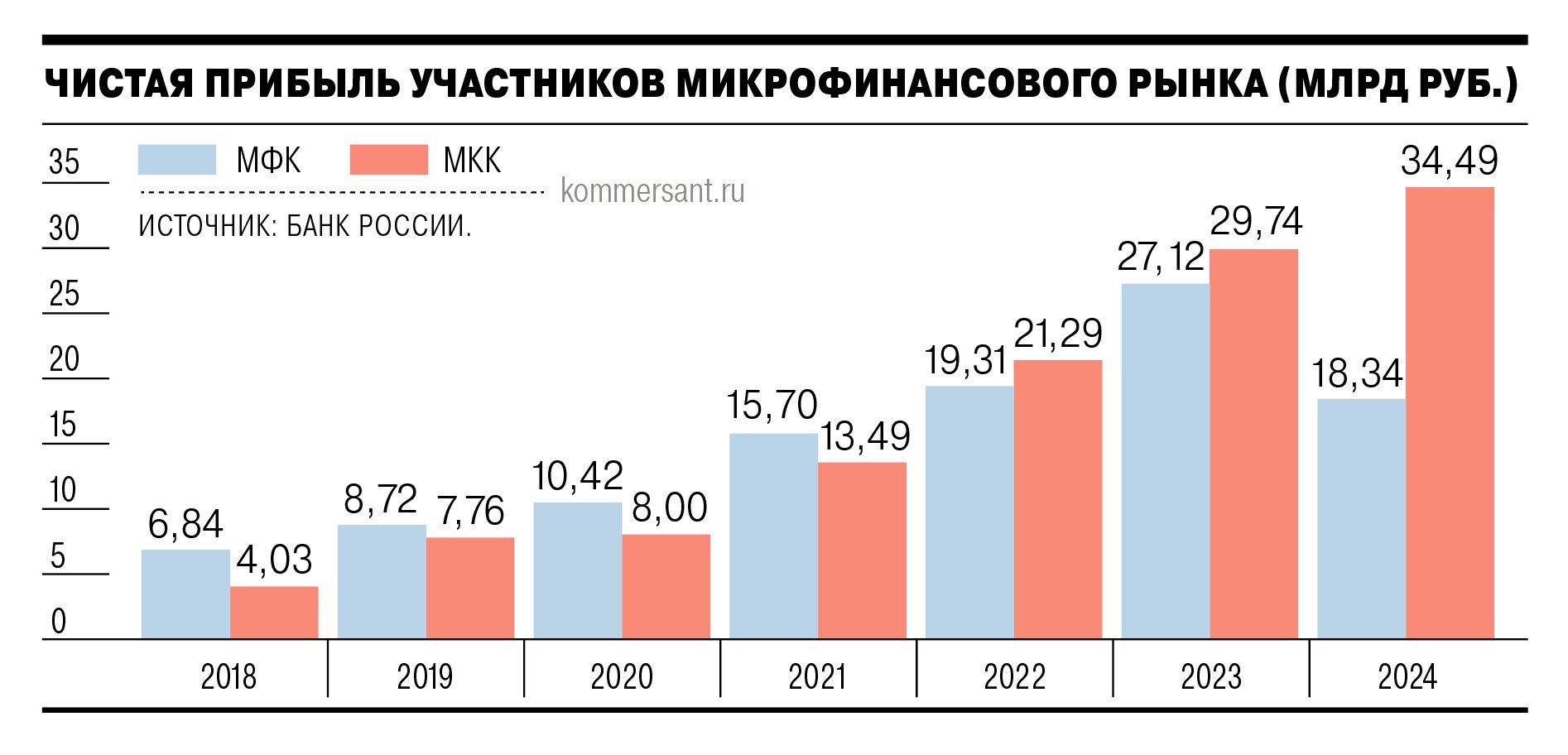

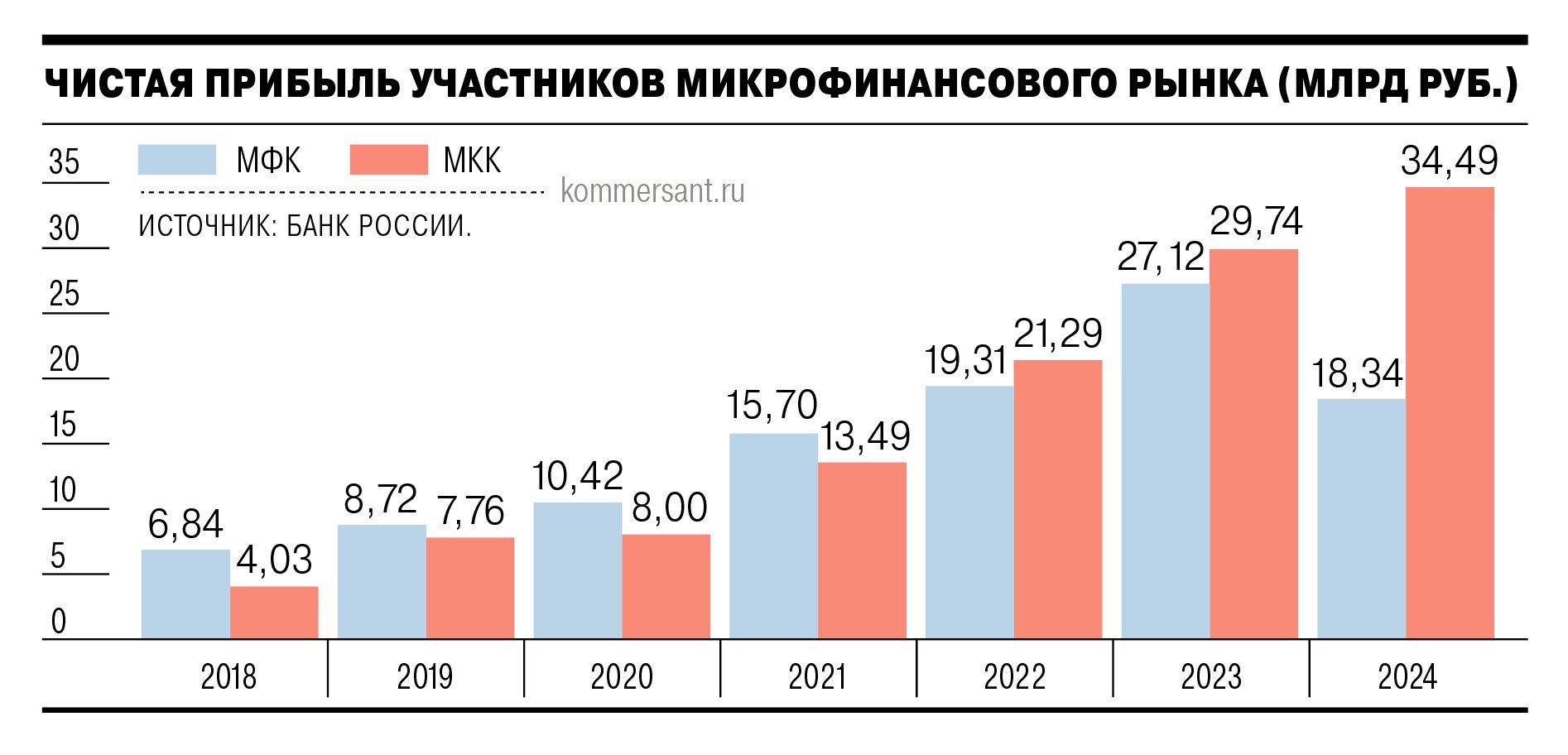

Бизнес МФО продолжает расти уверенными темпами. В 2024 году объем выдачи займов превысил 1,5 трлн руб., рост за год 51%. Прибыль компаний хотя и снизилась за год на 7% (см. “Ъ” от 31 марта), однако составила 52 млрд руб., что превышает результат 2022 года на 30%, а 2021 года — на 81%.

Защитники прав потребителей отмечают, что предлагаемая в законопроекте мера жесткая, но обусловлена поведением самих участников рынка. По словам эксперта проекта «Народного фронта» «За права заемщиков» Аллы Храпуновой, в их практике было немало случаев, когда человек занимал 25 тыс. руб., а через полгода оставался с долгом почти в полмиллиона. «Такими цепочками МФО ловко обходят ограничения на начисление просрочки. Если бы клиент не шел на поводу у кредитора, то при долге в 25 тыс. руб. и просрочке любой длительности его задолженность не могла бы превысить 57,5 тыс. руб., а дальнейшие начисления были бы остановлены»,— указывает она.

Участники микрофинансового рынка считают предложенные меры избыточными.

«С 1 января 2026 года перестанет действовать порядок самодекларирования доходов для займов менее 50 тыс. руб. и вводится обязанность использовать при выдаче кредитов и займов только официально подтвержденный доход»,— отмечают в СРО МиР. В совокупности с макропруденциальными лимитами это закроет возможность перекредитования именно для лиц с высокой долговой нагрузкой, считают там.

Представители МФО отмечают, что «цепочки перекредитования» не стали массовым явлением на рынке. «Это не норма для рынка. Поведение клиентов в таких случаях скорее напоминает лудоманию»,— уверен гендиректор ГК Eqvanta Сергей Весовщук. По его словам, такие клиенты входят в начало цепочки при превышении пороговой суммы, которая сейчас больше 200 тыс. руб., по нескольким дорогим займам.

При этом МФО зачастую сами не заинтересованы в формировании таких цепочек. По словам финдиректора Webbankir Михаила Акопова, участники рынка «проверяют клиентов, чтобы избежать ситуации, когда компания становится последним кредитором в очереди, которому никто уже ничего не вернет». Гендиректор Moneyman Артем Быков считает, что влияние новых правил на МФО будет «тем сильнее, чем меньше компания диверсифицировала продуктовую линейку и адаптирована к работе с низкомаржинальными займами».