Болтливость пользователя в социальных сетях влияет на возвратность кредитов. Это не шутка и не голословное утверждение.Именно эта наша гипотеза получила наибольшее подтверждение в процессе семантического анализа социальных сетей для оценки платежеспособности заемщиков. Мы хотим поделиться с читателями СФ, как данные соцсетей помогли нам улучшить качество принятия решений без каких-либо существенных затрат для кредитора и позволили по-новому взглянуть на процесс андеррайтинга заемщиков.

Тесты vs практика

Мы разработали сервис, который в режиме реального времени выдает решение о предоставлении кредита или займа. Как и у многих скоринговых систем на рынке, в основе модели SaaS «Скориста» — анализ кредитной истории заемщика и данных из публичных источников о долгах, поведенческой стратегии и т. д. Мы очень гордились своими методами и подходами, потому что модель показывала (и показывает) достаточно высокую предсказательную силу на тестовой выборке. При этом сервис уверенно работает для заемщиков как с плохой, так и с хорошей кредитной историей при минимальном наборе данных.

Однако на практике мы столкнулись с тем, что предсказательная способность модели снижалась при отсутствии кредитной истории и при первичном обращении за кредитом. В некоторых случаях возникала ситуация, когда даже анализ кредитной истории не давал четких ответов.

Исчерпанная история

Для усиления нашего алгоритма мы обратились к социальным сетям. У нас было 7,5 тыс. анкет заемщиков с указанными адресами «В контакте» и информацией о возврате займов. Мы решили выявить некоторые закономерности, определяющие вероятность качественного обслуживания долга на основе логов. Нас интересовало все, а в особенности — тексты, которые пишут и читают заемщики и их друзья. Мы выдвинули три основные гипотезы, влияющие на возврат займов: открытость, болтливость, активность.

«Открытость» дает понимание, в какой степени заемщик готов делиться персональной информацией и насколько он правдив с нашими клиентами, заполняя, например, анкету на заем.

«Болтливость» заемщика мы определяем через количество публикаций на стене и в ленте, время между публикациями и комментариями, количество публикаций и комментариев за одно посещение.

Проверка гипотезы «Активность» должна была помочь с ответом на вопрос, как время посещения соцсети и вовлеченность в различные действия влияет на будущее обслуживание кредитных долгов.

Из трех наших гипотез в большей степени подтвердилась только одна. Мы выявили правило: чем больше люди говорят в соцсети, тем они хуже возвращают займы.

Какая связь?

Мы продолжили изучать эту закономерность и разобрали каждый пост стены и ленты по словам, удалив предлоги. Мы получили длину каждой публикации. Оказалось, что длина публикаций заемщика (особенно в ближайший период к дате подачи заявки на заем) очень влияет на возвратность. Посты неплательщиков становятся длиннее, а посты платящих вовремя — короче или вообще пропадают. Практически у всех предзаймовый период начинается за один-два месяца. Можно говорить о том, что люди не берут займы спонтанно: идет бессознательная подготовка, и на стену сваливают всякую чушь.

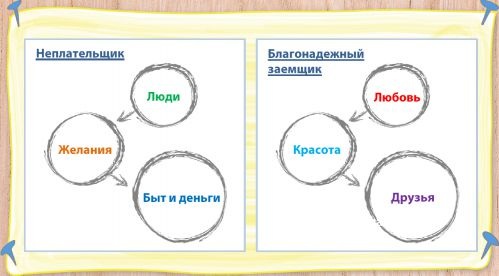

Далее мы привели слова к именительному падежу, а глаголы — к неопределенной форме и получили карту наиболее употребляемых слов неплательщиками и добросовестными заемщиками. Особенно оказались интересны наборы слов, употребляемые в предзаймовый период. «Быть», «узнать», «человек» — у неплательщиков. «Отправить», «красивый», «друг» — у добросовестных заемщиков.

В конечном итоге мы определили группы и частотность значимых слов, явно влияющих на возвратность займов. У каждой группы заемщиков превалируют те или иные слова в тот или иной период времени до момента получения кредитов.

Модель оценки заемщиков,построенная на основе этого исследования, дала обнадеживающие результаты. Нам удалось снизить просроченные кредиты до 21%, не сильно урезав процент одобрения. А тестовая эксплуатация базовой модели и модели «Социальная сеть» в совокупности позволила снизить процент просроченных кредитов с 27% до 20% при прежнем уровне одобрения.

Сейчас мы завершаем внедрение модели «Социальная сеть» в промышленную эксплуатацию. Но в планах продолжить исследование дополнительных гипотез. Например, мы собираемся внедрить механизм адаптации модели к субсоциумам и изменению социума как такового, ведь общество, как и его язык, постоянно меняется. И если у вас, читатели СФ, будут предположения о влиянии тех или иных факторов (среди доступных сведений о пользователе) в соцсети на платежеспособность, мы будем рады их обсудить и проверить на прочность.