Разработка и развитие сервисов дистанционного банковского обслуживания (ДБО) становится одной из основных тенденций в уральском банковском сегменте. С одной стороны, на это влияет стремительное развитие интернета, с другой — необходимость сокращения издержек.

Вынужденная мера

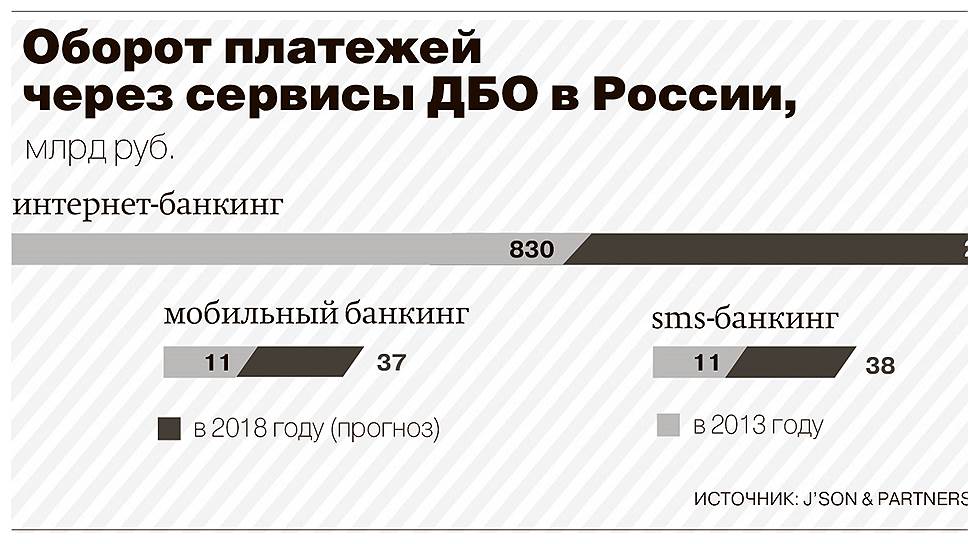

Рынок платежей через сервисы ДБО развивается в России опережающими темпами: по прогнозам J'son & Partners Consulting, доля платежей через ДБО в общем обороте электронных платежных систем увеличится с 35% в 2013 году до 50% в 2018 году.

Участники рынка связывают интенсивное развитие сервисов ДБО, прежде всего с тем, что россияне стали активнее использовать интернет для своих повседневных нужд — покупок, оплаты различных услуг, совершения переводов. «Банки вышли в интернет вслед за клиентами, но сегодня наша основная задача — быть „на шаг впереди», — говорит директор департамента дистанционных продаж СКБ-банка Константин Котельников. С ним согласен начальник отдела развития каналов продаж Уральского банка реконструкции и развития (УБРиР) Антон Дмитриев: «Развитие технологий — активное освоение новых каналов связи, доступность мобильных устройств и их постоянное совершенствование — изменило уклад жизни населения, способствовало повышению мобильности людей и, как следствие, вызвало спрос на новые каналы взаимодействия, в том числе и в банковской сфере». По его словам, если два-три года назад банки были сфокусированы на активном развитии терминальной и банкоматной сетей, а также интернет-банков для стационарных компьютеров, то сегодня в связи со значительным ростом мобильного трафика фокус сместился. «Теперь главной ареной конкурентной борьбы в ДБО стал мобильный банкинг. Сегодня это уже полноценный канал продаж для банка, с помощью которого можно донести любое целевое предложение непосредственному потребителю и поддерживать постоянный контакт с ним в целях его удержания», — считает он.

Заместитель директора екатеринбургского филиала банка «Хоум Кредит» Светлана Балюра напоминает, что влияние на развитие ДБО оказывает и непростая ситуация в банковском секторе. «С одной стороны, замедление экономики привело к снижению доходов населения и, как следствие, падению потребительского спроса. Люди меньше покупают товаров, соответственно, падает спрос на кредиты. С другой стороны, в борьбе за качество портфеля банки жестко отбирают заемщиков, сокращая объемы кредитования. В условиях падения объемов кредитования и сокращения прибыли, банкам не требуются такие большие розничные сети, как раньше. И банки стараются перевести большую часть обслуживания клиентов и продажи новых продуктов в дистанционные сервисы, потому что они обходятся банкам дешевле», — поясняет она.

Широкий ассортимент

Практически каждый крупный банк предлагает клиентам классический набор услуг ДБО: интернет- и мобильный банкинг, sms-информирование, операции через call-центр, банкоматы и терминалы. Функциональность удаленных сервисов постоянно развивается. «Хоум Кредит» внедрил «кредитный кабинет», с помощью которого можно получать информацию и вносить платежи по кредиту с помощью пластиковой карты любого банка. В интернет-банке УБРиР частные клиенты могут открыть счет в иностранной валюте, приобрести или продать валюту, оформить заявку на выпуск дебетовой карты. «Мы открыли функционал подключения карт любых банков. „Привязка” карт дает дополнительные возможности, так, например, заемщику не нужно снимать наличные в чужом банке, чтобы заплатить по кредиту, он это может сделать сразу в интернет-банке», — говорит Антон Дмитриев.

Банк «Кольцо Урала» в 2015 году внедрил для корпоративных клиентов новый интернет-банк Smart на технологической платформе Faktura.ru, который позволяет клиентам в режиме реального времени совершать стандартные операции (формировать выписки, контролировать плановые остатки, просматривать поступления на счет), а также импортировать и экспортировать платежные поручения из основных бухгалтерских программ, а также подписывать их непосредственно в 1С:Бухгалтерии. Росбанк запустил новое мобильное приложение «Росбанк онлайн», разработанное с учетом результатов маркетинговых исследований и основных ожиданий клиентов. «Помимо традиционных операций оно позволит найти отделение или банкомат, получить информацию о специальных акциях и скидках партнеров банка», — рассказывает директор по развитию розничных каналов Росбанка Виктория Селезнева. Финансовая группа «Лайф» в интернет-банке Life внедрила услугу «фотоплатежи» для физлиц и для бизнеса, которая позволяет оплачивать счета со сложными реквизитами. Для этого достаточно сфотографировать счет камерой своего мобильного телефона и через мобильное приложение отправить его в банк. Затем операция подтверждается sms-кодом, и в течение нескольких минут платеж принимается банком. С 2014 года «Лайф» в интернет-банкинге развивает PFM-сервис (Personal Financial Management) «Личные финансы». «Он «подтягивает» информацию о счетах, картах (в том числе сторонних банков), кабинетах сотовых операторов и визуализирует все движения. Расходы самостоятельно разносятся сервисом по категориям, времени и месту осуществления, что позволяет помнить о том, куда и на что уходят денежные средства, выгружать отчеты, выставлять лимиты на траты. Можно создавать цели и онлайн подбирать финансовые инструменты для их достижения», — говорит директор департамента розничного бизнеса ВУЗ-банка (группа «Лайф») Надежда Падурина.

ВТБ24 через каналы ДБО дополнительно предлагает обслуживание брокерских счетов и страховки для выезжающих за рубеж. «Для разных категорий клиентов мы можем предложить разные кредитные и депозитные продукты. Мы предлагаем услугу управления через интернет и мобильный банк таким банковским продуктом как возобновляемая кредитная линия», — рассказывает заместитель начальника управления дистанционного обслуживания ВТБ24 Марина Карпушева.

По оценкам госпожи Балюры, более 30% карточных клиентов используют дистанционные каналы, интернет- или мобильный банки. 25% клиентов выбирают мобильный банк, 75% используют интернет-банк. 15% клиентов используют одновременно оба канала. Участники рынка отмечают, что 95% клиентов-юрлиц пользуются стандартным функционалом — платежки, выписки, контроль поступлений. Клиенты-предприниматели обращают особое внимание на возможность получения оперативной и комфортной консультации специалиста банка по любым вопросам.

Директор регионального центра «Уральский» Райффайзенбанка Виталий Милованов говорит, что сейчас набирают популярность мобильные приложения для юридических лиц. «Также сейчас на рынке активно развиваются облачные системы бухгалтерии и управления бизнесом, которые могут упростить жизнь предпринимателю. То есть мы наблюдаем тенденцию развития рынка в двух основных направлениях: качественное развитие интернет-банка в части создания более дружелюбного и простого интерфейса и интеграция с интернет-сервисами для бизнеса», — отмечает он.

Приложения будущего

Участники рынка уверены, что в будущем будет расти удобство использования дистанционных сервисов. Для проведения операций нужно будет совершать все меньше действий. Банки уже конкурируют между собой и с другими создателями приложений за место в смартфоне пользователей, поэтому функционал мобильных банков расширяется. Теперь это и канал связи с банком через встроенный чат, и личный финансовый менеджер, который распределяет транзакции по категориям, и онлайн-карта, которая позволяет найти банкоматы и отделения. Вход в онлайн-банк будет осуществляться в одно касание. Уже сейчас существуют банковские приложения с идентификацией по отпечатку пальца. Будут создаваться новые мобильные финансовые приложения. Банки будут сами, при помощи технологий «больших данных», идентифицировать, какие проблемы клиентов они могут решить при помощи мобильных приложений, и предлагать клиентам готовые решения. «Мы считаем, что хорошие перспективы у большей интеграции финансовых сервисов с социальным сетями. Это упростит использование банковских услуг и, следовательно, повысит их использование», — добавляет Антон Дмитриев.

Виталий Милованов считает, что рынок ДБО будет также развиваться в направлении ведения учета личных финансов клиентов (например, статистика расходов с наглядными графиками, рекомендациями), бесконтактных переводов и использования камер смартфонов для считывания информации (номеров карт, платежных документов и т.п.). «Будет развиваться технология проведения платежей в розничной торговле с помощью смартфонов», — уверен он. Антон Дмитриев указывает на то, что одним из главных факторов развития интернет-банкинга станет взятый государством курс на снижение доли наличного оборота.

Офис в союзе

Несмотря на то что ключевой задачей банков является снижение нагрузки на офисы с помощью ДБО, окончательно отказываться от розничных сетей они не намерены. «В стратегии СКБ-банка предусмотрен перенос большей части операций в сервисы ДБО, но это не исключает возможности посещения клиентом офиса. Клиенту очень важен физический контакт, прежде всего с точки зрения доверия к банку», — поясняет Константин Котельников. С ним согласна Марина Карпушева: «Дистанционные услуги и офис всегда будут находиться в союзе. Хотя сейчас есть банки, которые не имеют физических офисов и благополучно работают с клиентами дистанционно. Но крупные банки не могут полностью лишить своих клиентов прямого контакта, потому что ассортимент услуг у больших банков обычно шире и при большом количестве клиентов необходимы пункты работы с наличностью». «Тем не менее, мы будем продолжать мотивировать клиентов на бесконтактный способ обслуживания, так как это напрямую сказывается на наших издержках. Обслуживание в офисе — это самый дорогой вид обслуживания», — резюмирует Виктория Селезнева.