Участники уральского банковского рынка отмечают тенденцию по усилению конкуренции в сфере расчетно-кассового обслуживания (РКО). Аналитики объясняют, что банки стремятся наращивать доходную часть за счет комиссионного бизнеса, который не несет рисков, как кредитование.

Каждому по потребности

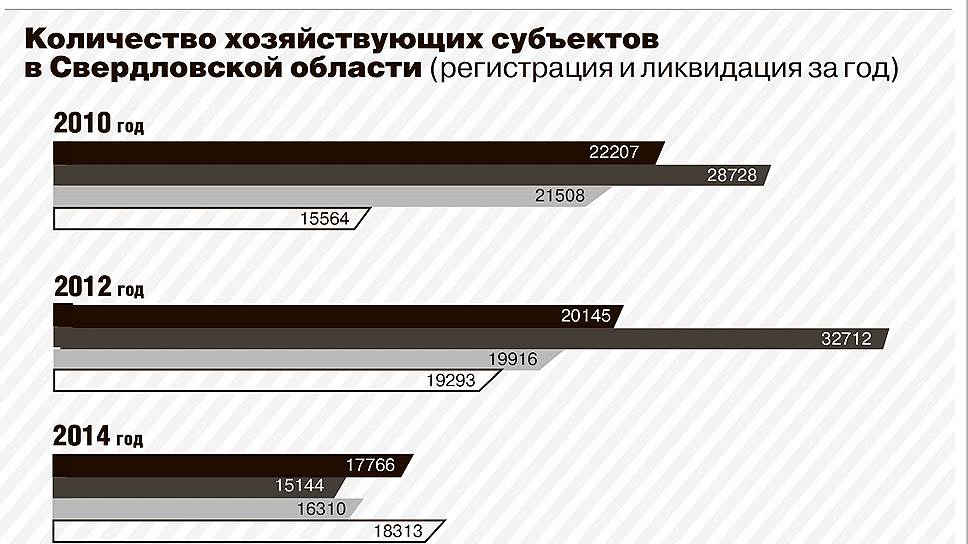

Рынок потенциальных клиентов РКО достаточно динамичен. За первый квартал 2015 года в Свердловской области, по данным Свердловскстата, было зарегистрировано около 5 тыс. организаций и 5,5 тыс. индивидуальных предпринимателей. Кроме того, на рынке постоянно оказываются корпоративные клиенты банков, лицензии которых отзывает Центробанк. Можно вспомнить сентябрь 2014 года, когда началась ожесточенная борьба за клиентскую базу ОАО «Банк24.ру» (более 35 тыс. действующих расчетных счетов), лишившегося лицензии за проведение сомнительных операций.

Участники рынка признают, что в последнее время активнее работают по привлечению клиентов РКО. «Если раньше банк получал клиента на расчетно-кассовое обслуживание, если сделал ему выгодное предложение по кредитованию, то сейчас банк, предлагая услуги РКО, привлекает новых клиентов, которые впоследствии могут рассчитывать на комплексное, универсальное обслуживание», — рассказывает начальник отдела по работе с предприятиями малого бизнеса регионального центра «Уральский» Райффайзенбанка Алексей Ивукин. По его мнению, требования клиентов к РКО укладываются в формулу: «цена, скорость открытия счета, дополнительные услуги, возможности дистанционного обслуживания, оперативная связь с сотрудником банка». «Часто на первом месте по значимости не стоимость услуги, а скорость открытия счета. Как правило, клиенты рассчитывают, что этот процесс займет чуть больше одного дня», — отмечает господин Ивукин. Результаты исследований Уральского банка реконструкции и развития (УБРиР) показывают, что при выборе банка для предпринимателей наиболее значимыми характеристиками являются (в порядке убывания): стоимость обслуживания в банке, его финансовые показатели, известность, надежность и позиции в рейтингах, продуктовая линейка, наличие дистанционных сервисов и дополнительных услуг.

Уральские банки констатируют рост привлечения клиентов РКО. УБРиР с 1 ноября 2014 года по 1 мая 2015 года открыл 10,7 тыс. расчетных счетов. За первые четыре месяца текущего года количество открытых счетов превысило 6,7 тыс., что на 29% выше итогов аналогичного периода прошлого года. За четыре месяца количество расчетных счетов, открытых в Райффайзенбанке предприятиями малого и микро-бизнеса на Урале, в три раза превзошло показатели аналогичного периода прошлого года. «Кольцо Урала» сообщает о двукратном росте в марте-апреле 2015 года в сравнении с аналогичным периодом 2014 года. Наращивает показатели и банк «Точка» — подразделение банка «Открытие», в который перешла команда Банка24.ру. Запуск проекта произошел в феврале. По данным управляющего «Точки» Андрея Завадских, в апреле к банку подключилось на 41% клиентов больше, чем в марте. Больше всего клиентов — 21% занимаются оптовой торговлей, 13% — работают в розничной торговле, 10% — представляют сферу автобизнеса.

Конкуренция достигла цен

Повышенная конкуренция банков в сфере РКО не могла не повлиять на его стоимость. «Сегодня ряд банков предлагает стоимость обслуживания, зачастую ниже себестоимости, рассчитывая компенсировать свои затраты за счет кросс-продаж услуг клиентам. Однако, в большинстве случаев, цена РКО растет пропорционально затратам на обслуживание клиентов, что заметно в ежегодной корректировке банками своих тарифов», — отмечает начальник управления развития услуг дирекции развития корпоративного бизнеса УБРиРа Светлана Мызникова. Начальник управления комиссионных продуктов расчетно-кассового обслуживания банка «Кольцо Урала» Кирилл Сорокин указывает на две разнонаправленные тенденции: часть банков повышает тарифы достаточно сильно, часть банков, наоборот, снижает. Повышение объясняется ростом издержек и индексацией цен, понижение — борьбой за клиентов в моменте.

Как рассказала госпожа Мызникова, УБРиР предлагает клиентам готовые пакетные предложения и тарифные планы. Среди них пакет услуг «Тест-драйв», созданный по принципу «все включено» с безлимитным количеством внутрибанковских платежей (3,4 тыс. руб. за три месяца). Новые клиенты банка, заполнившие полную форму заявки на его сайте, получают скидку до 1,7 тыс. руб. Часть услуг в УБРиР абсолютно бесплатна. Среди них: открытие расчетного и корпоративного счетов, ведение корпоративного счета, подключение и обслуживания интернет-банка Light, подключение мобильного приложения «Бизнес 365». В Райффайзенбанке наибольшей популярностью среди клиентов малого и микро-бизнеса пользуются пакеты услуг с расширенным перечнем входящих услуг: «Базовый» (1,25 тыс. руб. в месяц) и «Оптимум» (2,2 тыс. руб. в месяц). Банк «Кольцо Урала» придерживается стратегии «банковского лоукостера», предлагая бесплатное ведение счета через дистанционные каналы обслуживания и оплату лишь за совершенные действия. Андрей Завадских поясняет, что «Точка» не позиционирует себя как «дешевый» банк для РКО, а делает ставку на удобство. Один из его популярных тарифов РКО «Для роста» (в Москве стоит 2,5 тыс. руб., в Екатеринбурге — 1,9 тыс. руб.), в него включены 100 платежек, бесплатная проверка надежности партнеров и ряд других услуг.

За счет дистанционных сервисов банки предлагают клиентам экономить на РКО. «Почти во всех банках обслуживание по «бумажной» технологии значительно дороже, чем при использовании интернет-банка. Речь идет как о стоимости ведения счета, так и платежей», — говорит Кирилл Сорокин. Иногда клиенту даже не нужно держать в штате бухгалтера. Платежку, поступившую к нему по электронной почте, не нужно вручную забивать в систему: ее можно файлом загрузить в интернет-банк и все данные распознаются автоматически.

Клиентов ищут по всем каналам

Участники рынка используют разнообразные каналы по привлечению клиентов в РКО. Банк «Кольцо Урала» делает ставку на личные встречи. По данным УБРиР, 49% новых клиентов приходят по рекомендациям действующих. Кроме того, в банке внедрена услуга выездного открытия счета (специалист банка сам подъедет к клиенту для подписания необходимых документов). По словам Андрея Завадских, многие клиенты «Точки» — «это те, кто нас знали по Банку24.ру и сами решили вернуться». «Во многом привлекать новых клиентов позволяет контекстная реклама в интернете и работа с агентами РКО», — отмечает он. По его данным, в среднем, 30% клиентов привлекается через сайт, 39% — через юридические компании, 18% — через звонки клиентов в банк, 13% — по рекомендации сотрудника.

Райффайзенбанк с середины 2014 года продвигает РКО через сторонних агентов, работа через них приносит 40% открываемых расчетных счетов. Большинство агентов — это консультационные компании, оказывающие услуги организациям по ведению бухгалтерского учета, аудиту, регистрации юридических лиц. УБРиР использует этот канал продаж с 2012 года. По итогам прошлого года объем привлеченных клиентов на РКО увеличился втрое, а по итогам I квартала 2015 года доля клиентов, приведенных в банк агентами, составила 9,2% от общего числа пришедших. В планах УБРиР на текущий год — создание виртуального личного кабинета для агентов, что позволит значительно упростить их взаимодействие (в первую очередь речь идет о документообороте) с банком. МДМ-банк занялся привлечением юридических лиц и индивидуальных предпринимателей на РКО при помощи агентов в конце прошлого года. Как пояснил вице-президент МДМ-банка Максим Лукьянович, сейчас многие крупные игроки банковского рынка используют данный канал привлечения физических, реже юридических лиц. «Кто-то заявляет об этом открыто, другие не особенно афишируют такие программы. Такая ситуация создала определенную ценовую конкуренцию на рынке», — пояснил он. По его словам, эффективные агенты привлекают до 10 клиентов в месяц.

По данным экспертов портала «Банкинформсервис», в западных странах около 40% доходов банки получают за счет кредитования, остальное — за счет транзакционного бизнеса, РКО и реализации сопутствующих товаров. У большинства российских кредитных компаний это соотношение долгое время составляло 80% на 20%. «Сейчас ситуация изменилась. Самые дальновидные российские банки сделали ставку на транзакционный бизнес еще несколько лет назад. Их доходный портфель теперь выглядит примерно так: 35–40% (доходы без рисков) на 55–60% (кредитование)», — говорят аналитики.