Свиной ренессанс

Как свиноводческие компании Черноземья наращивают производство при падении спроса

В 2015 году в Черноземье было заявлено сразу несколько крупных проектов по созданию новых производств свинины. Представленные в макрорегионе свиноводческие компании, в последние годы делавшие акцент на переработке, начинают осваивать свободные ниши, появившиеся на рынке в условиях продуктового эмбарго, государственной политики импортозамещения и снижения производства в личных хозяйствах из-за высоких ветеринарных рисков. Несмотря на то что суммарная мощность заявленных проектов уже превышает объемы импорта, в долгосрочной перспективе рост потребления и замещение мощностей ЛПХ делают рынок далеким от насыщения еще долгое время, отмечают эксперты. Но в краткосрочной перспективе снижение потребления и маржи может значительно увеличить сроки окупаемости проектов.

Фото: пресс-служба

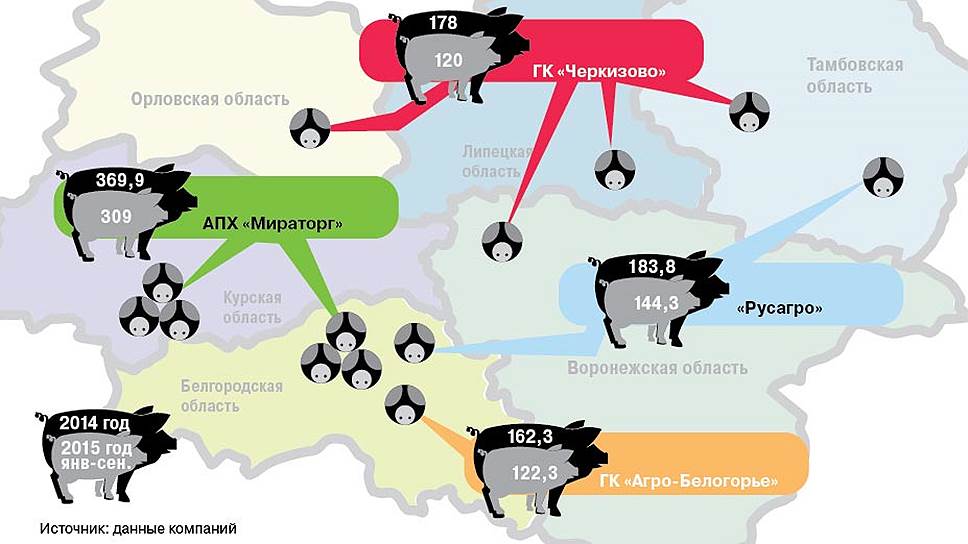

Основные свиноводческие активы четырех крупнейших в России производителей: агропромышленного холдинга «Мираторг», «Русагро», групп «Черкизово» и «Агро-Белогорье» — сосредоточены на территории Черноземья. Но основная часть производственных мощностей этих компаний в макрорегионе создавалась в нулевых годах в процессе активного освоения рынка при росте потребления. В 2010-х по мере насыщения рынка производителям пришлось искать новые пути наращивания прибыли. Для сокращения издержек холдинги начали выстраивать вертикально интегрированные производства, а для роста выручки — делать акцент на новые продукты с высокой добавленной стоимостью и прежде всего на продукцию глубокой переработки свинины. Политика крупных компаний выстраивалась «от производства»: новые перерабатывающие мощности, традиционно дорогие и сложные, строились после формирования свободного объема производимой свинины.

Стремление к наращиванию добавленной стоимости и строительство новых перерабатывающих заводов с качественной упаковкой привели к тому, что у отдельных компаний сформировался избыток мощностей по переработке. Это позволило провести модернизации старых предприятий, но затем агрохолдинги начали планировать строительство новых производств. И в 2015-м к этому их подтолкнули контрсанкции и политика импортозамещения, стимулирующие вытеснение все еще значительного объема импорта.

Черноземный прирост

Вторая волна расширения мощностей крупных агрохолдингов затронула четыре из шести регионов Черноземья. В июле 2015 года «Черкизово» заявило о планах сформировать к 2022 году на территории Воронежской и Липецкой областей свиноводческий кластер с ежегодной производственной мощностью 145 тыс. т свинины в живом весе. Вложения в проект могут составить 19,2 млрд руб. В кластер должны войти четыре свинокомплекса мощностью 36,5 тыс. т каждый, комбикормовый завод в Семилукском районе Воронежской области и перерабатывающее производство в Данкове Липецкой области. В «Черкизово» рассчитывают, что формирование кластера увеличит свиноводческие мощности группы на 70%.

О создании новых масштабных мощностей объявил и агропромышленный холдинг «Мираторг». В Курской области компания планирует создание вертикально интегрированного свиноводческого дивизиона стоимостью 115 млрд руб. Предполагается, что в него войдут завод по убою и переработке мощностью 3,7 млн голов (346 тыс. т в убойном весе), 60 свинокомплексов на 2,7 тыс. свиноматок, четыре завода по производству комбикормов суммарной мощностью 1,5 млн т. Для растениеводства и заготовки кормов компании необходимо 165 тыс. га. Но именно сложности с получением земли пока замедляют реализацию проекта.

А уже в январе 2016 года планы по расширению мощностей в Белгородской области анонсировала ГК «Агро-Белогорье». Компания планирует возвести в регионе за 9,7 млрд руб. пять новых свинокомплексов (в том числе одну племенную ферму) и комбикормовый завод. В результате группа может увеличить производство свинины с нынешних 163 тыс. до 217 тыс. т.

Новые русские рынки

Помимо расширения в Белгородской области «Агро-Белогорье» заинтересовалось рынком свинины Дальнего Востока. Пока до 80% мяса в этот макрорегион импортируется — свинина, в частности, поставляется из Бразилии. Крупных местных производителей на востоке страны нет, хотя региональные власти и пытаются привлечь инвесторов льготным налоговым режимом. В сентябре 2015 года «Агро-Белогорье» подписало соглашение с правительством Сахалинской области о создании совместного предприятия по производству свинины. Этот проект может стать первым для холдинга за пределами Белгородской области. Речь идет о строительстве за деньги властей региона двух свинокомплексов общей мощностью до 13 тыс. т в год, комбикормового и мясоперерабатывающего заводов, а также биогазовой станции. Общий объем вложений в планируемый на острове аграрный кластер — 15 млрд руб.

Еще одним черноземным агрохолдингом, планирующим новое производство на Дальнем Востоке, стала компания «Русагро». В числе прочего она планирует создать в Приморском крае производство свинины с девятью свинокомплексами общей мощностью около 70 тыс. т в живом весе в год, комбикормовым заводом на 230 тыс. т и убойным производством с цехом разделки мощностью около 700 тыс. голов. В предприятие может войти также цех по производству полуфабрикатов. Вложения в свиноводческую часть проекта могут составить до 15 млрд руб. Первую продукцию холдинга (свинину в крупном куске или в потребительском полуфабрикате) региональные власти ожидают уже к 2018 году.

В Черноземье новые масштабные проекты заявляют и более мелкие компании: несмотря на крайнюю насыщенность местного рынка, эксперты говорят о возможных поставках продукции на Урал или на Северный Кавказ, где значительная доля производства по-прежнему приходится на личные подсобные хозяйства. Воронежская группа «Агроэко» (33,7 тыс. т в живом весе в 2014 году) возводит третью очередь мощностью 57 тыс. т свинины на востоке Воронежской области. А белгородский холдинг «Промагро» намерен создать на западе Воронежской области производство 60 тыс. т свинины в год.

Вирусные возможности

Эксперты отмечают, что мощности заявленных в России свиноводческих проектов уже позволяют полностью заместить существующий ныне импорт (около 450 тыс. т в год с учетом субпродуктов), но российский рынок свинины далек от насыщения. По данным Института конъюнктуры аграрного рынка (ИКАР), чуть более 20% производства свинины в России по-прежнему приходится на личные хозяйства — низкоэффективные и опасные с точки зрения ветеринарии. По словам ведущего эксперта ИКАР Даниила Хотько, на ЛПХ приходится еще 500–600 тыс. т, которые необходимо замещать.

В Черноземье ветеринарные проблемы в ЛПХ стоят особенно остро: в последние три года в макрорегионе постоянно фиксируются вспышки африканской чумы свиней, большая часть из которых выявляется в личных хозяйствах и в дикой фауне. Из-за вспышек АЧС в четырех районах Курской области «Мираторг» даже подумывал отказаться от проекта стоимостью 115 млрд руб., а президент компании Виктор Линник выступил с критикой местных властей. Из-за вируса до лета 2016 года в ряде районов наложены ограничения на деятельность, связанную со свиноводством. Целый ряд очагов вируса был выявлен в конце 2015 года в соседней Орловской области — в частности в Болховском, Знаменском и Дмитровском районах. Тогда Россельхознадзор возложил вину за распространение АЧС на фермеров: по мнению ведомства, вирус передавался из-за «несоблюдения владельцами ЛПХ элементарных ветеринарных правил».

В результате власти большинства регионов Черноземья инициировали создание программ по переводу ЛПХ на альтернативные виды животноводства. Подобная программа действует, в частности, в Воронежской области и разрабатывается в Орловской. А в Белгородской области, производящей до четверти российской свинины, действует полный запрет на разведение свиней в ЛПХ с июля 2013 года — тогда вирус был обнаружен в одном из личных хозяйств. Практически сразу областные власти приняли решение об уничтожении всего свинопоголовья, не соответствующего третьему и четвертому классам биологической защиты. В результате на территории региона было выкуплено и забито населением на собственные нужды 59 тыс. голов. Впрочем, в управлениях ветеринарии других регионов считают такие меры «нарушающими свободы граждан» и в то же время «неэффективными из-за формирования черного рынка свинины». Но вопрос о целесообразности большой доли ЛПХ на рынке свинины не стоит — дискуссия идет только о способах ее снижения.

Помимо замещения продукции личных подсобных хозяйств новыми драйверами роста рынка свинины в России становятся возможный экспорт, в том числе и с Дальнего Востока, и увеличение потребления после его спада в последние годы с 75 до 70 кг на человека. Впрочем, пока потребление снижается и в 2016 году может достигнуть дна, отмечает господин Хотько. Дальневосточные же проекты будут иметь высокую себестоимость и значительные сроки окупаемости. Тем не менее, по словам руководителя исполкома Национальной мясной ассоциации Сергея Юшина, производство свинины в России, несмотря на его двукратный рост за последние десять лет, остро нуждается в увеличении мощностей. Отрасль остается перспективной даже в столь сложных для инвестирования условиях.