В 1997-м до нашей страны докатился «азиатский финансовый кризис» — им Юго-Восточная Азия расплачивалась за десятилетие высочайших темпов роста и притока иностранных инвестиций. У нас за плечами был лишь рекордный спад да пара лет интереса нерезидентов. Но когда сворачивается carry trade планетарных масштабов, спекулянтам — не до деталей.

Фото: Reuters

23 октября 1997 года с обвала на Гонконгской бирже в России начался кризис, символами которого навсегда останутся дефолт и девальвация. В те дни могло казаться, что «финансовый грипп», с июля заражавший одну азиатскую страну за другой, охватил весь мир. Фондовые индексы снижались не только в Азии, но и в Африке, в Европе и даже в Северной Америке. Если бы в Антарктиде был индекс — он непременно упал бы, но на юге обвал ограничился Австралией и Южной Америкой.

Индекс РТС был одним из многих. От отечественных властей даже можно было услышать: наконец-то Россия стала частью мировой финансовой системы. Но распродажи затягивались, вызывая у ЦБ, ФКЦБ и Минфина нервозность, разряжавшуюся все новыми совещаниями и словесными интервенциями. Нервничали, как выяснилось, не зря.

В 1997 году, когда азиатский финансовый кризис задел Россию, пусть и по касательной, власти гордились, что страна стала частью мировой финансовой системы

Фото: Дмитрий Духанин, Коммерсантъ

27 октября, после обвала на 7% в Южной Корее, индекс Dow Jones тоже рухнул — на 7,2%. Цены на российские акции, накануне и так уже просевшие, с утра 28 октября стали падать отвесно. ФКЦБ приостановила торги. Это помогло, но не спасло — к концу дня индекс РТС потерял рекордные 19,03%. Кризис, три месяца считавшийся чем-то далеким от России — экзотической болезнью «азиатских тигров», оказался нашей проблемой.

И тут выглянуло солнце. На рынках полегчало, индексы подросли, а власти наконец расслабились. Деньги же все текли и текли с азиатских бирж в «тихие гавани» США и Европы. Россия незаметно для многих уже переехала в Юго-Восточную Азию.

Рожденные спекуляцией

Это был финал грандиозного carry trade. В 1990-е, как и сейчас, так называли операции, при которых средства занимались в валютах с низкими ставками, а размещались в странах с высокими. При этом, конечно, желательно было вкладываться в валюты, курсу которых не грозит обрушение,— иначе девальвация съест прибыль.

Сейчас в России этим заняты нерезиденты, покупающие ОФЗ, но летом 1995 года, когда стартовал очередной раунд carry trade с заимствованиями в японской иене, о наших гособлигациях в мире еще мало кто слышал. Иностранцы по-настоящему распробовали ГКО с их фантастическими доходностями чуть позже. Лидером по притоку спекулятивных капиталов Россия тогда и близко не стала, но наши бюджетные проблемы тот денежный ручеек все-таки временно решил.

Основные же средства шли в Юго-Восточную Азию, хотя carry trade в иене приносил бы прибыль и с валютами развитых стран. Это сейчас ставкой ниже 1% в Японии никого не удивишь, хотя, конечно, кто-то и отметит, что в сравнении с текущей отрицательной доходностью –0,1% это многовато.

Тогда представления о норме были другими. В США, например, ключевая ставка находилась на уровне 5–6%, в Великобритании — 5–7%, а в Швеции подбиралась к 9%.

И это казалось спекулянтам низким уровнем, ведь прошло совсем немного времени с эпохи двузначных ставок в развитых странах. Таковые были в Европе не только в 1970–1980-х годах — случались они и в самом начале 1990-х. Впрочем, Юго-Восточная Азия всегда давала возможность получить несколько больше, чем в развитых странах. Здесь carry trade оказывался выгоден, даже если средства заимствовались в США. Так что подобные операции начали проводить задолго до снижения ставок в Японии — теперь они просто становились особенно выгодными.

Глава Банка Таиланда дольше других удерживал курс национальной валюты — бата, который в результате и обвалился сильнее других

Фото: Sakchai Lalit, AP

«Азиатские тигры» старались поддерживать курсы своих валют относительно доллара США. Таиланду это удавалось особенно хорошо — за десять лет, предшествовавших обвалу 1997-го, курс бата к американской валюте колебался в пределах нескольких процентов, оставаясь фактически стабильным. В Малайзии, на Филиппинах и в Южной Корее отклонения курса валют вверх и вниз в 1990-х годах доходили до 10%, но колебания шли вокруг одних и тех же цифр. Курс индонезийской рупии все время снижался, но падал он монотонно и предсказуемо — примерно на 4% в год.

.jpg)

.jpg)

Такое положение дел вполне устраивало спекулянтов, занимавших в американской валюте. Для тех же, кто фондировался в иене, это стало золотой жилой, ведь за три года — в том числе и благодаря их продажам иены — доллар подорожал с 80 до 140 иен. Фактически это означало, что трейдеры занимали деньги для операций даже не под низкий, а под огромный отрицательный процент. В общем, дело было выгодным, и неудивительно, что этот carry trade приобрел планетарные масштабы.

Прикладная тигрономика

Большие спекуляции нередко становятся причиной исчезновения тех возможностей, которые вызвали их к жизни. Кризис 1997-го — тот самый случай. Иностранные деньги привлекли не просто высокие процентные ставки — их привлек бурный экономический рост. Он порождал выгодные бизнес-проекты и позволял рассчитывать на то, что центральные банки и правительства этих стран не станут резко менять курс ни экономической политики, ни валюты.

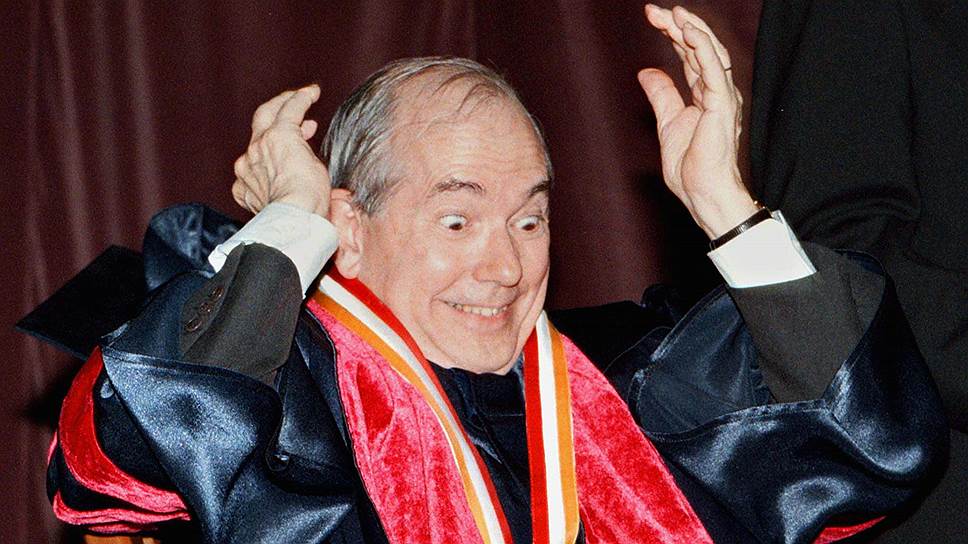

Глава МВФ Мишель Камдессю пустил на преодоление азиатского кризиса $130 млрд

Фото: Reuters

Десятилетие между 1987-м и 1997-м — время сверхбыстрого подъема ряда стран Юго-Восточной Азии. Темпы варьировались от 3,6% в среднем в год у Филиппин до 9,5% у Малайзии и Таиланда (см. таблицу). У каждой страны, естественно, своя история, но были и общие обстоятельства, если не сделавшие возможным стремительный рост, то ускорившие его. Одно из них — сложности Японии, связанные с известным соглашением, заключенным в отеле «Плаза» в 1985 году. Следствием соглашения среди прочего стали быстрый рост курса иены к доллару и снижение конкурентоспособности японской продукции. Для «азиатских тигров» это был очевидный плюс.

Но с 1995 года, после «обратного соглашения “Плаза”», все изменилось. Иена стала быстро снижаться, конкурентоспособность японской продукции — расти, а ряда других стран — падать. И carry trade, помогавший расшатывать ситуацию, был важной частью этого процесса.

У «тигров» стал расти дефицит текущего счета платежного баланса, но бурный приток капитала — и спекулятивного, и не только — вполне его покрывал. Где-то, как в Таиланде, он доходил до 10% ВВП в год, но где-то оказывался и меньше (в Индонезии, например, был близок к 3%). В любом случае, при фактически фиксированных курсах валют, риски появления серьезных экономических проблем, если капитал пойдет в обратном направлении, нарастали.

И кто, как не сами спекулянты, первым смог бы разглядеть это. Давление на бат началось еще в конце 1996 года на фоне спада на рынке полупроводников и появления первых признаков проблем у азиатских компаний. Позднее Джордж Сорос признавался, что примерно в это время начал игру против таиландской валюты, одновременно, кстати, отвергая обвинения в том, что он — виновник кризиса.

В Юго-Восточной Азии вращались такие деньги, что даже капитал Джорджа Сороса выглядел на их фоне тоненьким ручейком

Фото: Дмитрий Азаров, Коммерсантъ

«К началу 1997 года управляющим Soros Fund стало ясно, что разрыв между торговым балансом и балансом движения капиталов становится невыносимым. Тогда же мы осуществили “короткую” продажу таиландского бата и малайзийского ринггита со сроками поставки от шести месяцев до года,— писал Сорос в книге “Кризис мирового капитализма”.— Впоследствии премьер-министр Малайзии Махатхир обвинил меня в инициировании кризиса. Это обвинение было совершенно необоснованным. Мы не продавали валюту во время кризиса или за несколько месяцев до него; напротив, мы выступили ее покупателями, когда валюты начали падать,— мы скупали ринггиты, чтобы получить прибыль от прежней сделки (как выяснилось, мы с этим поторопились)».

Кровь из иены

Давили ли продажи именно Джорджа Сороса на валютный рынок — не так уж важно. Хотя само утверждение о том, что на котировки способна влиять лишь завершающая часть срочной сделки, и говорило о нехватке у Сороса аргументов. Важнее, однако, другое: на рынках Юго-Восточной Азии оборачивались такие капиталы, что на их фоне один, даже такой крупный, спекулянт был мало заметен.

Но с кем бы ни бились в конце 1996-го — начале 1997 года власти Таиланда на валютном рынке, продержались они лишь полгода. В начале мая из Японии стали доходить слухи о том, что готовится повышение ставки,— официальные лица признавали, что иена заметно ослабла. За следующие полтора месяца курс доллара к японской валюте упал больше чем на 12% — со 127 до 111 иен. А участники carry trade, занимавшие в японской валюте, уже дружно двигались на выход.

У них было еще две недели старого курса. Нацбанк Таиланда с мая потратил на его поддержание $4 млрд и лишь к концу июня сдался. Бат был отпущен в свободное плавание 2 июля и в тот же день упал более чем на 13% — начался «азиатский кризис».

Ставки в Японии так и остались низкими, но это уже никого не волновало — прибыль, накопленная спекулянтами в Юго-Восточной Азии, стремительно утекала. К концу июля бат опустился уже на 23%. Началось давление и на валюты других стран региона — Малайзии, Филиппин, Индонезии, Сингапура. Спекулянты, застрявшие в таиландских активах, очень не хотели повторения этого опыта.

Конкуренция в очереди желавших срочно выйти была высока — и это осознавали все, кто в ней стоял. Одни лишь европейские банки, по оценкам, приводившимся в то время агентством S&P, вложили в Южную Корею, Таиланд, Индонезию и Малайзию $110–130 млрд.

Кредиты не продашь так быстро, как ценные бумаги, что делало для некоторых ситуацию особенно неприятной — заемщики-то на глазах превращались в проблемных. Сама же проблема стала приобретать международный характер.

Десять лет до кризиса 1997 года на зависть всему миру длился невероятный рост экономик «азиатских тигров»

Фото: AP

МВФ пообещал предоставить Таиланду пакет стабилизационных кредитов на $16 млрд, что, как показалось поначалу, снизило накал эмоций. Но спекулянты по-прежнему искали пути выхода. Курсы малайзийского ринггита, сингапурского доллара, индонезийской рупии, филиппинского песо к концу августа снизились на 10–25%.

Позднее затраты Международного валютного фонда на купирование проблем в Таиланде, Индонезии и Южной Корее оказались сопоставимы с вложениями в эти страны европейских банков — почти $130 млрд. Пока же пришел черед Гонконга, и уже в конце октября к списку валют, из которых спешно уходили иностранцы, добавился российский рубль.

Мы не были «азиатскими тиграми», но смогли обзавестись всем необходимым для того, чтобы распугать спекулянтов.

Их и не должно было интересовать, как нам это удалось,— достаточно было итогов. Высокий уровень долга и вызывающая сомнения способность его обслуживать, дефицит платежного баланса и бюджетные проблемы, а в качестве бонуса — признаки политической нестабильности. Но хотя истории, в отличие от историографов, справедливость не свойственна, на этот раз имело место явное исключение — оказалось, мы платили авансом. Свое десятилетие быстрого роста Россия все же получила — просто после, а не до азиатского кризиса.