Реформа РАО ЕЭС и обязательные инвестконтракты с гарантией возврата вложений за десять лет дали энергетике инвестиционный толчок, отмечено в итоговом исследовании АКРА. Сектор нарастил рентабельность по EBITDA до 25%, притом что цены росли медленнее инфляции. В относительном выигрыше из-за введения в секторе конкуренции, по мнению АКРА, оказались крупные промышленные потребители. Впрочем, сама индустрия с этим не согласна, традиционно считая, что сейчас переплачивает за энергию, и ждет быстрого роста платежей в будущем.

Фото: Анатолий Жданов, Коммерсантъ / купить фото

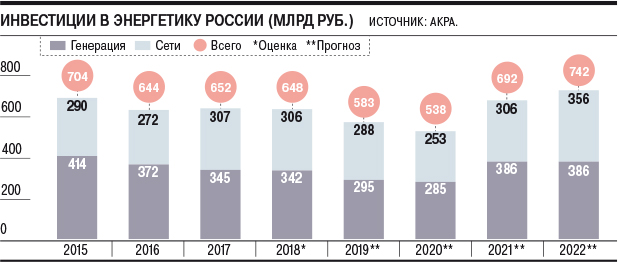

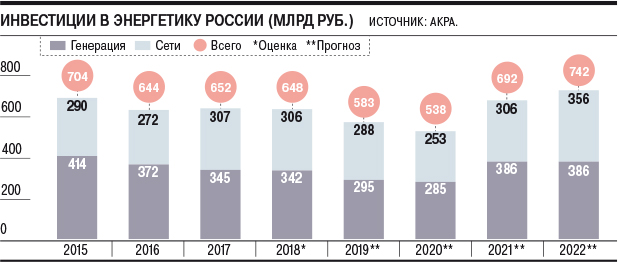

“Ъ” ознакомился с исследованием АКРА об итогах работы электроэнергетического сектора за десять лет и прогнозом агентства до 2022 года. Автор работы глава группы исследований и прогнозирования АКРА Наталья Порохова отметила, что рыночная реорганизация РАО ЕЭС в 2008 году и запуск механизма договоров на поставку мощности (ДПМ, гарантии возврата инвестиций генкомпаний из повышенных платежей потребителей) привели к росту инвестиций и финансовому оздоровлению сектора. Рентабельность энергокомпаний по EBITDA выросла с 16% до 25%, мощность — на 14%, а тарифы (хотя после 2013 года их рост резко замедлился) росли гораздо выше инфляции — в 1,3 раза для населения и в 1,6 раза для предприятий.

Но называть рынок устойчивым рано, поскольку наиболее проблемные потребители пока остаются за его контуром — в тарифной зоне (Дальний Восток, территории хронических неплатежей на Северном Кавказе, население), считает АКРА. Поставки для этих зон идут через перекрестное субсидирование за счет других потребителей, и в рыночных ценах конечного потребителя это 7% — 200 млрд руб. в год. Это приводит и к росту выпадающих доходов генераторов из-за продаж по нерыночным ценам (15% от выручки, 350 млрд руб. в год).

В итоге в 2017 году доля рыночных механизмов в поставках электроэнергии и тепла составила лишь 50%, в выручке генкомпаний это лишь 66%, но в прибыли — до 100%.

Индексация тарифов слабо влияет на ситуацию, замечают в АКРА: так, рост цен для населения на 5% в год и для промышленности на 3% позволит снизить объем «перекрестки» с 2018 по 2022 год всего на 8 млрд руб. (это 0,3% от конечной цены).

Агентство отмечает, что либерализация рынка помогла крупным потребителям сэкономить до 171 млрд руб. в год (7,6% в конечной цене), в основном за счет конкуренции. С 2011 по 2017 год накопленный рост рыночных цен на электроэнергию для промпредприятий (49%) отстал от инфляции (52%). Цены на газ выросли на 49%, а тарифный сектор первой ценовой зоны (европейская часть России и Урал) оптового энергорынка — лишь на 22%. Эта экономия, замечает Наталья Порохова, «полностью нивелировала негативные последствия роста цен в результате спецнадбавок за новые ТЭС» (доплаты по ДПМ), но не компенсировала рост платежей за новые АЭС, которые в пять-шесть раз выше.

На пик рынок выйдет в 2018–2020 годах, следует из исследования. В этот период энергетика покажет максимальный уровень рентабельности, денежного потока и дивидендов. Это объясняется окончанием инвестпроектов и максимумом выплат по ДПМ. По оценке АКРА, соотношение долг/EBITDA в секторе опустится до 1,6, а рентабельность по EBITDA вырастет до 24–26%. Денежный поток в секторе будет оставаться положительным (впервые вышел в плюс лишь в 2016 году) до начала 2020-х годов, что может стимулировать рост дивидендов.

Чтобы сохранить долгосрочную стоимость активов и не допустить их обесценения после конца ДПМ, активно инвестируют доходы от этого механизма в другие проекты, отмечает источник “Ъ” в отрасли. Он приводит в пример инвестиции «Энел Россия» и «Фортума» в ветростанции, «Т Плюс» (подконтрольна «Ренове» Виктора Вексельберга) — в солнечную генерацию, Сибирской генерирующей компании — в покупку СИБЭКО. «Тем, кто не успел реинвестировать средства от ДПМ, придется надеяться на госпрограмму модернизации или направлять средства на дивиденды»,— отмечает собеседник “Ъ”.

Инвестцикл, аналогичный ДПМ, может быть перезапущен после принятия программ модернизации ТЭС (обсуждается в правительстве, стоимость — до 3,5 трлн руб. до 2035 года) и цифровизации сетей (1,3 трлн руб. до 2030 года), считают в АКРА. Цикл совпадет с периодом снижения платежей по ДПМ (в секторе ТЭС они формируют три четверти EBITDA), «поэтому для новой инвестпрограммы сектор вновь начнет наращивать долг».

Впрочем, потребители, которые, по оценке АКРА, выиграли от энергореформы, скептичны. Заместитель главы «Сообщества потребителей энергии» (лобби крупной промышленности) Валерий Дзюбенко считает, что обзор АКРА отражает ряд объективных тенденций, «но для практического использования малопригоден». Он считает, что представленные прогнозы отраслевых показателей схожи с уже неактуальными данными генсхемы развития отрасли и среднесрочного социально-экономического прогноза и «явно не учитывают возникшие недавно новые экономические трудности». По оценке потребителей, ожидаемый среднегодовой рост цены на электроэнергию (CAGR) в 2018–2020 годах для ценовых зон оптового рынка без населения — 7,1%, что на 3,1 процентного пункта выше прогнозной инфляции, что повысит платежи потребителей в целом на 660 млрд руб. за эти три года.