Мобильные и доступные

Как низкие ставки по вкладам довели инвесторов до фондового рынка

На российском фондовом рынке происходит тихая революция: c помощью простых и понятных приложений банков инвестировать стали обычные граждане. Профессиональные платформы для трейдинга раньше отпугивали людей. Теперь же банки наперегонки с брокерами и управляющими компаниями упрощают процесс инвестирования, предлагая клиентам привлекательную доходность с удобным цифровым сервисом.

Президент, председатель правления Сбербанка Герман Греф выступает на годовом общем собрании акционеров Сбербанка.

Фото: РИА Новости

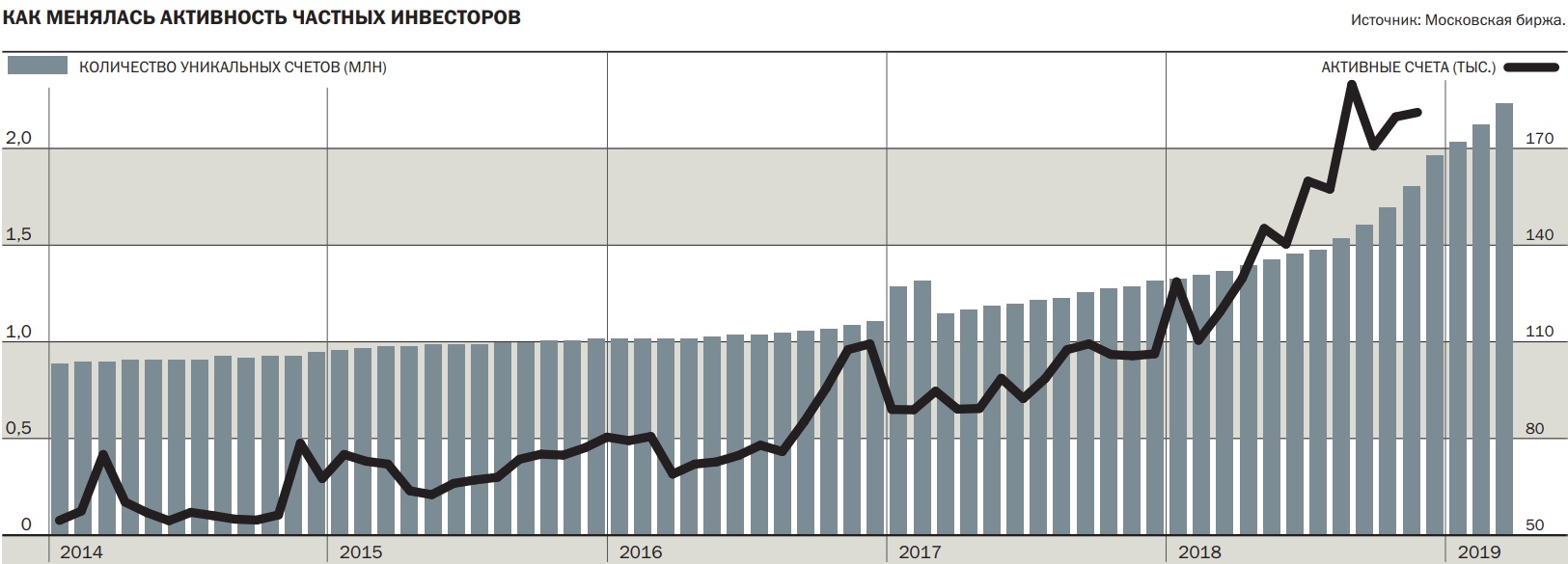

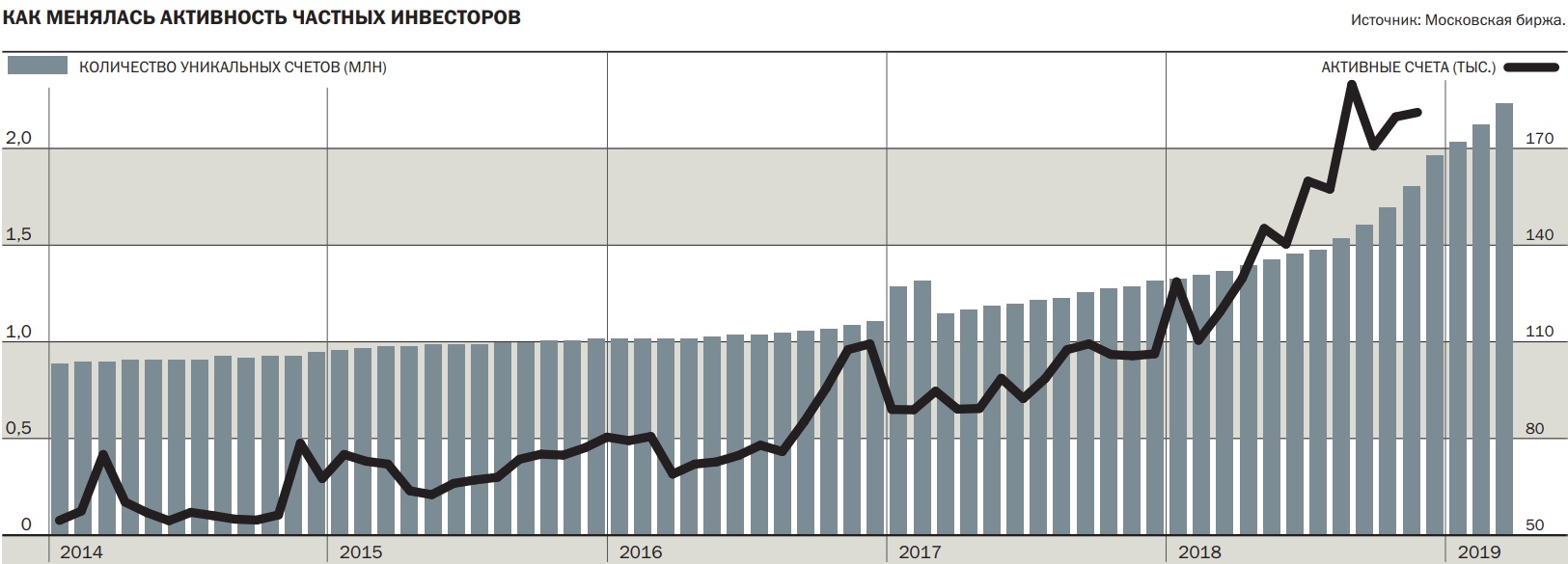

Рожденные девальвацией

История взлета и последующего падения ставок по вкладам сыграла, пожалуй, ключевую роль в появлении интереса к розничным инвестициям на российском финансовом рынке. Частные инвесторы, распробовавшие доходность в двухзначных цифрах, иную уже не желая, начали искать альтернативу депозитам. Большого интереса к услугам брокерских компаний в то время не проявляли. По данным Московской биржи, в 2015 году «физики» ежемесячно открывали около 6 тыс. брокерских счетов, доведя к концу года их общее число до 1 млн.

К тому времени у крупнейших банков и брокеров уже были свои онлайн-платформы: онлайн- и мобильные банки или же профессиональные торговые платформы соответственно. Первые позволяли гражданам совершать в интернете различные банковские операции, вторые же представляли собой упрощенный формат торговой платформы Quik, предназначенный для людей, которые разбираются в трейдинге на фондовом рынке. Однако вчерашние держатели депозитов не были готовы к самостоятельной торговле на бирже. Большинство из них искали инструменты, не требующие активного участия в управлении инвестициями. «Человек хочет вложить и забыть до момента получения дохода, лишь иногда заглядывая в свой портфель»,— рассказывает госпожа Кубезова.

Упрощение строптивых

Первыми, кто уловил изменение в поведении потребителей финансовых услуг, стали крупнейшие банки, страховые компании, управляющие и брокеры. В срочном порядке они начали разрабатывать и запускать новые онлайн-платформы для инвестирования. В мае 2017 года глава Сбербанка Герман Греф презентовал приложение «Сбербанк Инвестор», на глазах изумленного собрания акционеров купив в один клик бумагу своего банка. За последние два года свои приложения для инвестиций появились у ВТБ, Тинькофф-банка, «БКС Премьер» и др.

Поскольку новая аудитория требовала понятных, удобных и простых сервисов, банкам пришлось пойти по пути максимального упрощения. К слову, в свое время такой же путь пришлось пройти всем крупнейшим мировым производителям смартфонов. В результате интерфейсы всех приложений для инвестирования созданы максимально понятными любому пользователю, что позволяет новичку легко разобраться и начать совершать покупки на рынке ценных бумаг. Удобство заключается и в том, что в отличие от банковского счета брокерский можно открыть дистанционно, не выходя из дома. Такая возможность теоретически появилась еще в 2014 году, когда были приняты соответствующие поправки к законодательству, позволившие гражданам открывать брокерские счета через систему идентификации и аутентификации (ЕСИА), применяемую на портале госуслуг. Однако реализовать такую возможность в полной степени в мобильных приложениях банки пока не смогли: по-прежнему вначале надо было стать клиентом банка (например, завести там дебетовую карточку или зайти в офис для личной идентификации, чтобы открыть счет).

Первой, реализовавшей в своем мобильном приложении возможность покупки инвестиционных продуктов через ЕСИА для новых клиентов, стала в 2016 году платформа «Альфа-Капитал». Впоследствии эту опцию начали внедрять в свои мобильные приложения брокеры. В конце февраля этот функционал появился у пользователей платформы «БКС Премьер». По словам главного исполнительного директора «ВТБ Капитал Инвестиции» Владимира Потапова, в мае текущего года будет реализована возможность открытия счета новыми клиентами в приложении «ВТБ Мои Инвестиции».

Разумеется, простота и удобство платформ для инвестиций стали колоссальным преимуществом игроков, вовремя поймавших новый инвестиционный тренд, однако, очевидно, одного этого фактора было бы недостаточно, чтобы сдвинуть с насиженных мест владельцев депозитов. Важную роль в популяризации инвестиций сыграли запущенные в 2015 году индивидуальные инвестиционные счета, количество которых только по итогам 2018 года выросло более чем вдвое — до 600 тыс. В результате общее число брокерских счетов увеличилось по итогам минувшего года на 650 тыс. и впервые в истории приблизилось к уровню 2 млн штук. По данным Московской биржи, только в первом квартале текущего года было открыто 273 тыс. счетов.

Прозрачные возможности

Предложение профучастников нашло интерес среди частных инвесторов. Как рассказал Владимир Потапов, с момента запуска летом прошлого года платформы «ВТБ Мои Инвестиции» ею активно пользуются уже более 50 тыс. клиентов, которые совершили 1 млн сделок с оборотом свыше 700 млрд руб. Еще более впечатляющие цифры у Сбербанка. «На сегодняшний день приложение "Сбербанк Инвестор" установили на смартфоны более полумиллиона человек. Ежедневно приложением пользуются около 30 тыс. уникальных клиентов брокерского обслуживания»,— говорит вице-президент Сбербанка, руководитель департамента глобальных рынков Андрей Шеметов.

Возможности нынешних мобильных приложений выходят далеко за рамки только торговли ценными бумагами и валютой. «С помощью приложения можно совершать операции на фондовом, валютном, срочном рынках, видеть финансовый результат каждой операции и всего набора инструментов, отслеживать изменения котировок. Можно совершать сделки на биржевом и внебиржевом рынках. Пользователь может настроить под свои критерии отображение персональной новостной ленты»,— рассказывает Владимир Потапов. На практике многие банковские клиенты пользуются более скромным набором услуг. «Наибольшей популярностью пользуются понятные продукты с низким порогом входа — такие как ПИФ, облигации и ИИС»,— рассказывает директор по сегментам и некредитным продуктам Альфа-банка Алексей Ермаков.

Несмотря на широкие возможности в плане торговли на бирже, частные инвесторы выбирают наиболее понятные для себя инструменты (по крайней мере, как они это видят).

В частности, по словам Андрея Шеметова, если взглянуть на данные на неделе с 25 по 28 марта текущего года, лидером по объему сделок частных инвесторов были акции Сбербанка и операции с валютой: доллары США и евро. «Если брать топ-20 финансовых инструментов, то это были акции и валютные пары»,— замечает господин Шеметов.

Очевидно, инвесторы стремятся зарабатывать на самых ликвидных инструментах, однако очень многим из них требуется экспертная поддержка в том или ином формате. Почти во всех приложениях предусмотрена информационная поддержка в виде актуальных аналитических обзоров. К тому же приложение «Сбербанк Инвестор» позволяет инвестору протестировать его счет в деморежиме, а в «Тинькофф Инвестиции» есть услуга робоэдвайзера. В «ВТБ Мои Инвестиции» пользователям, которые не желают самостоятельно выбирать бумаги для инвестиций, аналитики подготовили рекомендуемые модельные портфели, что, по словам Владимира Потапова, раньше было доступно только институциональным инвесторам и клиентам сегмента private banking.

Для упрощения процесса инвестиций для новых клиентов некоторые участники рынка предлагают коробочные продукты, которые также доступны в мобильных приложениях. Как и депозит, такие продукты открываются на определенный срок и имеют защиту капитала. Это достигается за счет внедрения в коробку структурного продукта. По словам Айши Кубезовой, «коробки» сделаны специально для начинающих инвесторов — покупка отдельных стратегий и бумаг подразумевает более высокие риски. «Люди приходят на рынок с завышенными ожиданиями. И когда начинают самостоятельно торговать, нередко быстро разочаровываются и уходят с рынка»,— отмечает госпожа Кубезова. Ключевым недостатком большинства коробочных предложений является отсутствие гарантированной доходности.

Впрочем, новичок может потерять не только на том, что вовремя не отреагировал на изменение рыночной конъюнктуры или выбрал идею дивидендных бумаг, а компания передумала выплачивать их акционерам, но и на комиссиях, которые получают за свои услуги банки, брокеры, управляющие, депозитарий и сама биржа. Как правило, комиссии брокера зависят от оборота сделок, которые совершает клиент в течение месяца. Поэтому инвесторам в любом случае придется ознакомиться с условиями обслуживания, которые предлагает им компания, прежде чем подписывать договор, регистрировать счет и начинать торговать. Другое дело, что благодаря выходу на этот рынок крупных банков и инвесткомпаний конкуренция за клиентов здесь заметно выросла, поэтому многие компании начали в борьбе снижать комиссионные вознаграждения.

«Как управлять своим капиталом с помощью приложений»

Открыть счет в управляющей компании теперь можно в несколько кликов. Больше не нужны походы в офис, встречи с курьером, ожидания доставки подписанных документов. Благодаря появлению мобильных приложений (а перед этим — принятию необходимых поправок к законодательству) каждый может стать клиентом выбранной управляющей компании из любой точки мира. Везде, где имеется доступ в интернет, вы можете открыть счет, пополнить его и начать формировать капитал на будущее. В чем особенность формирования накоплений с использованием гаджетов?

Фото: Предоставлено пресс-службой «Альфа-Капитал»

Первым делом необходимо решить, во что именно вкладывать свои средства. Мы постарались облегчить эту задачу и интегрировали в приложение специальный модуль. Он помогает подобрать оптимальный паевой фонд, исходя из ответов клиента на вопросы о целях и ожиданиях от управления сбережениями. Например, если в приоритете их надежная защита, то система порекомендует ПИФ с консервативным подходом. Если клиент готов нести определенные риски ради потенциально высокой доходности, это будет фонд с более агрессивной стратегией.

У нас фактически нет ограничений по порогу входа в ПИФы через мобильное приложение — минимальная цена покупки 100 руб. У конкурентов лимиты обычно выше. Отмечу также, что, хотя продать паи вы можете так же легко, как и купить, существенные налоговые льготы можно будет получить только тогда, когда срок владения превысит три года.

После того как клиент выбрал продукт с определенными параметрами, всю дальнейшую работу выполняет команда портфельных управляющих и аналитиков. Средства вкладываются в бумаги, список которых может насчитывать десятки позиций и регулярно корректироваться. От клиента при этом не требуется активных действий. Наше приложение, в отличие от брокерских,— это не банальный доступ к бирже с необходимостью самому совершать сделки, а, по сути, долгосрочная «умная копилка» для сохранения и приумножения капитала.

Конечно, не стоит совсем забывать о своих вложениях до того момента, когда они вам потребуются. Через приложение можно не только следить за состоянием своего портфеля, но и анализировать его динамику, распределение по отраслям, странам, отдельным бумагам, проверять историю операций. Имеет смысл контролировать состояние счета, например, раз в неделю или даже в месяц, если капитал формируется с расчетом на длинный горизонт, исчисляемый годами.

Еще одна операция, которую желательно проводить регулярно,— дополнительные покупки. С одной стороны, это способ необременительно отложить на будущее крупную сумму, с другой — дополнительная защита от неудачных моментов входа на рынок, что достигается усреднением цен сделок. Необязательно докупать продукты вручную: управляющие компании встраивают в свои приложения сервис автоплатежей. Можно, например, запрограммировать его таким образом, чтобы определенная сумма направлялась в ПИФы в дни зарплаты.

Другой подход к автоматическим инвестициям лег в основу нашего приложения «Горизонт», которое позволяет откладывать деньги с каждой повседневной покупки. Сумма из чека округляется, и «сдача» направляется на инвестиционный счет. Пополнения счета совершаются регулярно, при этом клиенту не приходится даже менять свои финансовые привычки.

Но вернемся к базовым функциям приложений УК. Следующая из них — возможность обменивать паи ПИФов. Со временем ситуация на рынке меняется, поэтому у клиента может возникнуть необходимость перевести капитал из одного фонда в другой. Если соседний ПИФ демонстрирует лучшие результаты и складывается подходящий момент для входа в него, то можно провести обмен паев. В нашем приложении есть витрина предложений для покупки и обмена ПИФов, которая помогает сориентироваться и сделать выбор.

Помимо паевых фондов в витрине приложения присутствует и такой продукт, как индивидуальный инвестиционный счет (ИИС). Его тоже можно открыть дистанционно. Напомню, что ИИС обеспечивает льготу по НДФЛ — вам вернут 52 тыс. руб. с суммы ежегодного взноса в 400 тыс. руб. при условии, что счет будет открыт не менее трех лет.

Кроме того, через мобильное приложение можно оперативно связаться с контакт-центром и задать появившиеся вопросы. Если клиенту удобнее, есть возможность общаться с компанией в чате. Возник вопрос — пишешь оператору, и тот помогает его решить.

Развитие сервисов для формирования долгосрочных накоплений не стоит на месте. В ближайшее время появятся новые модификации приложений, в которых будут более интересный интерфейс, новые продукты (в частности, биржевые ПИФы), расширенная аналитика, функции робоэдвайзинга и риск-профилирования.