Пятый месяц подряд рынок коллективных инвестиций отмечает приток средств со стороны частных инвесторов. За это время они вложили в розничные фонды 42 млрд руб. Тем самым они заместили большую часть оттока международных инвесторов, которые в этом году массово выводят деньги из российских фондов акций. Это положительно сказывается на российском рынке акций, который демонстрирует один из лучших результатов среди других мировых площадок.

Фото: Анатолий Жданов, Коммерсантъ / купить фото

Фото: Анатолий Жданов, Коммерсантъ / купить фото

Управляющие компании в сентябре нарастили привлечения в открытые паевые фонды. По данным Investfunds, чистый приток средств составил 11,38 млрд руб., превысив на 2 млрд руб. результат августа, но отстав на 2 млрд руб. от годового максимума, установленного в июле. Минувший месяц стал пятым подряд, когда фонды фиксировали чистый приток средств пайщиков, за это время в них поступило почти 42 млрд руб. С начала года результат менее значительный — 37 млрд руб.

Растущая популярность инвестиционных продуктов связана в первую очередь с фондами рисковых стратегий — акций и смешанных инвестиций. Совокупные вложения в них за месяц составили 8 млрд руб., а с начала года в них поступило почти 38 млрд руб. Одновременно в последние месяцы растет интерес инвесторов и к облигационным фондам. В сентябре в них поступило 2,9 млрд руб., но с начала года результат все еще отрицательный — отток 0,6 млрд руб. Инвесторы явно воодушевлены благоприятной конъюнктурой на российском рынке.

С начала года индекс Московской биржи вырос на 16,5%, продемонстрировав одну из лучших динамик среди индексов развитых и развивающихся стран.

По словам управляющего директора «Сбербанк Управление активами» Василия Илларионова, часть инвесторов все так же руководствуются исторической доходностью при выборе объекта вложений, а фонды акций показывают высокие результаты. В первую очередь это касается фондов, ориентированных на компании нефтегазового и металлургического секторов, на которые приходится львиная доля привлечений.

Добавляет привлекательности фондовым инвестициям денежно-кредитная политика, проводимая ведущими центральными банками. В последние месяцы ФРС США дважды снизила ставку в сумме на 0,5 процентного пункта, до 1,75–2%. В сентябре Европейский ЦБ объявил о понижении ставки по депозитам с минус 0,4% до минус 0,5%, а также о начале с 1 октября выкупа активов в объеме €20 млрд ежемесячно. Российский финансовый регулятор с июня осуществил три понижения ставки — в итоге до 7%. «В условиях снижения ставок центральными банками и последующим снижением ставок по депозитам открытые ПИФы становятся более привлекательными, поскольку предлагают более высокую доходность»,— отмечает директор департамента управления активами «Альфа-Капитала» Виктор Барк.

Российские инвесторы демонстрируют завидную агрессивность по сравнению с нерезидентами.

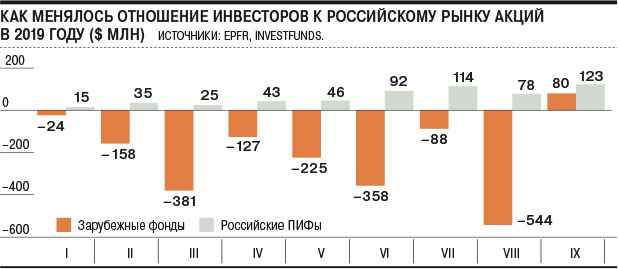

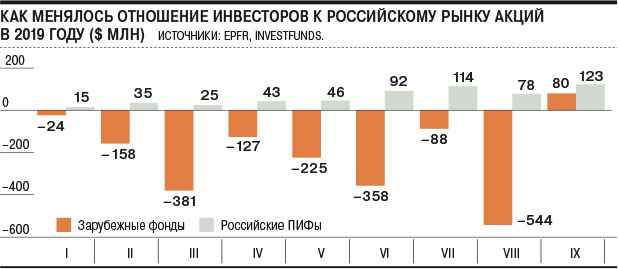

В этом году международные инвесторы преимущественно сокращали вложения в акции российских компаний. Согласно данным Emerging Portfolio Fund Research, c начала года эти фонды лишились $1,8 млрд, что на 70% выше оттока за весь 2018 год. Лишь в сентябре наметился незначительный приток средств в российские фонды, но повлиять на общую картину он не смог (см. “Ъ” от 30 сентября). «Настроения зарубежных инвесторов зачастую определяют геополитика и сиюминутные настроения. В этом отношении локальный инвестор может обеспечить более длинным фондированием рынок»,— отмечает Василий Илларионов.

Однако текущего объема привлечений со стороны розничных инвесторов пока недостаточно, чтобы полностью нивелировать эффект от поведения международных инвесторов. «Чтобы этот фактор действительно стал значимым, объем средств должен быть существенно больше. Это подтверждает, к примеру, прошлогодний уход нерезидентов из ОФЗ»,— отмечает начальник управления продаж и маркетинга «Райффайзен Капитала» Константин Кирпичев. К тому же большое значение для рынка имеет привлечение долгосрочного финансирования, которое менее подвержено различным экзогенным факторам, таким как колебания ставок на других рынках, торговые войны, геополитика и т. д. Пока большая часть приходящих на рынок инвесторов — вчерашние вкладчики, которые болезненно реагируют на периоды снижения доходности. «Мы могли наблюдать за этим в прошлому году, когда случился спад на рынке облигаций и инвесторы начали выводить деньги из фондов. Однако некоторые инвесторы решили переждать, и поступили правильно. Необходимо наращивать долю таких инвесторов, которые готовы к долгосрочным вложениям и устойчивы к временным перепадам на рынке»,— считает господин Илларионов.