Терапия системы развития

Статистика подтверждает восстановление способностей экономики России воспроизводить инновации

Оценки итогов пятилетней государственной кампании по инновационному развитию экономики России сейчас прямо противоположны: голоса тех, кто указывает на практически всеобщее увлечение по крайней мере инновационной риторикой и программами, звучат примерно так же убежденно, как и голоса тех, кто указывает, что в этой сфере не происходит ничего значимого. Правы и те и другие, и статистика не поможет их рассудить: с 2014 года подготовка к развитию инновационных отраслей шла очень активно и заметна даже на макроэкономическом уровне, оценить ее качество возможно будет только через несколько лет, но пока нет данных о том, что она была напрасной.

Фото: Александр Миридонов, Коммерсантъ / купить фото

Фото: Александр Миридонов, Коммерсантъ / купить фото

Однако оценки итогов этого процесса в России поляризированы. Мнение первое: за последние годы в России построена вполне работоспособная экосистема инновационного развития, имеющая свои недостатки, но это механизм с явно ненулевым коэффициентом полезного действия и стоящий тех денег, которые в него инвестированы. Россия увеличивает объемы несырьевого технологического экспорта, российские компании, увеличивавшие ранее расходы на R&D, как минимум конкурентоспособны внутри страны, а в основных инновационных секторах потребители своими глазами видят: страна быстрее, чем Восточная Европа, цифровизирует экономику, Москва — один из главных европейских рынков для IT, если происходят движения этого направления в экономике (например, в высокотехнологичной медицине) — они происходят очень быстро. Мнение второе: у инновационного рывка нет никаких результатов, весь колосс «инновационной инфраструктуры» от «Роснано» Анатолия Чубайса до Агентства стратегических инициатив — бюрократические химеры, госкомпании, доминирующие в экономике, на деле отстают в развитии от конкурентов во всем мире, а за инновационные расходы выдаются обычные траты на рядовую деятельность.

Совместить эти мнения, как правило, невозможно, между ними не существует «переходных» оценок. Между тем, исходя из имеющейся статистики, более или менее правы обе стороны, и это нормально, поскольку несколько затянувшийся (не только в силу проблем с управлением, но и из-за макроэкономических и внешнеторговых проблем России в 2014–2017 годах) процесс создания инновационной инфраструктуры примерно так и должен выглядеть. Более всего статистика, связанная с инновациями в РФ, похожа на результаты клинических анализов тяжелобольного человека, добравшегося до клиники и получающего терапию: разумеется, клинические анализы выглядят весьма угрожающе, человек заведомо не выглядит здоровым, часть показателей ухудшается, часть — улучшается. И никто, конечно, не может гарантировать абсолютную эффективность терапии.

Вот, например, как выглядит исследованный Институтом статистических исследований и экономики знаний ВШЭ 2018 год с точки зрения состояния инновационной сферы в цифрах. «Затраты на разработку и внедрение технологических инноваций в промышленном производстве в 2018 году составили 886,8 млрд руб., снизившись по сравнению с уровнем предыдущего года на 5,2% в постоянных ценах. Динамика показателя за последние пять лет имеет разнонаправленный характер: в 2015 году объемы финансирования сократились на 10%, в 2016–2017 годах наблюдался незначительный рост, в 2018 году снижение возобновилось»,— пишут в ведущем профильном исследовательском центре ВШЭ.

Где ситуация лучше: в среднетехнологичных секторах (что очень позитивно), в фармацевтике, в целлюлозно-бумажной промышленности. Где ситуация хуже: в производстве нефтепродуктов, в текстильной отрасли, в агрообработке (все три показателя очень плохи), добыче, металлообработке, производстве компьютеров. Впрочем, здесь все дело в деталях. Например, в самой инновационно продвинутой сфере, IT, общая сумма затрат на инновации в 2018 году немного сократилась (–0,7%) — там сейчас инвестпауза, явно связанная с будущим развитием технологий 5G и IoT, да и во многом предыдущий период крупных инвестиций был длительным. Зато в производстве машин и оборудования, автотранспортных средств, нефтепродуктов, пластиков, полиграфии, добыче показатели улучшаются — и именно там необходим инновационный рост.

Фото: Юрий Мартьянов, Коммерсантъ

Фото: Юрий Мартьянов, Коммерсантъ

При этом особенности статистики играют в сторону как оптимистов, так и пессимистов: часть затрат на R&D в России, безусловно, фиктивна и имитационна, тогда как другая часть тех же затрат вообще не фиксируется как затраты на R&D. Наиболее интересный тренд 2018 года — в сельском хозяйстве объем инновационной продукции вырос на 7,8%. Это то, что неспециалистам увидеть сложно: новые ультрасовременные тепличные комплексы, новые удобрения, новые технологии в животноводстве, новые линии переработки в своем «плохо видимом» формате в какой-то мере ввели летом 2019 года в заблуждение аналитиков Банка России, которые ожидали более высокого уровня агроинфляции, нежели был продемонстрирован на деле. Можно также констатировать, что есть сектора, где в 2018–2019 годах рост выпуска инновационной конечной продукции заметен: это производство автомобилей, металлообработка, пластики.

На широком горизонте с 2014 года правы скептики: объемы инновационной продукции во всей экономике РФ сократились за пять лет с 8,2% от общей отгрузки до 6% в 2018 году. На узком горизонте, в масштабе инновационных отраслей, правы оптимисты: созданная (с большими несовершенствами, отчасти имитационная, с проблемами в научном секторе, но действующая) инфраструктура инноваций демонстрирует позитивные процессы в отдельных секторах, как раз в тех, что связываются с будущей специализацией экономики РФ. Таких изменений много, они почти непригодны для пропаганды и агитации. Наконец, они действительно пока не могут считаться полноценной основой для инновационного роста всей экономики. Сектора, где их нет, будут медленно стагнировать или падать. Сектора, где они есть, будут вполне устойчиво расти. Сумма, если не произойдет ничего нового, пока остается отрицательной, видимо, через несколько лет будет нулевой, предположительно на горизонте 2022–2025 годов станет слабоположительной.

Сравнения с другими странами (в которых Россия, кстати, довольно неплохо выглядит, если не сравнивать ее с КНР, Германией и Южной Кореей, а сравнивать, например, с Италией или Нидерландами) мало чему помогут. В ответе на вопрос «Может ли экономика развиваться по инновационному сценарию» важны лишь внутриэкономические цифры: если у России не получается лучше, чем не получается у Бразилии, это довольно глупое утешение. Пока ответ скорее обнадеживающий: «довольно плохо», но явно есть то, из чего может расти будущее «нормально». А это уже нормальный клинический показатель.

Цифры вокруг цифры

Сколько страны вкладывают в развитие передовых технологий

С 21 по 23 октября в инновационном центре «Сколково» пройдет международный форум «Открытые инновации», центральной темой которого станет повсеместное внедрение цифровых технологий. Россия к этому форуму подходит с важным достижением — на науку теперь выделяется более 1 трлн руб.

Участники форума в «Сколково» обсудят внедрение цифровых технологий во все сферы жизни человека и то, как они влияют на нашу жизнь. Первый день форума сосредоточен на человеке, а среди тем фигурируют «цифровое искусство», «цифровое образование», «цифровое здравоохранение» и даже «психология цифровой эры». Второй день будет посвящен обсуждению экономических эффектов от внедрения цифровых технологий, а третий — собственно самим передовым технологиям. Это и «умные города», и искусственный интеллект, и квантовые вычисления.

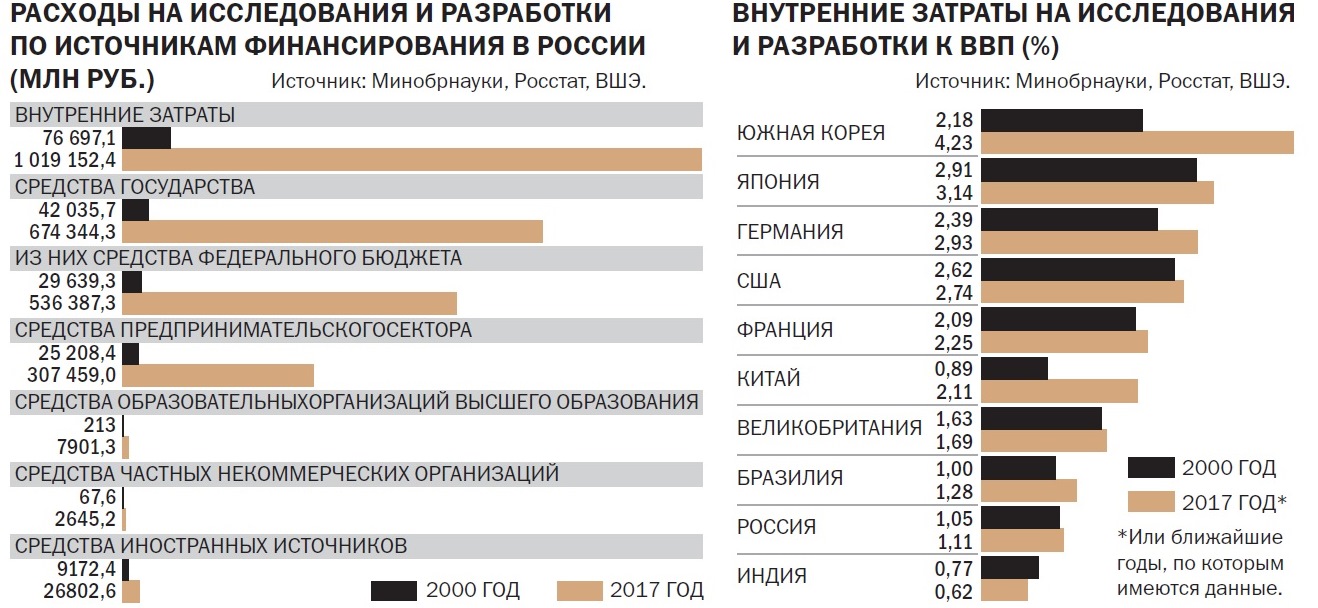

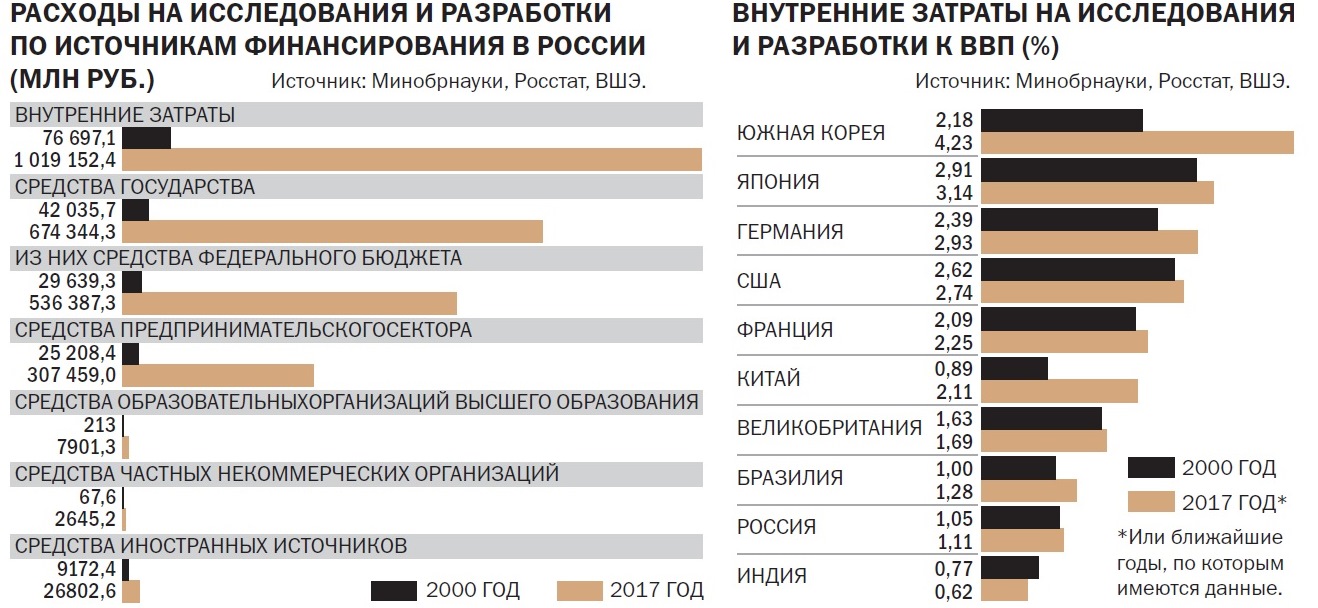

В обсуждении примут участие представители России и других стран. К слову, сама Россия вкладывает в развитие инновационных технологий уже даже не миллиарды, а больше триллиона рублей. Именно столько наша страна потратила на передовые исследования и разработки в 2017 году, согласно статистическому сборнику «Индикаторы инновационной деятельности». При этом почти 70% от этой суммы — госсредства, выделяемые по большей части из федерального бюджета. В целом Россия вкладывает в исследования и разработки около 1% от ВВП. Так было и в 2000 году, когда на развитие науки было потрачено 76,7 млрд руб., и в 2017 году, когда на эти нужды было выделено 1,02 трлн руб. И по доле научных расходов от ВВП страны Россия занимает лишь девятое место в мире.

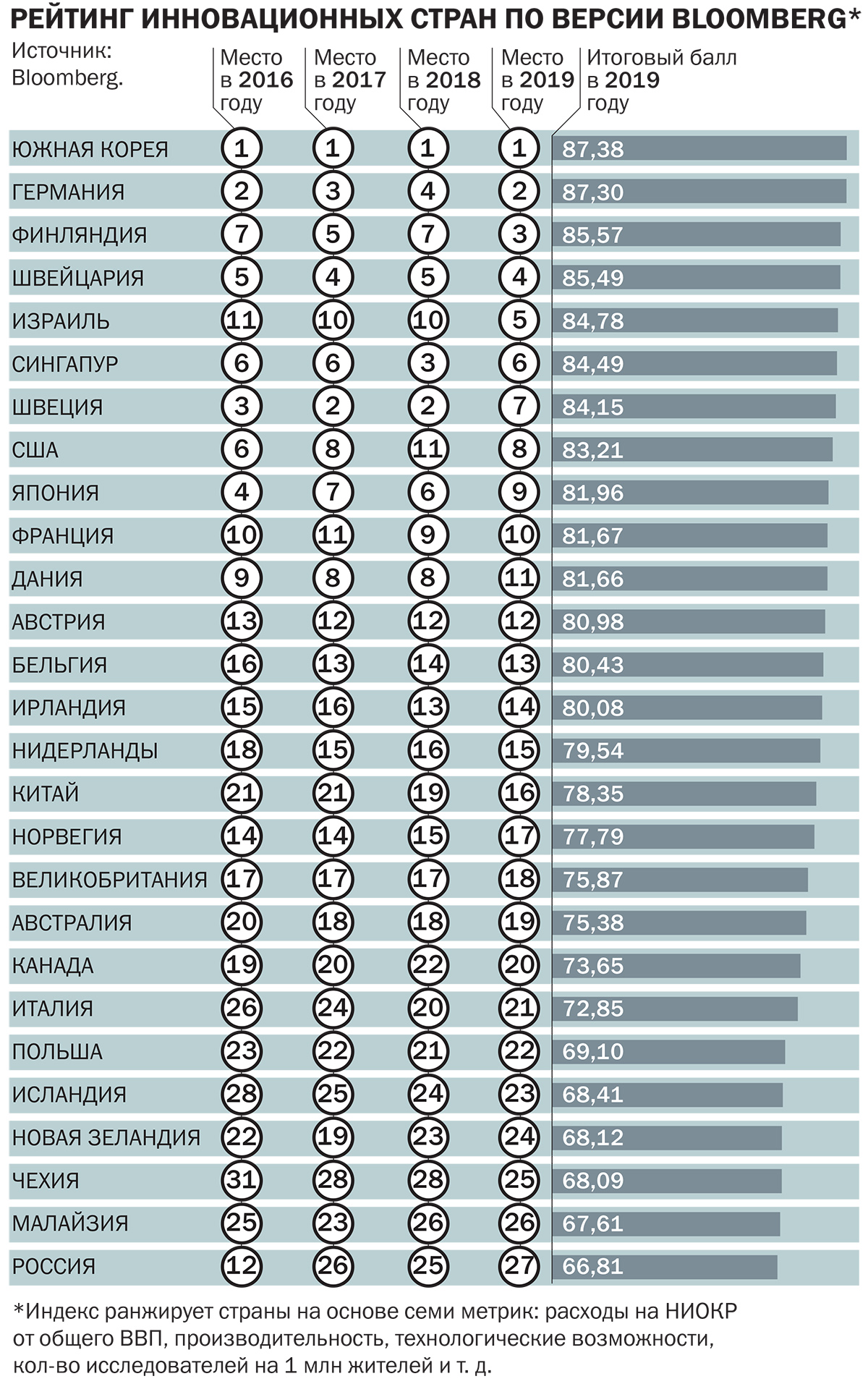

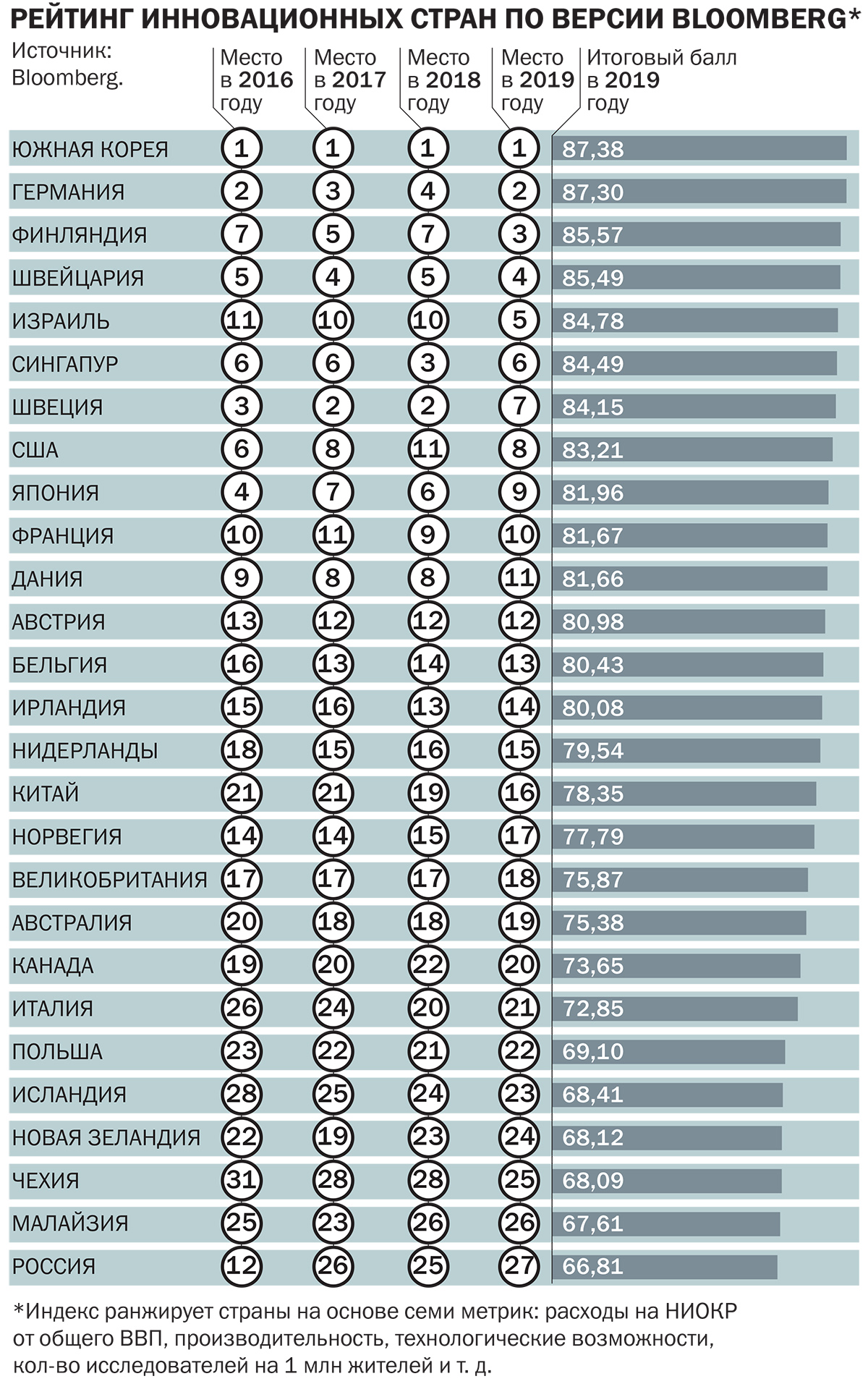

Bloomberg оценивает инновационность России куда скромнее. Для составления собственного рейтинга специалисты американского агентства учитывали сразу семь показателей, среди которых, например, расходы на НИОКР от общего объема ВВП, производительность, технологические возможности, количество исследователей на 1 млн жителей. В итоге Россия набрала в 2019 году 66,81 балла, что позволило ей занять лишь 27-е место рейтинга. Но еще три года назад Россия занимала 12-ю строчку этого рейтинга. Впереди же планеты всей в технологическом плане вот уже многие годы находится Южная Корея. И если в 2000 году южнокорейские власти отряжали на НИОКР чуть более 2% от ВВП, то в 2017 году на эти нужды было выделено уже более 4,5% бюджета страны, или около $70 млрд. В абсолютных величинах эта сумма не так велика. Для сравнения: лидеры по затратам на научно-исследовательские разработки — США и Китай — выделяли в 2017 году $511 млрд и $451 млрд соответственно. Но в процентном отношении к ВВП рядом с Южной Кореей никого даже близко нет. Находящаяся по этому показателю на втором месте Япония, например, выделила в 2017 году 3,14%. Потому Южная Корея и возглавляет рейтинг Bloomberg уже несколько лет, а Германия, имея куда более крупную экономику, только сейчас смогла приблизиться вплотную к лидеру индекса.

Разумеется, финансируются научные исследования в области передовых технологий не только из государственного бюджета. Почти треть затрат на НИОКР в России приходится на предпринимательский сектор. В 2017 году бизнес вложил в научные исследования и разработки 307,5 млрд руб., а еще около 27 млрд руб. пришлись на иностранных инвесторов.

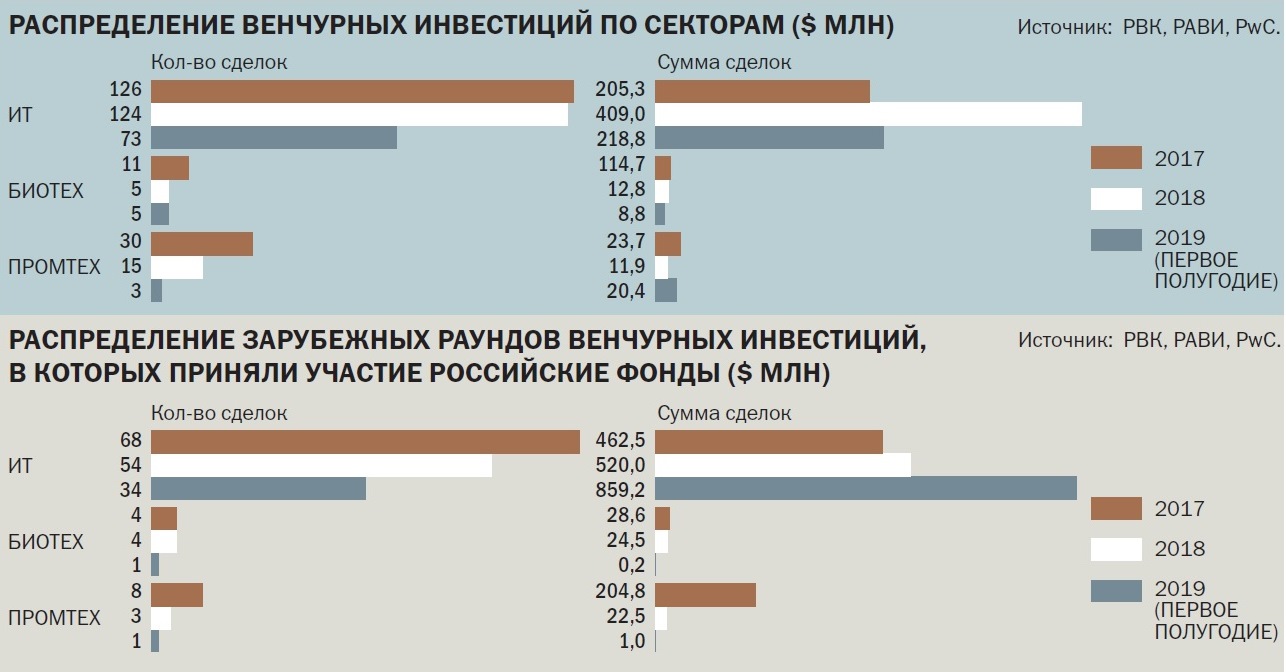

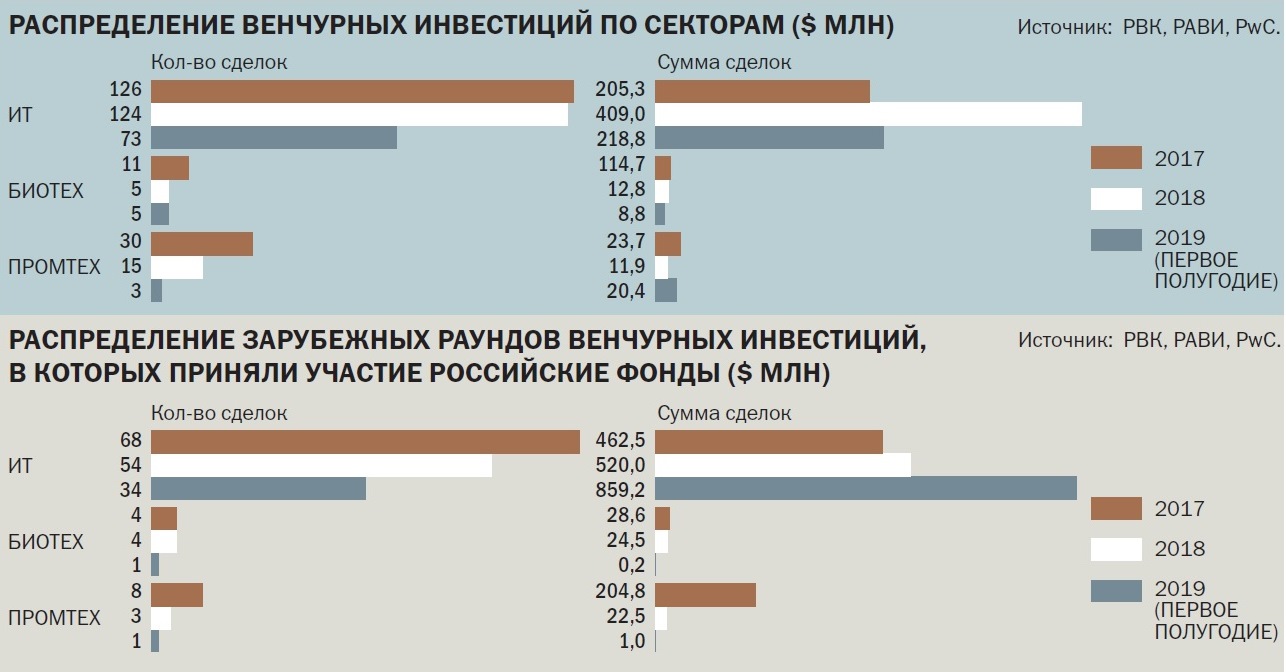

В нашей стране активно развивается венчурный рынок. Так, согласно данным совместного доклада РВК и PwC, в 2016 году его объем составлял $165,2 млн, а в 2018 году он составил уже $433,7 млн. По итогам первых шести месяцев этого года он вырос на 161% в годовом эквиваленте и достиг $248,1 млн. «Ключевым фактором роста предложения капитала становятся корпоративные игроки, которые активно осваивают венчурный инструментарий, участвуют в создании экосистемы, инвестируют в стартапы различных стадий и формируют портфель инновационных проектов. По итогам 2018 года в число активных инвесторов попало 27 корпораций, которые в общей сложности заключили около 80 сделок. Это втрое превышает показатель 2017 года. Интерес к венчурным проектам проявляют как частные компании — Mail.ru, "МегаФон", МТС, так и корпорации с госучастием — Сбербанк, "Ростелеком", "Росатом", РЖД, ОАК»,— пояснил «Деньгам» заместитель генерального директора — инвестиционный директор РВК Алексей Басов.

Лидером по количеству венчурных сделок и сумме привлеченных средств вот уже многие годы остается сектор информационных технологий. В 2018 году на него пришлось 94% от общей суммы всех сделок на рынке. Доля секторов биотехнологий и промышленных технологий составила 3,3% и 2,7% соответственно. Всего в прошлом году было заключено 124 сделки. Практически столько же их было в 2017 году, однако суммы привлекаемых стартапами средств от венчурных инвесторов выросли — их объем достиг $409 млн. «Причиной такого роста стали четыре крупные сделки в секторе ИТ, включая привлечение $80 млн инвестиций российско-швейцарским стартапом WayRay, занимающимся разработкой и производством дисплеев дополненной реальности для автомобилей,— отмечает господин Басов.— Эта тенденция сохранилась и в первом полугодии 2019 года. В первые шесть месяцев этого года сектор IT также оставался самым большим по объему венчурных инвестиций за счет крупной сделки. Она привела к тому, что венчурный рынок показал в первом полугодии 2019 года почти трехкратный рост до $250 млн. Выросло и количество сделок — если динамика сохранится, в этом году их будет вдвое больше, чем в 2018 году».