Инвесторы избегают осложнений

Приток средств в российские фонды может остановиться из-за вируса

С начала года иностранные инвесторы вложили в российские фонды свыше $1 млрд. При этом две трети средств пошло на рынок акций. Интерес к российскому рынку проявляют глобальные фонды. Впрочем, распространение коронавируса может сделать инвесторов более осторожными: на новостях о расширении инфекции уже снизились китайские индексы, а также акции американских компаний, зависящих от китайского рынка.

Фото: Юрий Мартьянов, Коммерсантъ / купить фото

Фото: Юрий Мартьянов, Коммерсантъ / купить фото

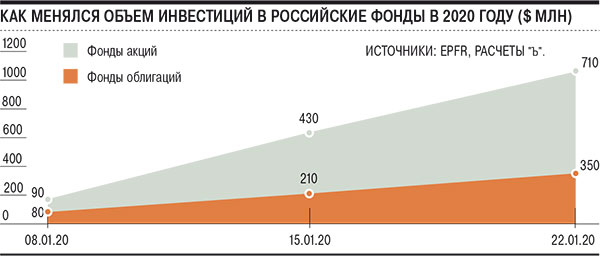

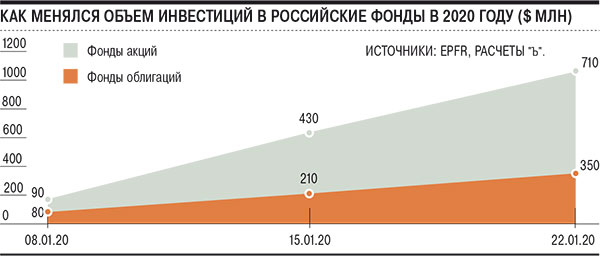

Международные инвесторы продолжают активно наращивать вложения в рублевые активы. По оценке “Ъ”, основанной на отчете Bank of America и BCS Global Markets (учитывают данные Emerging Portfolio Fund Research; EPFR), суммарный объем иностранных инвестиций в российские фонды за неделю, закончившуюся 22 января, составил $420 млн. Это немногим ниже результата предшествующей недели ($470 млн). Однако с начала года суммарные вложения зарубежных инвесторов уже превысили $1 млрд. Причем $140 млн пришли в фонды облигаций — максимальный результат с конца прошлого года.

Нерезиденты сохраняют интерес в первую очередь к российским гособлигациям. Это позволяет Минфину активно размещать ОФЗ — за два аукционных дня он привлек почти 145 млрд руб. Кроме того, с начала года четыре российских эмитента разместили в разных валютах евробонды на общую сумму свыше $1,6 млрд.

При общем снижении недельного объема средств, пришедшего в фонды акций, в минувшую неделю происходило перераспределение потоков. Так, объем средств, поступивших на рынок акций через глобальные фонды, достиг за отчетный период $178 млн — рекордный результат с конца февраля 2018 года. Через страновые фонды на российский рынок поступило лишь $102 млн. Это позволило индексу Московской биржи в начале недели обновлять исторические максимумы, преодолев уровень 3200 пунктов. Однако коррекция в конце недели отодвинула индекс на 2% ниже. Интерес к российскому рынку был не самым низким среди стран БРИК. Так, согласно данным EPFR, в китайские фонды инвесторы за неделю вложили около $1,1 млрд, в бразильские — $274 млн. Вместе с тем из индийских фондов продолжается отток, они потеряли $143 млн.

Как отмечает управляющий инвестиционными портфелями Friedrich Wilhelm Raiffeisen Владимир Веденеев, глобальный рост аппетита к риску, проявившийся осенью прошлого года и сохраняющийся по сей день, крайне благоприятно отражается на динамике рынков развивающихся стран. «Заключение торгового соглашения между США и Китаем, а также сохраняющаяся крайне мягкая денежная политика мировых финансовых регуляторов выступают дополнительными факторами поддержки "рискового ралли"»,— отмечает аналитик «Газпромбанк — Управление активами» Илья Купреев. С учетом сильной динамики американского рынка акций за последние месяцы и ограниченного потенциала его роста рынки акций развивающихся стран и особенно России в настоящий момент выглядят относительно более привлекательно.

Ма Сяовэй, глава Государственного комитета по делам здравоохранения Китая, 26 января 2020 года

Специалисты считают, что вспышка заболевания вступила в сравнительно серьезную и сложную стадию

Помимо этого, интерес к акциям обусловлен выдающейся динамикой фондового рынка за прошлый год. По словам начальника управления торговых операций на российском фондовом рынке ИК «Фридом Финанс» Георгия Ващенко, индекс полной доходности «брутто» с расчетами в долларах за год вырос почти на 50%. И несмотря на то что доходность в прошлом не предопределяет будущий результат, для инвесторов это один из важнейших побудительных мотивов, поскольку все ориентируются на продолжение тренда, отмечает господин Ващенко. По мнению старшего аналитика «БКС Премьер» Сергея Суверова, рост вложений в акции РФ также базируется на возможности ускорения экономического роста в стране новым кабинетом министров через более эффективное исполнение национальных проектов.

В отношении ближайшего будущего участники рынка выражают сдержанный оптимизм. Как отмечает Георгий Ващенко, снижение ключевой ставки ЦБ в первом квартале остается под вопросом. Таким образом, у консервативных инвесторов, инвестирующих преимущественно в страновые и индексные фонды, есть доводы не сворачивать вложения. А поскольку динамика рынков и валют в странах EM пока хуже, то фонды, ориентированные на Россию, будут привлекать средства еще и за счет оттока из других стран (Турции, Индии и др.), считает он.

Впрочем, Сергей Суверов указывает, что оптимизм в отношении развивающихся стран не выглядит устойчивым в свете опасений по поводу распространения коронавируса и возможных последствий для Китая, второй по величине крупнейшей экономики мира. Так, китайский рынок в минувший четверг закрылся на снижении перед уходом на длительные новогодние каникулы. Кроме того, на американском рынке явно пострадали эмитенты, относящиеся к отраслям, связанным с туризмом, предметами роскоши, транспортом (см. “Ъ” от 26 января), зависящие от китайского спроса. К тому же китайская экономика может недобрать 1–1,2 процентного пункта роста в этом году. А снижение котировок нефти (до $60,7 за баррель за фьючерсный контракт Brent) оказывает давление на акции нефтегазовых компаний, занимающих до половины российского рынка. Так что, как резюмирует Сергей Суверов, многое будет зависеть от дальнейшего развития ситуации.