Удаленный формат спроса

Из-за турбулентности на финансовых рынках, снижения стоимости энергоносителей и пандемии банки экстренно пересматривают кредитные планы и проводят реконструкцию и тотальную дезинфекцию офисов. Ясности нет. Но стремление к поиску выхода, профессионализм и хладнокровие есть.

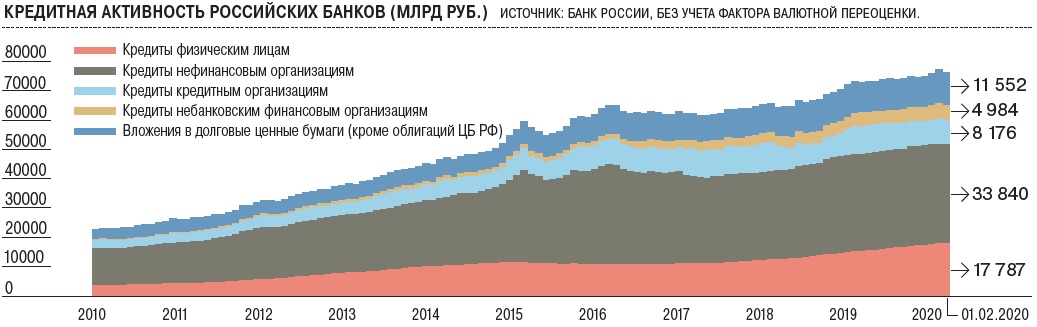

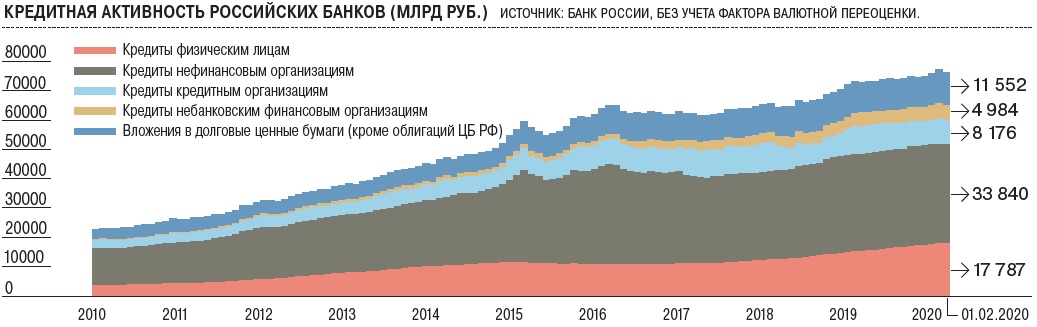

Изначально этот материал планировался как обзор структуры кредитных портфелей российских банков в настоящем и в планах на 2020 год. У всех опрошенных планы были весьма оптимистичные: банки в среднем оценивали рост выдачи кредитов на 15%, а отдельные ориентировались на рекордные 30%. Аналитические отчеты также говорили о том, что 2020 год будет удачным. Объем выданных в первом квартале 2020 года ипотечных кредитов в сопоставлении с первым кварталом 2019 года прогнозировался с ростом на 10–15%. И в 2020 году предполагалось снижение ставок по кредитам до уровня 8,5–8,7%.

Однако за несколько дней до сдачи номера несколько крупнейших банков отозвали свои комментарии к материалу, сославшись на то, что вынуждены экстренно пересматривать стратегию и плановые показатели. Что будет с ключевой ставкой — тоже не до конца понятно, поскольку ситуация на рынках слишком турбулентна. Если в начале года все готовились к ее планомерному снижению, закладывая эти ожидания в ставки по кредитам и депозитам, то сейчас участники рынка говорят о том, что ставка может быть, наоборот, повышена на 0,25–0,50 п. п., до 6,25 — 6,50 п. п. Если же цены на нефть опустятся до критически низких отметок, то нельзя исключить и резкого повышения ставки — на 1–1,5 п. п.

И тем не менее есть банки, которые сохраняют хладнокровие. «Мы поддерживаем мнение о темпах развития ипотечного кредитования в РФ на уровне 10–15%,— комментирует начальник управления ипотечного кредитования МКБ Игорь Селезнев.— При этом планы МКБ даже более амбициозные — ипотека для нас локомотивный продукт. Уже сегодня мы предлагаем одни из лучших условий кредитования, а высокий уровень сервиса позволяет работать в любых клиентских сегментах рынка, получая все большую долю». Что касается структуры портфеля, то на протяжении уже пары лет сохраняется преимущество ипотеки на первичном рынке — 60%. Остальные 40% приходятся на вторичный рынок, отмечает собеседник. На наш взгляд, сегментная тенденция сохранится на этом уровне с незначительным увеличением доли первичного рынка.

Не поддаются панике и в Совкомбанке. «Российская экономика за последние годы адаптировалась к резкому изменению внешних условий. В банке мы рассматриваем текущую ситуацию в том числе и как возможность заработать,— говорит совладелец и первый зампред правления Совкомбанка Сергей Хотимский.— У нас хороший опыт по итогам 2008 и 2014 годов». Более того, Россия сейчас готова во много раз лучше к волатильности на мировых рынках, чем в те периоды. В целом мы ожидаем умеренный спрос как по всем видам кредитования, так и на предложения по депозитным продуктам».

Эксперты McKinsey & Company отмечают, что за последние две недели в банковском секторе можно отметить сразу несколько ключевых тенденций. В частности, произошло увеличение объема выдачи потребительских кредитов в связи с ожиданиями повышения цен и ставок по кредитам со стороны населения.

Также один из важнейших вопросов на повестке дня — предоставление кредитных каникул заемщикам. Изначально такая возможность обсуждалась в качестве меры по поддержке малого бизнеса, но сейчас банки готовятся вводить каникулы и для физических лиц. Кризисное время можно использовать и в целях развития банков — например, некоторые азиатские игроки рассматривают возможность невозвращения ряда сервисных операций в отделения после кризиса.

Наблюдаются снижение числа клиентов и операций в отделениях и рост операций в онлайн- и мобильном банках. На примере Китая, где вирус начал распространяться раньше, видно, что это скорее системный сдвиг: люди вынужденно осваивают удаленные каналы, а затем понимают, что это быстро и удобно. Поэтому в связи с возросшим спросом на мобильные банковские услуги многие банки перераспределили ресурсы на доработку функционала мобильного банка.

Поскольку банки продолжат свою работу даже в условиях карантина, очень важны и меры, которые они принимают сейчас в условиях пандемии для защиты своих сотрудников и клиентов от коронавируса. Поддерживая работу отделений, банки реконфигурируют помещения для обеспечения дистанции и вводят повышенные меры по дезинфекции помещений и контактных поверхностей, а часть сотрудников переводят на удаленный формат работы (до 30–40% персонала, не включая курьеров и сотрудников фронт-линии).