Дорогу осилит неимущий

Перевозочные компании подготовились к профициту парка

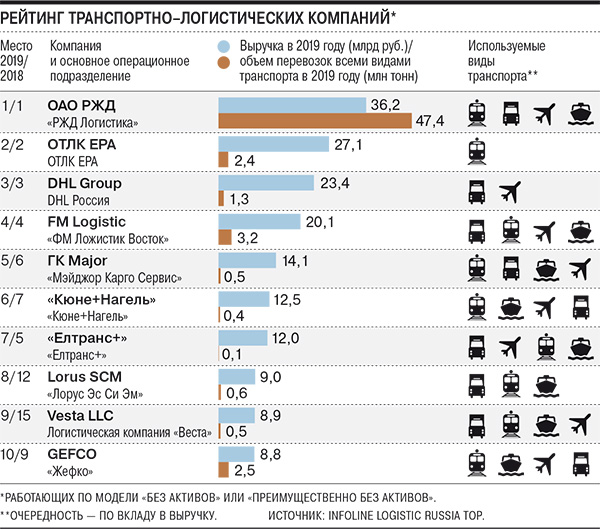

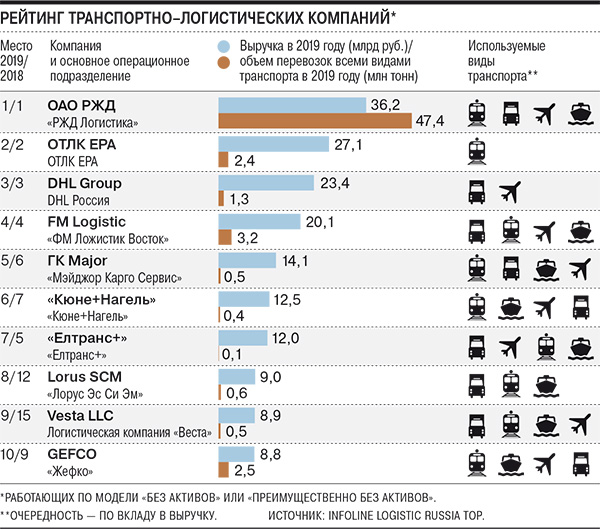

Логисты, работающие «без активов», окажутся в выигрышном положении на текущем рынке с учетом профицита всех видов транспорта. Даже в 2019 году, ознаменовавшемся высокой себестоимостью перевозок, рост выручки таких компаний составил почти 12%, следует из рейтинга Infoline Logistic Russia Top. В первом полугодии логисты отмечают помимо влияния COVID-19 резкий взлет электронной торговли, повышение цифровизации, сдвиг транспортных потоков на железную дорогу и заметное ценовое давление за счет усиления конкуренции и снижения маржинальности бизнеса заказчиков.

Рисунок: Виктор Чумачев, Коммерсантъ

Рисунок: Виктор Чумачев, Коммерсантъ

Рост выручки логистических компаний, работающих по модели «без активов», то есть не располагающих или почти не располагающих собственным парком, в 2019 году составил 11,8%, следует из рейтинга Infoline Logistic Russia Top. Объем операций в тоннах снизился в первую очередь за счет лидера рейтинга «РЖД Логистики» (РЖДЛ), которая одна перевозит более чем втрое больше, чем компании на остальных 14 позициях, вместе взятые: ее перевозки сократились на 25%, до 47,4 млн тонн. В то же время на 26,3% вырос объем перевозок занимающего второе место российско-казахстанско-белорусского контейнерного оператора ОТЛК ЕРА, до 2,4 млн тонн, выручка выросла на 18,9%, до 27,1 млрд руб. Верхушка рейтинга осталась неизменной с прошлого года, третье место по-прежнему занимает DHL, выручка которой выросла на 4,2%, до 23,4 млрд руб., объем перевозок сократился на 5,3%, до 1,3 млн тонн.

Модель «без активов» эффективнее работает в период профицита парка, говорит глава «Infoline-Аналитики» Михаил Бурмистров. С этой точки зрения 2019 год, особенно для железнодорожного сегмента, был крайне сложным: ставки на аренду подвижного состава достигли максимума, в ряде сегментов наблюдался масштабный дефицит, и некоторые операторы, в том числе ОТЛК ЕРА, вынуждены были покупать или арендовать подвижной состав.

По словам вице-президента по продажам и маркетингу Kuehne + Nagel (шестое место в рейтинге) в России и СНГ Антона Гречко, в 2019 году основными тенденциями на рынке были консолидация перевозчиков, цифровизация, а также замедление темпов роста объемов перевозок. Операционный директор FM Logistic (четвертое место в рейтинге) Сергей Стенин отмечает рост доли электронного документооборота и электронной коммерции и маркетплейсов, а также автоматизацию складских операций, которая достигалась за счет внедрения RPA (роботизированная автоматизация процессов), использования систем AGV и сортеров. E-commerce выступал безусловным драйвером развития рынка LTL-перевозок (доставка грузов с частичной загрузкой транспортного средства), отмечает генеральный менеджер по стратегическому развитию ООО «Байкал-Сервис ТК» (11-е место в рейтинге) Андрей Хрюкин.

Сейчас рынок «входит в комфортную для логистических операторов трехлетку профицита», говорит Михаил Бурмистров, и даже сложности, связанные с эпидемиологическими ограничениями, компаниям «без активов» будет пережить гораздо проще, чем собственникам вагонов и автопарка. Активы превратились в обременение из-за необходимости оплаты лизинга и кредитов при низких ставках на перевозку и росте простаивающего парка.

Все логисты отмечают значимость фактора COVID-19 для 2020 года.

По словам гендиректора РЖДЛ Дмитрия Мурева, для железнодорожного транспорта ограничения привели к краткосрочным положительным эффектам — «часть произведенных и накопленных в Китае грузов, традиционно транспортируемых морем, после снятия карантинных мер с целью ускорения доставки была отправлена железнодорожным транспортом».

Господин Мурев полагает, что часть клиентов останется на железной дороге. Другим следствием COVID стал резкий рост объемов онлайн-торговли. Сложности с доступностью ряда товаров в традиционных каналах продаж, отмечает директор коммерческого департамента Itella (14-е место) в России Дмитрий Масальцев, обеспечили рост курьерской доставки более чем на 50%. Параллельно, говорит Дмитрий Мурев, развиваются и онлайн-сервисы в области логистического обслуживания в сегменте В2В.

В то же время, говорит Андрей Хрюкин, в апреле с введением режима самоизоляции грузооборот многих компаний в LTL-перевозках упал на 30–40% по сравнению с прошлым годом. «Это привело к ожесточению конкурентной борьбы между логистическими компаниями, что создает предпосылки к уменьшению количества игроков на рынке»,— отмечает Антон Гречко. «Существенное снижение объемов продаж во втором квартале заставляет клиентов искать способы экономии и оказывать агрессивное давление на стоимость закупаемых логистических услуг»,— говорит Дмитрий Масальцев. В итоге некоторые логистические компании вынуждены идти на занижение базы оплаты социальных отчислений и НДС, а также игнорирование режима труда и отдыха водителей.