Сентябрь переоценил инвестиции

Самые выгодные инвестиции по версии «Денег»

После успешных летних месяцев осень началась с обесценения основных классов активов. По оценкам «Денег», в сентябре произошла значительная ротация в рейтинге самых успешных инвестиционных продуктов. Небольшой, но стабильный доход принесли рублевые депозиты, больший результат был у валютных депозитов и ПИФов, которые выиграли от ослабления рубля. Убыточными оказались вложения во многие акции российских компаний, а также ПИФы, на них ориентированные.

Фото: Reuters

Фото: Reuters

Депозит

По данным Bloomberg, за месяц рубль ослабил позиции к доллару и евро соответственно на 3,4% и 2,6% и занял второе место среди 24 валют развивающихся стран. Сильнее снизился только венгерский форинт, подешевевший на 4% и 3,3%. Этому обесценению способствовало общее снижение аппетита к риску, а также резкий рост курса доллара в сентябре на фоне сильных макроэкономических данных и политики Федеральной резервной системы США (ФРС).

Аномально сильное обесценение рубля было вызвано как с фундаментальными, так и спекулятивными факторами. По словам аналитиков, второе полугодие традиционно хуже первого из-за сезонного увеличения спроса на валюту на фоне роста импорта, а также дивидендных выплат российских компаний. Дополнительное давление оказывают возросшие геополитические риски в связи с ситуацией в Белоруссии и вокруг Алексея Навального. Инвесторы опасаются введения дополнительных санкционных мер, например возможности принятия так называемого «списка Навального». В середине сентября Европарламент призвал ввести жесткие санкции в отношении РФ и остановить строительство «Северного потока-2».

Результаты инвестирования по рублевым депозитам были в разы хуже, чем по валютным вкладам. За месяц депозит на 100 тыс. руб. обеспечил бы его держателю доход в размере всего 373 руб. Год назад результат был бы в полтора раза выше. К падению доходности рублевых вкладов приводит мягкая денежно-кредитная политика ЦБ, который с начала года четырежды снижал ставку в сумме на 2 процентных пункта (п. п.), до 4,25%. По итогам сентябрьского заседания регулятор оставил ставку без изменения, но дал понять, что по-прежнему видит некоторое пространство для снижения ключевой ставки. Аналитики, опрошенные «Деньгами», не исключают, что ЦБ до конца года может пойти на снижение ставки еще на 0,25 п. п., до 4%. В таких условиях не исключены дальнейшие шаги банков по понижению ставок по депозитам, которые и так находятся на исторических минимумах. Средняя максимальная ставка по рублевым вкладам топ-10 банков, которую рассчитывает ЦБ, обновила в первой декаде сентября исторический минимум, опустившись ниже 4,41% годовых. С начала года она снизилась более чем на 1,6 п. п.

Аналитики не исключают дальнейшего ослабления рубля, поэтому интерес к валютным вкладам может сохраниться. «Санкционная риторика набирает силу, и, хотя реальные действия пока не видны, инвесторы обеспокоены. Доминирующее влияние на поведение рынков окажут грядущие выборы в США. Если у власти останется действующий президент, для нас это лучший вариант. В случае смены главы Белого дома становится трудно предсказать новую модель отношений России и США и, как следствие, движение рынков»,— считает управляющий активами «Регион Эссет Менеджмент» Алексей Скабалланович.

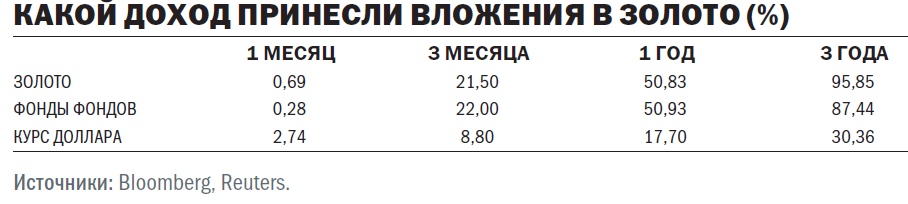

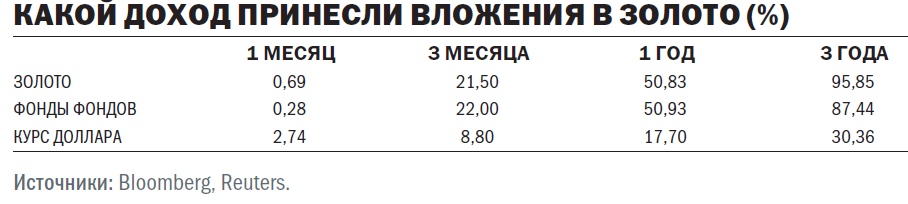

Золото

Рекордсмен летних месяцев — золото в сентябре принесло инвесторам символический доход. По оценке «Денег», за месяц такие вложения прибавили в цене 0,7%, что почти в десять раз меньше средней прибыли в летние месяцы. Этому результату способствовала не динамика стоимости металла, а валютная переоценка. По данным Reuters, в сентябре стоимость золота на мировом рынке снизилась на 2,6%, до $1950 за тройскую унцию. Однако за счет более значительного роста курса доллара на внутреннем рынке (+3,3%) рублевые инвестиции в драгоценный металл принесли небольшой доход.

Основным фактором снижения цен на золото стало прояснение неопределенности относительно торговых противоречий между США и Китаем. В сентябре представители с обеих сторон высказывались о намерениях выполнять обязательства в рамках первой фазы торгового соглашения между странами, заключенной в январе. Нервозности инвесторам добавило сентябрьское заседание ФРС, по итогам которого регулятор не стал менять процентные ставки. Никаких изменений не последовало в отношении программы покупки активов, хотя аналитики ожидали дополнений, что могло поддержать цены на золото.

В таких условиях инвесторы не исключают краткосрочного снижения цен на драгоценный металл, но верят в сохранение тренда первого полугодия в ближайшем будущем. «Несмотря на достижение исторических максимумов, цены на драгметаллы еще продолжат свой рост. Причины — сохраняющаяся геополитическая напряженность на фоне пандемии, а также медленное восстановление экономики,— отмечает руководитель направления драгоценных металлов МКБ Арина Самохина.— На фоне снижающихся депозитных ставок у населения повышается интерес к альтернативным продуктам. Набирают популярность инвестиции в ценные бумаги, в структурные продукты, а также в драгоценные металлы, которые традиционно принято считать защитными активами».

ПИФы

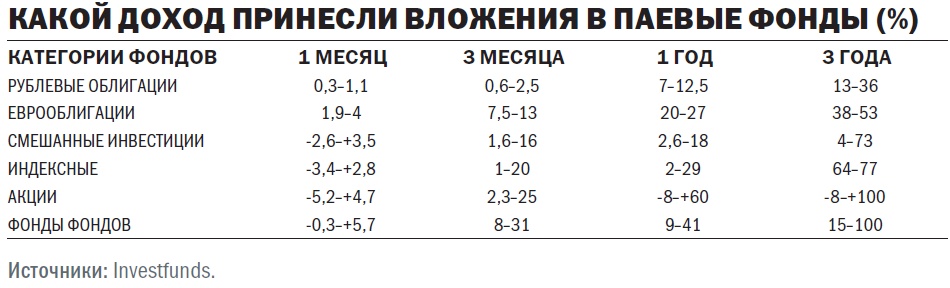

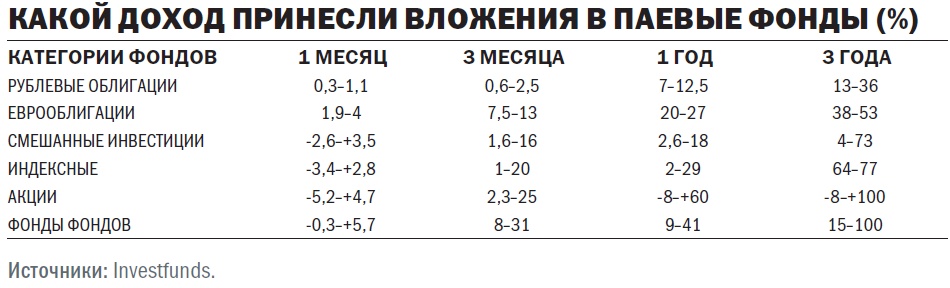

В минувшем месяце основная часть открытых паевых инвестиционных фондов принесла держателям доход, но заметно меньше, чем в предыдущие месяцы. По оценкам «Денег», основанным на данных Investfunds, лишь две трети крупных фондов (стоимость чистых активов каждого из которых превышает 50 млн руб.) зафиксировали положительный результат, остальные оказались убыточными. В летние месяцы на рынке коллективного инвестирования почти не было убыточных ПИФов.

Лучшую динамику продемонстрировали отраслевые фонды акций, ориентированные на высокотехнологические компании и потребительский сектор. По данным Investfunds, паи таких фондов подорожали за минувший месяц на 1,3–5%. Сопоставимый результат принесли фонды драгоценных металлов, а также еврооблигаций. Все эти категории фондов инвестируют в основном в иностранные активы, которые выигрывают за счет не только роста их стоимости, но и роста курса доллара. Последнее было доминирующим фактором роста стоимости таких ПИФов в сентябре.

Хуже результат зафиксировали фонды рублевых облигаций, паи которых принесли на месячном горизонте прибыль на уровне 0,5–1,1%. Слабый рост таких ПИФов во многом был обусловлен действиями Банка России, который практически исчерпал потенциал для понижения ставки, что сказывается на привлекательности вложения в рублевые облигации.

Худшую динамику продемонстрировали фонды, ориентированные на акции нефтегазового сектора, а также инфраструктурных компаний. Такие инвестиции лишь у немногих управляющих компаний показали прибыль, остальные были убыточными, при этом потери достигали 3–5%. Негативный результат принесли и многие другие категории фондов российских акций — индексные фонды широкого рынка. От таких инвестиций частник мог потерять 0,4–4% и 0,6–3,4% от стоимости пая. Впрочем, были среди них и такие, где благодаря активному управлению результат был положительным.

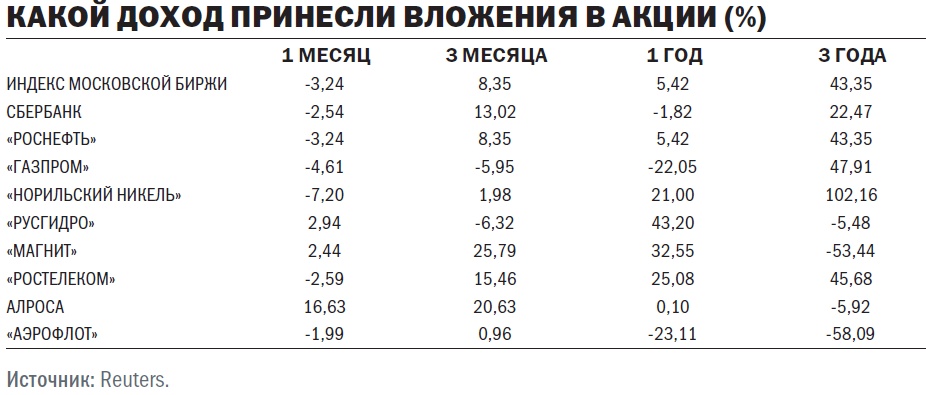

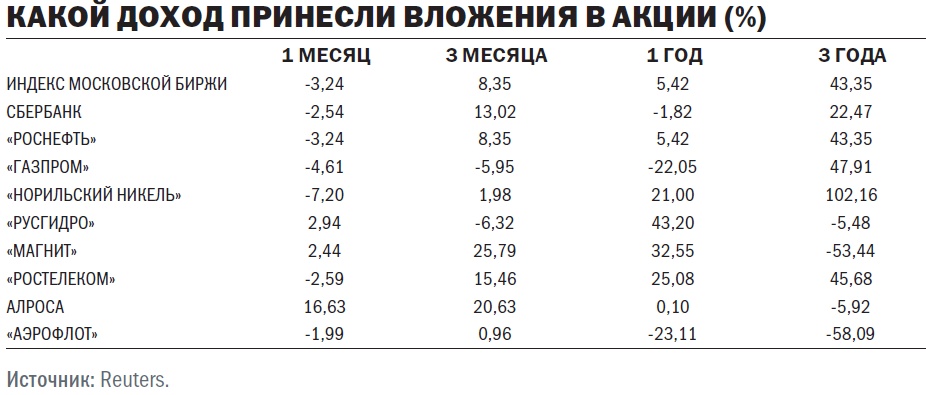

Акции

Аутсайдерами рейтинга «Денег» оказались акции. За минувший месяц, закончившийся 18 сентября, инвестиции в индекс Московской биржи обесценили бы вложения розничным инвесторам на 3,24%. Результат был бы еще хуже, если бы в последней трети рассмотренного периода не произошла коррекция, итогом которой оказался рост индекса на 2,5% и возвращение к отметке 2944 пункта.

В своем снижении российский рынок был не один, он двигался в общем тренде рынков развитых и большей части развивающихся стран. По оценкам Bloomberg, за минувший месяц ведущие мировые индексы снизились на 1,5–7%. Это снижение было ожидаемо аналитиками, поскольку ему предшествовали пять месяцев непрерывного роста, за которые они выросли на 20–50% Поводом для коррекции стали усиление риска второй волны распространения пандемии коронавируса, а также рост курса доллара на мировом рынке.

Сильнее всего обесценились акции ГМК «Норильский никель», потерявшие более 7%. По словам аналитиков, негативное влияние на стоимость акций по-прежнему оказывают последствия аварии на дочернем предприятии, в результате которой произошла утечка 21 тыс. тонн дизельного топлива. Дополнительное давление оказывают сообщения о том, что Минфин планирует в 3,5 раза повысить НДПИ на руды цветных металлов.

Исключением из общей картины стали акции АЛРОСА, стоимость которых выросла за месяц почти на 17%. Акции компании долгое время отставали от рынка, поскольку спрос на роскошь (и алмазы в том числе) резко упал после кризиса. По оценкам «Денег», с минимальных уровней в марте ценные бумаги АЛРОСА подорожали на 27%, за это время индекс Московской биржи поднялся почти на 50%. Добавили позитива сообщения о росте спроса на крупные алмазы. В середине сентября компания сообщила о том, что продала 133 алмаза специальных размеров (2,17 тыс. карат) стоимостью $7,4 млн на аукционе в Бельгии и 100 алмазов (1,86 тыс. карат) на $13,3 млн в Израиле. «Результаты прошедших аукционов подтверждают наличие спроса на высококачественное алмазное сырье. Особенно хорошо это видно на примере израильского аукциона, где итоговая выручка значительно превысила стартовую цену. В марте в связи с пандемией COVID-19 АЛРОСА проводила только онлайн-аукционы. Клиенты получали точные цифровые копии каждого алмаза для ознакомления и детального анализа. Однако в мае компания начала постепенно возвращаться к привычному формату аукционов»,— отмечают аналитики BCS Global Markets.