С учетом коррекции на рынке

Судя по акциям, в металлургии тренд меняется с нисходящего на восходящий

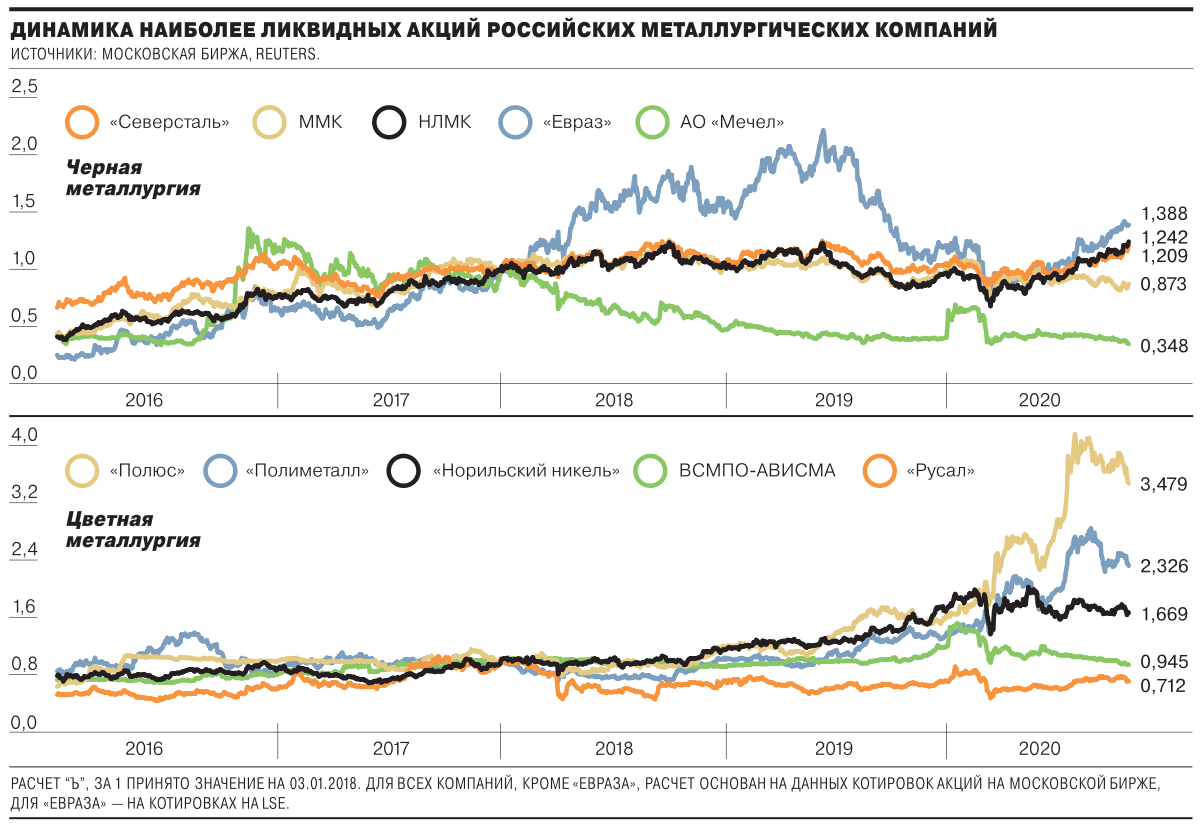

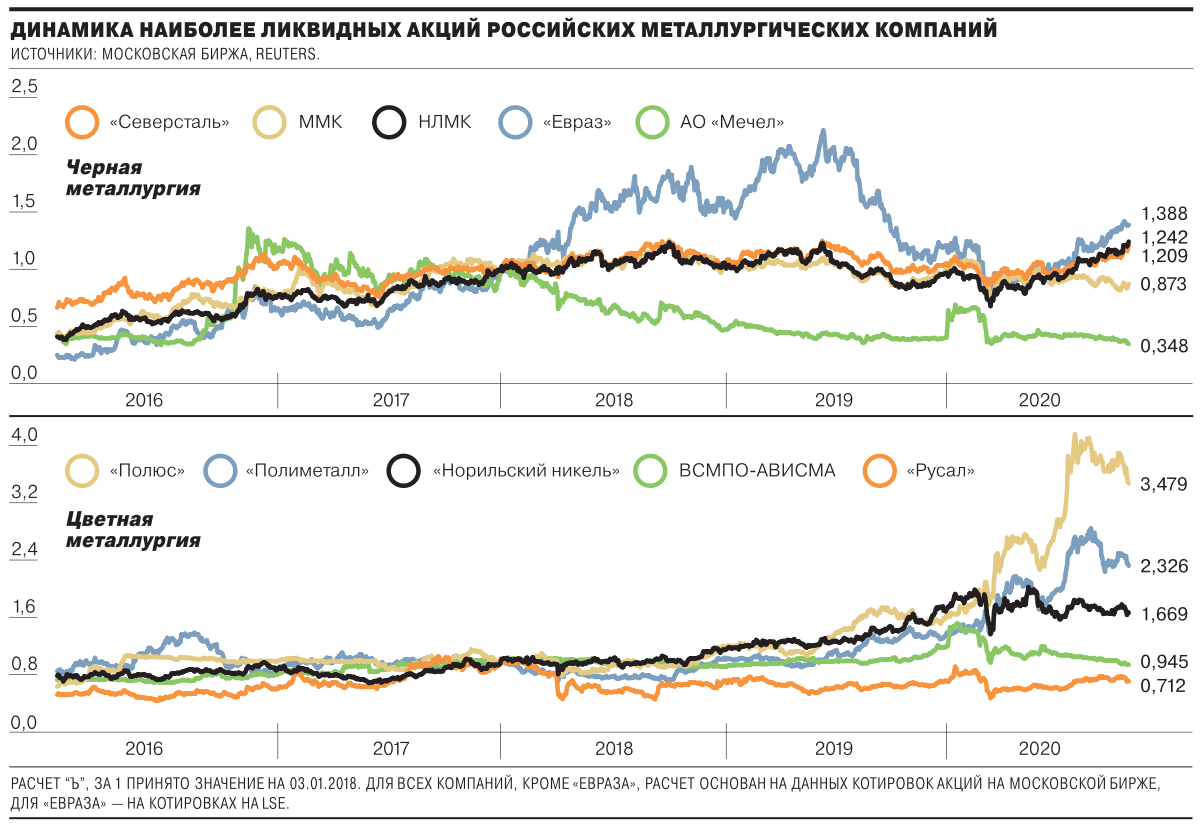

Акции российских металлургических компаний в коронакризис вели себя лучше рынка, большинство наиболее ликвидных бумаг по итогам первых десяти месяцев текущего года существенно выросло. При этом у них остается хороший потенциал роста — похоже, что в металлургии долгосрочный тренд меняется с нисходящего на восходящий. К тому же акции российских металлургов обычно восстанавливались после кризисов быстрее, чем акции других отраслевых эмитентов.

Фото: Артем Краснов, Коммерсантъ / купить фото

Фото: Артем Краснов, Коммерсантъ / купить фото

Секреты устойчивости

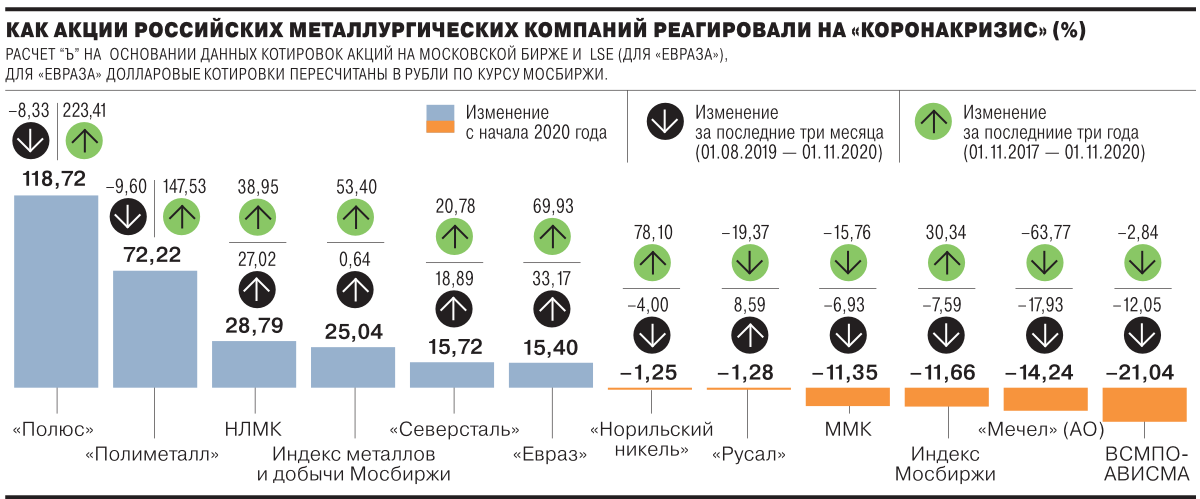

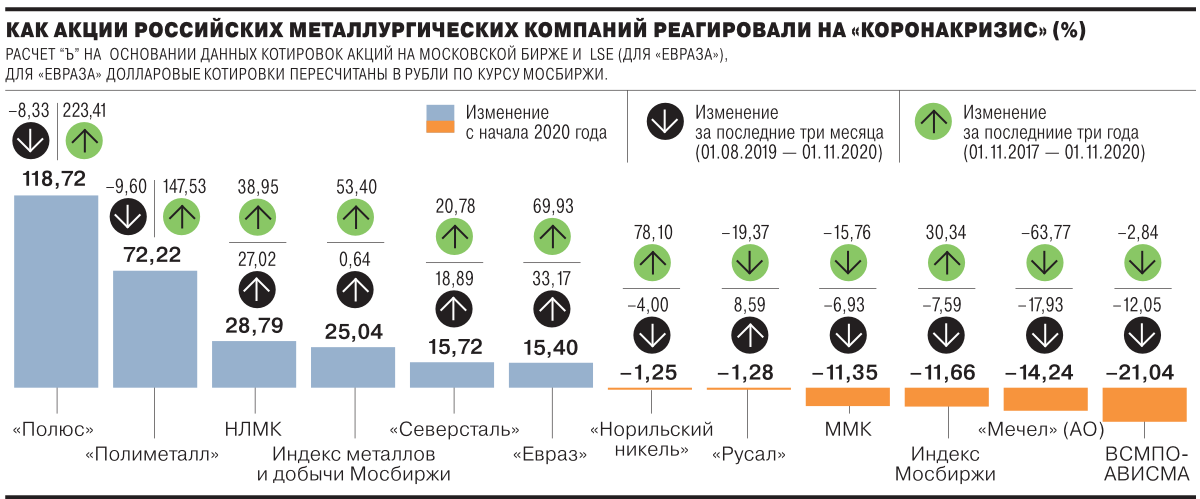

2020 год для акций российских металлургических компаний складывается довольно удачно, несмотря на коронакризис и замедление экономики. По итогам первых десяти месяцев отраслевой индекс металлов и добычи Мосбиржи вырос на 25,0%, индекс широкого рынка Мосбиржи потерял за этот период 11,7%.

Столь бурный рост отраслевого индекса был обеспечен в значительной степени результатами золотодобывающих компаний: акции «Полюса» (вес в отраслевом индексе — 13,8%) подскочили в цене на 118,7%, «Полиметалла» (вес 13,7%) — на 72,2%.

Золото начало дорожать еще в прошлом году на фоне рисков, вызванных торговыми спорами, отмечает аналитик «Финама» Алексей Калачев. С приходом же пандемии рост цен ускорился, и стоимость золота достигла новых исторических максимумов: «Дело даже не только в защите от рисков. Масштабные вливания ликвидности в экономику для преодоления последствий пандемии в первую очередь пошли в ликвидные активы, в том числе золото и производные от него инструменты — "золотые" ETF и акции золотодобывающих компаний».

Производители цветных промышленных металлов оказались в более сложном положении. Медь, никель, алюминий чутко реагируют на мировую промышленную динамику. Хотя с апреля началось восстановление цен, которые практически вернулись на уровень 2019 года, динамика акций российских производителей цветных промышленных металлов сдерживается рядом специфических проблем. В частности, последствиями аварии на ТЭЦ-3 в Норильске, когда более 20 тыс. тонн дизельного топлива вылилось в тундру. «Норникель» в дополнение к масштабной задаче по модернизации производственных мощностей вынужден заниматься устранением последствий этой аварии, Росприроднадзор предписал ему выплатить гигантский штраф в размере более $2 млрд. Резерв, который компания создала под возможную будущую выплату, съел практически всю прибыль первой половины 2020 года, при том, что выручка компании за этот период увеличилась на 7%. «Русал» при этом является крупным акционером «Норникеля». В итоге с января по конец октября акции «Норникеля» и «Русала» потеряли в цене по 1,3%.

Бумаги представителей черной металлургии в целом вели себя лучше рынка. За первые десять месяцев года акции НЛМК прибавили 28,8%, «Северстали» — 15,7%.

«В сравнении с рынком в целом акции металлургов выглядели довольно устойчиво. Значительная часть их выручки формируется в привязке к валюте. За счет этого девальвация рубля с начала года частично компенсировала негативное влияние ухудшения мировой конъюнктуры»,— объясняет преимущество отечественных металлургов перед западными и перед российскими компаниями несырьевых отраслей эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Пучкарев.

Впрочем, акции ММК потеряли 11,4%. Акции ЕВРАЗа в долларах на LSE (London Stock Exchange — Лондонская фондовая биржа) упали на 10,1%, при этом в рублевом эквиваленте выросли на 15,4%.

«Акции сталелитейных компаний по всему миру торгуются существенно ниже значений на начало года. Это обусловлено затяжным спадом цен на сталь, который длится с 2018 года и достиг дна лишь в марте 2020 года»,— говорит аналитик ИК «Велес Капитал» Василий Сучков.

При этом дополнительную поддержку акциям компаний черной металлургии оказывает их традиционная щедрость в отношении дивидендных выплат. «Российские металлургические компании характеризуются наиболее высокой дивидендной доходностью среди аналогов,— говорит Василий Сучков.— Дивидендная доходность ЕВРАЗа, "Северстали" и ММК составляет 11–12%, НЛМК — 8%, притом что доходность зарубежных эмитентов не превышает 5%». На конец октября ожидаемая дивидендная доходность названных компаний на горизонте 12 месяцев находилась вблизи двузначных значений, отмечает Дмитрий Пучкарев.

Алексей Калачев обращает внимание на то, что прибыль металлургов с учетом переоценок и списаний снизилась существенно: у НЛМК за январь—сентябрь 2020 года по сравнению с тем же периодом прошлого года она упала на 40,5%, у «Северстали» — на 54,8% и у ММК — на 62,1%.

Но для акционеров важна величина свободного денежного потока (FCF), поскольку на его основе эти компании рассчитывают квартальные дивиденды по акциям. В третьем квартале «Северсталь» удвоила FCF по сравнению со вторым кварталом до уровня $382 млн, у ММК он составил $335 млн против отрицательного значения –$18 млн во втором квартале. У НЛМК FCF упал на 21,4%, до $239 млн, однако совет директоров компании принял решение увеличить объем выплачиваемых за квартал дивидендов.

В результате по итогам третьего квартала компаниям удалось обеспечить хорошую дивидендную доходность по своим акциям, что должно поддержать их стоимость, говорит Алексей Калачев. По акциям НЛМК рекомендовано выплатить по 6,43 руб., что к цене на конец октября дает 3,55% квартальной дивидендной доходности. «Северсталь» может выплатить по 37,34 руб. на акцию, доходность 3,56%. Дивиденды ММК могут составить 2,391 руб. на акцию, и с учетом того, что бумаги компании до этого преимущественно снижались, это дает дивидендную доходность на уровне 6,65%.

Идеи роста

Говоря о перспективах акций отечественных металлургических компаний, эксперты прежде всего указывают на признаки того, что в отрасли, известной своей цикличностью, сменился долгосрочный тренд. «Похоже, цикл снижения в металлургической отрасли, который начался в начале 2019 года, завершился в марте 2020 года, когда провалились все рынки. С тех пор началось восстановление»,— замечает Алексей Калачев.

С апреля 2020 года цены на сталь демонстрируют активный рост, что может сигнализировать о переломе нисходящего тренда, соглашается Василий Сучков. К факторам инвестиционной привлекательности российских металлургических компаний он относит слабый рубль, высокую дивидендную доходность и потенциальный разворот цен на сталь, который может продлиться несколько лет.

«В среднесрочной перспективе у нас умеренно позитивный взгляд на российских металлургов,— говорит Дмитрий Пучкарев.— Цены на стальную продукцию восстанавливаются в третьем-четвертом кварталах после провала во втором квартале, конъюнктура на внутреннем рынке устойчива благодаря большому спросу со стороны строительной промышленности».

«Мы продолжаем считать акции российских металлургов надежными и доходными бумагами,— рассказывает Алексей Калачев.— Исторически они быстрее других отраслевых эмитентов восстанавливались после кризисов. Компании пользуются спадом для проведения капитальных ремонтов и модернизации производства, притом что поддерживают низкий уровень долговой нагрузки, в результате чего оказываются более подготовленными к улучшению конъюнктуры. Металлурги генерируют положительный свободный денежный поток и ежеквартально распределяют его на дивиденды по акциям».

Среди факторов риска Василий Сучков выделяет возможность нового введения жестких карантинных ограничений — в этом случае мировой спрос на сталь вновь замедлится и российские металлурги будут не в состоянии поддерживать дивидендные доходности на текущем уровне. «Судя по слабой динамике котировок, рынок считает подобный сценарий достаточно вероятным. В условиях высокой неопределенности перспектив мировой сталелитейной отрасли стоит занять выжидательную позицию, чтобы убедиться в окончательном завершении кризиса и развороте цен на сталь»,— полагает эксперт.

Что касается конкретных бумаг, среди наиболее привлекательных в среднесрочной перспективе представителей черной металлургии можно отметить ММК, говорит Дмитрий Пучкарев. Компания отличается повышенной долей продаж на внутреннем рынке, где конъюнктура остается сильной.

Более долгосрочные перспективы бумаг будут зависеть от динамики цен на железную руду и коксующийся уголь. Из-за того что у ММК более низкая степень вертикальной интеграции в сравнении с НЛМК или «Северсталью», компания больше зависит от цен на сырье. Последние две компании полностью обеспечены собственным сырьем, поэтому их акции в некотором смысле можно отнести к защитным бумагам, считает аналитик. При этом, по его мнению, «Северсталь» в сравнении с НЛМК выглядит чуть устойчивее с точки зрения финансовых результатов, так как исторически демонстрирует более высокие показатели рентабельности. Вместе с тем акции НЛМК на долгосрочном горизонте интересны тем, что компания планирует нарастить объемы выплавки стали на 2 млн тонн (до 14,2 млн тонн в год) начиная с 2021 года.

«Акции НЛМК выглядят оцененными несколько больше остальных, но у компании большие планы: в прошлом году была принята новая стратегия развития, которая предполагает рост эффективности и увеличение выпуска премиальной и нишевой продукции. Акции "Северстали" оптимальны со всех точек зрения, включая оценку рисков»,— говорит Алексей Калачев. ММК, по его мнению, недооценен относительно конкурентов, и его акции имеют хороший потенциал роста. Однако присутствует и существенный риск: из-за снижения стоимости акций есть вероятность их исключения из MSCI Russia при очередном пересмотре индекса. Изменения в составе индексов приводят к пересмотру портфелей индексных фондов, и это окажет давление на акции ММК. Но если исключения не произойдет, бумаги могут выстрелить на высокой дивидендной доходности.

В сегменте цветной металлургии Алексей Калачев считает по-прежнему перспективными акции золотодобытчиков — «Полюса» и «Полиметалла». «Даже с учетом возможной коррекции на рынке драгметаллов обе компании имеют долгосрочный потенциал роста,— говорит аналитик.— "Полюс" получил доступ к последнему в России крупному месторождению золота Сухой Лог, освоение которого к 2026 году позволит компании удвоить показатели и войти в тройку крупнейших мировых производителей золота. "Полиметалл" также реализует несколько проектов развития, которые обеспечат компании воспроизводство и расширение ресурсной базы».

Кроме того, по его мнению, очень интересен для инвесторов «Норникель». Являясь мировым лидером в производстве никеля и палладия и крупным производителем меди и платины, компания оказалась в выигрыше от происходящих в промышленности технологических изменений. В связи с переходом автопроизводителей на экологические стандарты «Евро-6» и China-6 спрос на палладий и цены резко выросли, благодаря этому палладий обеспечивает около 40% выручки «Норникеля».