Акции роста

На какие ценные бумаги ставить во втором полугодии

Бурный рост фондового рынка в первом полугодии не убавил оптимизма участников рынка, они считают, что акции продолжат дорожать вслед за глобальным разгоном инфляции. Но все же советуют инвесторам быть более осторожными: покупать бумаги точечно, а часть портфеля перевести в краткосрочные облигации.

Фото: Олег Харсеев, Коммерсантъ / купить фото

Фото: Олег Харсеев, Коммерсантъ / купить фото

Инфляционный интерес

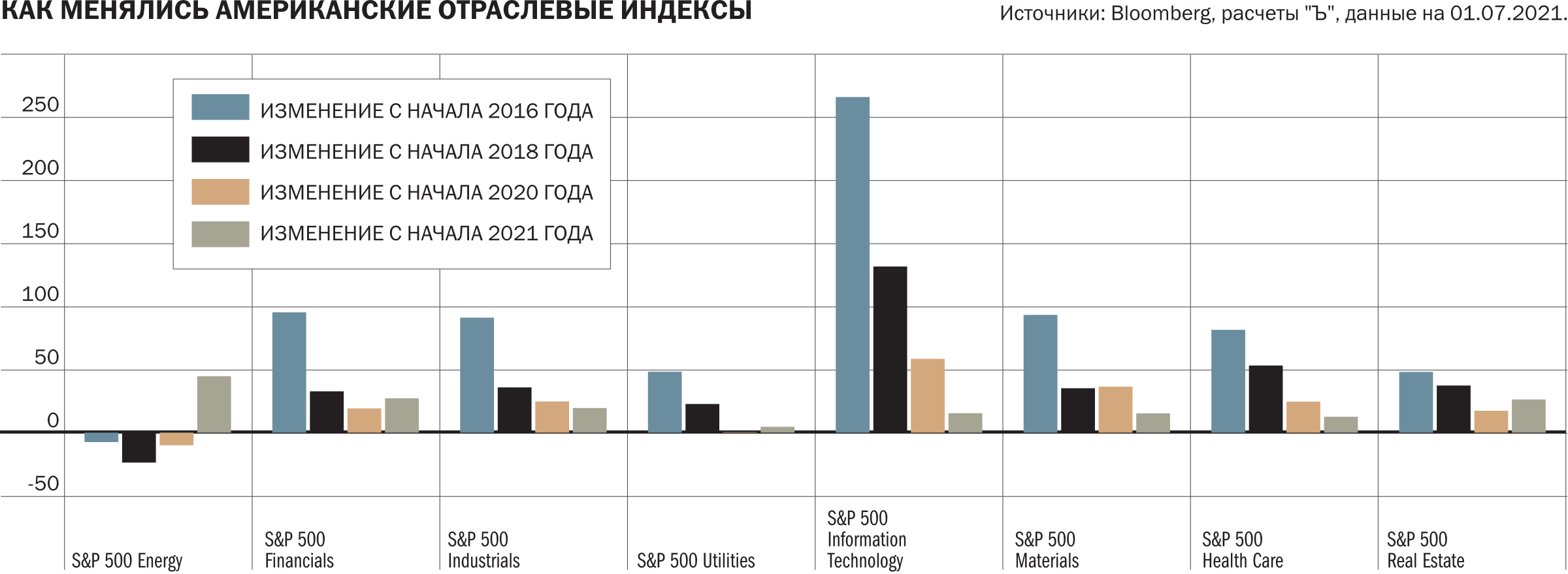

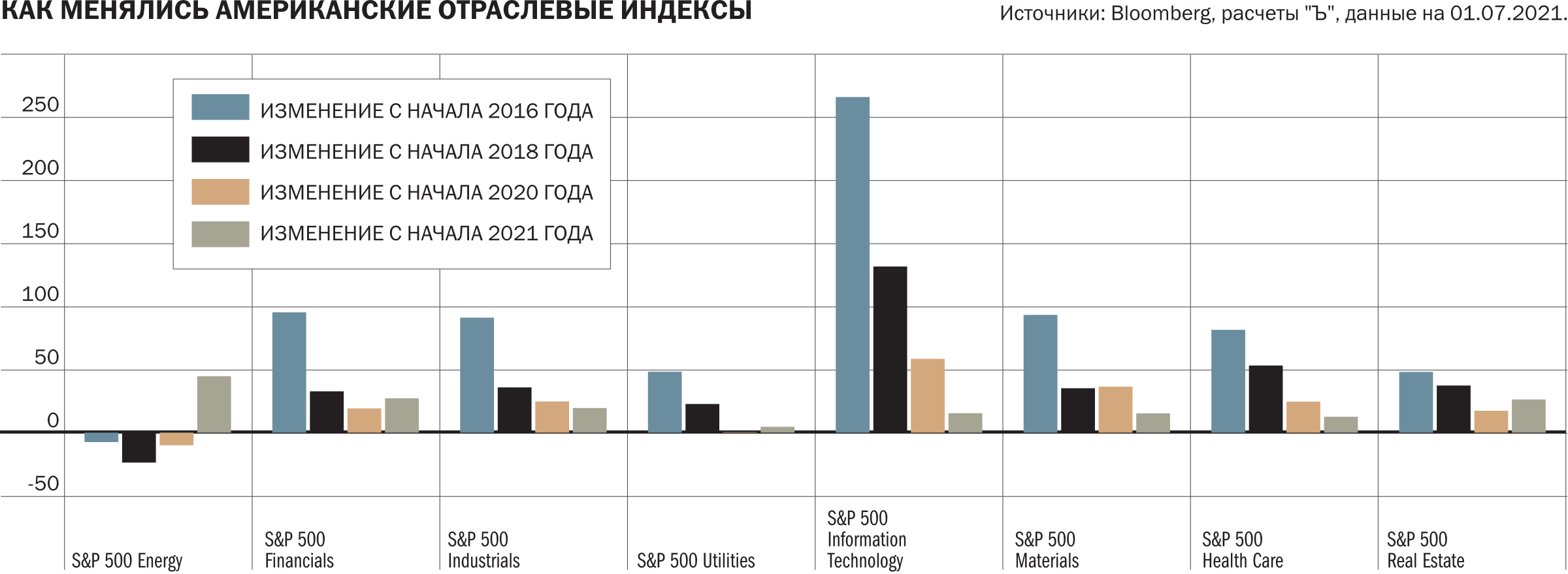

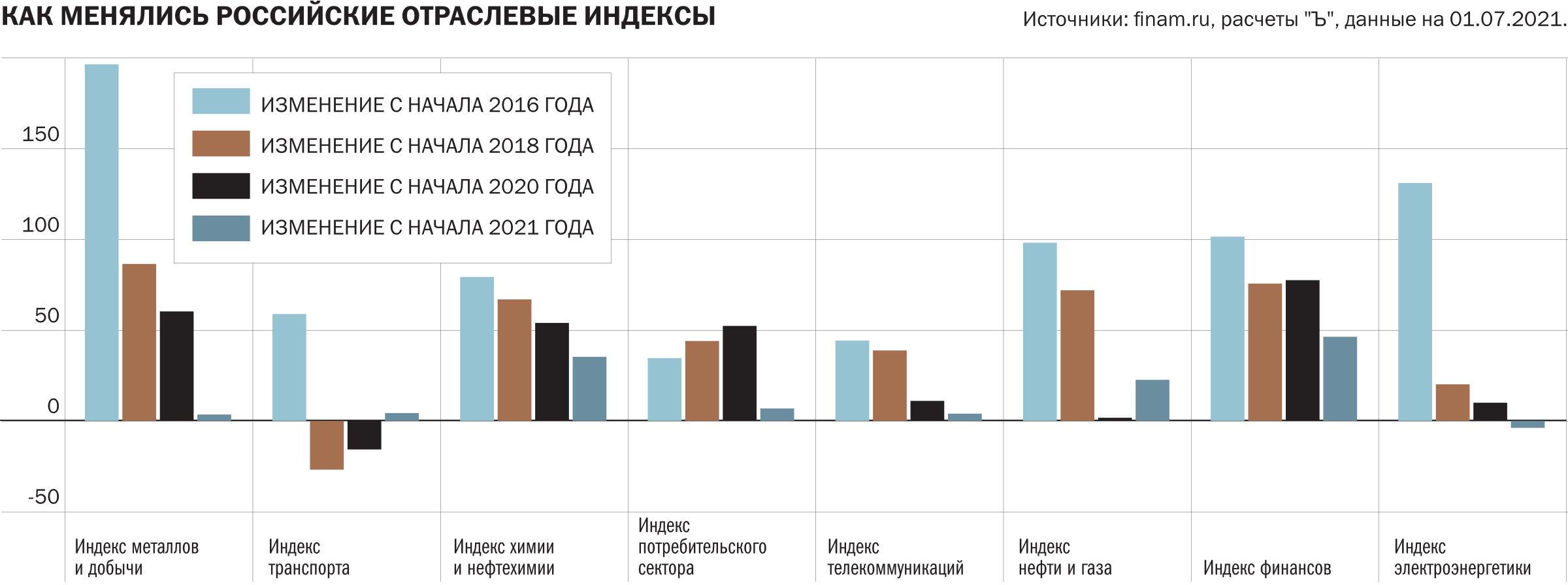

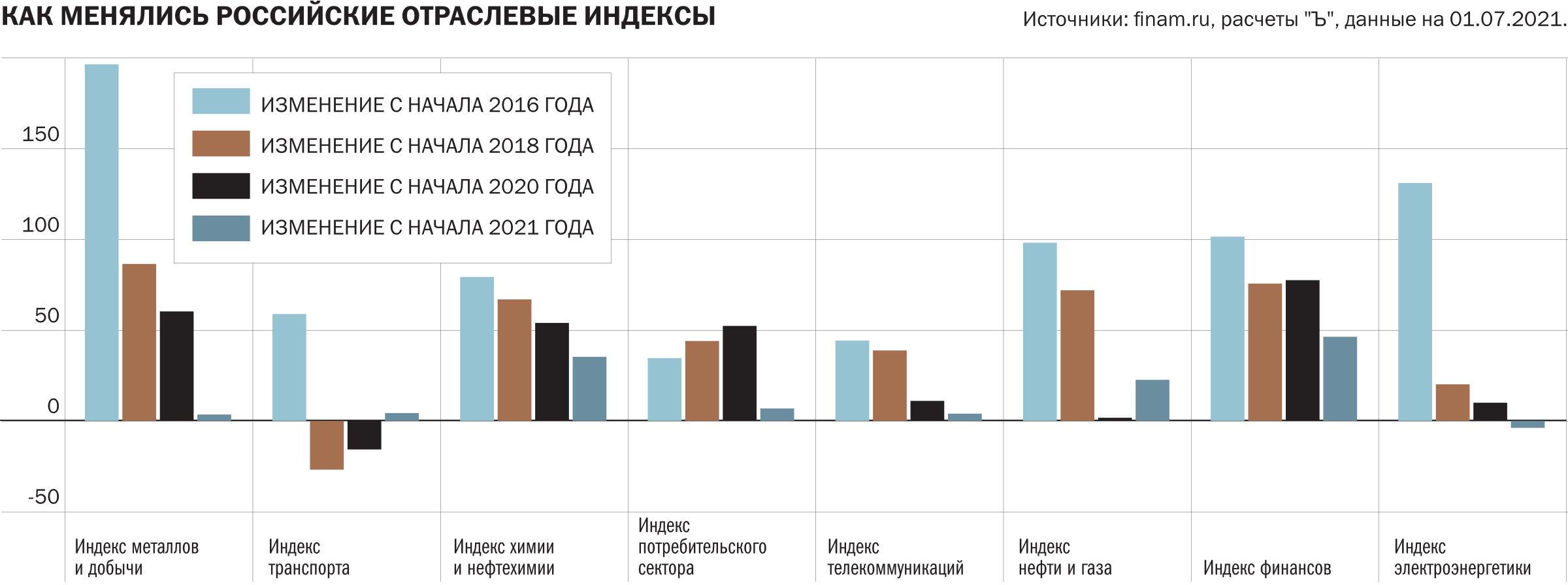

Собственно, так и произошло, более того, реальный рост фондовых индексов превзошел все самые смелые ожидания. Так, индекс S&P 500 с начала года по середину июня вырос на 16,1%, индекс Московской биржи прибавил 17,2%. В отраслевом разрезе наибольший рост продемонстрировали индексы S&P 500 Energy (44,6%), S&P 500 Financials (27,2%) и S&P 500 Real Estate (26,3%), тогда как индекс S&P 500 Information Technology прибавил лишь 15,4%. В России из отраслевых индексов Мосбиржи наибольший рост показали индексы финансов (46,4%), химии и нефтехимии (по 35,3%), нефти и газа (19,1%).

Благоприятное сочетание фазы восстановления мировой экономики и активизации потребления в условиях резких посткризисных дисбалансов в промышленности и транспортном секторе привели в первой половине года к резкому всплеску инфляционных процессов во всем мире и оказали решающую поддержку рынкам, говорит руководитель отдела экономического и отраслевого анализа ПСБ Евгений Локтюхов. «В первую очередь отметим опережающий рост акций банков и сырьевых компаний, однако инерционный рост продолжился и в hi-tech, представивших сильные финансовые результаты по итогам года и первого квартала»,— отмечает он. Бурный рост рынка акций не смущает экспертов — они ожидают его продолжения и во втором полугодии. Спрос на покупку акций по-прежнему доминирует, рассказывает инвестиционный стратег «БКС Мир инвестиций» Александр Бахтин. Перспективы рынка акций по-прежнему выглядят позитивными, соглашается ведущий стратег по глобальным рынкам акций «АТОН» Алексей Каминский. Мировая экономика вошла в фазу ускорения с темпами роста, намного превосходящими долгосрочный тренд; темпов роста, наблюдаемых в настоящий момент, не было более 20 лет, отмечает он. «На международной арене мы ожидаем, что развитые рынки вне США, особенно Европа, и в еще большей степени развивающиеся рынки акций будут иметь опережающую динамику относительно S&P 500»,— добавляет эксперт.

Восстановление мировой экономики идет довольно бурными темпами, экономика Еврозоны в этом году может вырасти на 4,6%, мировая — на 5,8%, оживление активности генерирует спрос на ресурсы, отмечает начальник управления торговых операций на российском фондовом рынке «Фридом Финанс» Георгий Ващенко. «Российская экономика тоже восстанавливается, мы ожидаем, что прогноз динамики ВВП будет повышен. При этом рост цен на сырье способствует стабилизации рубля за счет притока валюты. Внешний долг пока еще низкий, сальдо платежного баланса будет положительным. Впервые с середины 2000-х годов высокая инфляция не означает обесценения национальной валюты, при этом инфляция стимулирует потребительский спрос»,— добавляет он.

«10 июня мы увидели цифры по инфляции за май в США, она составила 5% в годовом выражении при ожиданиях 4,6%,— рассказывает начальник отдела инвестиционного консультирования "Велес-Капитала" Виктор Шастин.— Рынок, конечно, достаточно тщательно подготовили к таким цифрам, поэтому никакой коррекции мы не увидели даже в технологическом секторе, который наиболее чутко реагирует на такие данные». По его мнению, до конца лета рынок будет оставаться относительно спокойным, потому что ФРС США заверила, что на краткосрочные всплески инфляции реагировать не будет и коррекции денежно-кредитной политики (ДКП) не последует. Но принять сигнал во внимание стоит. «В начале года мы оценивали как главный риск как раз возможный всплеск инфляции и разговоры об ужесточении ДКП в США, поэтому мы будем достаточно осторожны при выборе американских акций, особенно из технологического сектора,— говорит Виктор Шастин.— Нам в большей степени нравится российский рынок акций, он в целом является проинфляционным».

Подавляющее большинство розничных инвесторов не видят в росте инфляции признаков надвигающегося кризиса, говорит управляющий активами УК «Регион Эссет Менеджмент» Алексей Скабалланович. Существует мнение, что рост инфляции — это побочный эффект от перезапуска экономики после повсеместного введения локдаунов и он свидетельствует об ускоренном темпе восстановления экономической активности. «Пока подобные позитивные настроения владеют умами миллионов новых инвесторов, пришедших на рынок относительно недавно, нас ждет продолжение роста рынков акций»,— прогнозирует эксперт.

Есть, правда, и менее оптимистичные точки зрения. «Мы переходим к консервативной оценке мировых рынков на горизонте до конца 2021 года»,— говорит Евгений Локтюхов. Текущие оценки развитых рынков и уровни цен на промышленные металлы, обусловленные высоким спросом со стороны КНР и США, уже вновь выглядят высокими, поясняет он. Пространство для роста рынков еще остается, но есть опасения ухудшения их динамики с осени, когда импульс к активному восстановлению производства и складских запасов в ведущих экономиках будет ослабевать, а ФРС, реагируя на взлет инфляции, вынуждена будет перейти к постепенному сворачиванию стимулирующих программ и оценивать актуальность повышения ключевой ставки.

По мнению Евгения Локтюхова, планируемая реализация государственных стимулов в США способна поддержать спрос на сырье и сгладить развитие коррекционных настроений, но вряд ли этих стимулов будет достаточно для дальнейшего бурного роста. «Развивающиеся рынки в этой связи смотрятся несколько лучше развитых, однако апсайд по ним мы пока оцениваем как ограниченный»,— говорит он. Российский рынок акций при этом он считает весьма привлекательным в среднесрочной перспективе. «По нашим оценкам, недооцененность индекса Мосбиржи, учитывая фундаментальные показатели и текущие цены на нефть, составляет около 15%. И хотя мы полагаем, что вероятное ухудшение внешней конъюнктуры и геополитические риски будут сдерживать рост рынка во втором полугодии, рассчитываем на позитивную динамику рынка и сокращение недооцененности»,— заключает эксперт.

Точки роста

Если говорить о конкретных российских компаниях, в акции которых стоит вкладываться на сегодняшний день, здесь предпочтения экспертов в целом сходятся. Они отдают предпочтение сырьевым секторам — нефтегазовому и металлургическому,— а также компаниям финансового сектора, выигрывающего от повышения деловой активности в целом и улучшения финансового состояния клиентов.

«На российском рынке акций очень много интересных компаний, ориентированных на сырье, при этом они сверхдешевые. Нам нравятся "Русал", "Глобалтранс", ММК, "Татнефть", ЛУКОЙЛ, "Газпром". Как нам кажется, российский рынок обладает маржой безопасности при текущем уровне цен»,— говорит Виктор Шастин. «На российском рынке мы бы рекомендовали посмотреть на компании, связанные с добычей, переработкой и транспортировкой нефти и газа»,— соглашается Алексей Скабалланович.

По мнению Евгения Локтюхова, на российском рынке в среднесрочной перспективе интересными остаются «голубые фишки» нефтегазового и финансового секторов — от них можно ожидать роста за счет улучшения финансовых результатов и повышения дивидендных выплат на фоне восстановления цен на энергоносители и объемов добычи, а также улучшения ситуации в экономике и развития бизнеса. «Мы предпочитаем акции "Газпрома" и НОВАТЭКА, имеющие ясные корпоративные идеи — завершение "Северного потока-2" и развитие "Ямал СПГ" соответственно, "префы" Сбербанка и акции Мосбиржи»,— называет своих фаворитов эксперт. Кроме того, он выделяет акции производителей драгоценных металлов, имеющие большой фундаментальный потенциал роста в условиях позитивных перспектив рынков золота и серебра,— естественных бенефициаров ускорения инфляционных процессов в мире. А также транспортный сектор — акции «Аэрофлота», способного уже к концу года показать улучшение операционных и финансовых результатов, и «Совкомфлота», характеризующегося крепким устойчивым бизнесом.

«Серьезно недооценены акции "Газпрома", ВТБ, "Норникеля". Сырьевой и финансовый секторы имеют шансы стать локомотивом роста. За ними последуют телекомы. Повышение тарифов, которое долгое время откладывалось, неизбежно. Мы ожидаем возобновления роста акций Yandex и начала роста бумаг Mail.ru»,— прогнозирует Георгий Ващенко.

Впрочем, и бумаги компаний других отраслей имеют хорошие шансы подрасти — как это обычно бывает, рост бумаг сырьевых отраслей тянет вверх весь российский фондовый рынок. «Наибольшие шансы на рост имеют акции сектора и компаний, более всего выигрывающих от продолжения открытия экономик и нормализации повседневной и деловой жизни,— говорит Алексей Каминский.— Российский рынок акций в целом отвечает всем этим критериям, поэтому просто купить рынок — например, широкий индекс через ETF,— будет вполне достаточно».

Что касается западных рынков, там эксперты в целом ожидают продолжения тенденции первого полугодия — перетока инвестиций из сегмента высокотехнологических компаний в «компании стоимости». «Рост инфляции и снижение опасений, связанных с COVID-19, дают основания для ротации инвесторов в "классические сектора", связанные в первую очередь с сырьевыми компаниями»,— говорит Алексей Скабалланович. Также он советует обратить внимание на западные компании, специализирующиеся на розничной торговле. С точки зрения секторов на мировом рынке акций наиболее перспективными выглядят банки и энергетика, а также ряд направлений потребительского сектора, в том числе связанные с туризмом (отели, рестораны, авиаперевозки) и ритейлом, считает Алексей Каминский.

«Нам нравятся американские угольщики, добывающие металлургический уголь, инфраструктурный план американского президента Джозефа Байдена предполагает большое потребление этого сырья»,— рассказывает Виктор Шастин. Также он советует обратить внимание на сектор онлайн-казино — хотя там всего несколько торгуемых компаний, но на фоне достаточно большого дефицита бюджета отдельных штатов возможна более быстрая легализация этого бизнеса, чем ранее ожидали аналитики и инвесторы.

«Мы очень осторожно смотрим на акции сектора hi-tech, способного заметно сбавить темпы роста в этом году ввиду постепенного возврата к докризисной модели потребления и перспектив увеличения налогового бремени, а также на акции металлургического сектора, недоучитывающие риск некоторого торможения экономики КНР, что приведет к снижению цен и, как следствие,— доходов в ближайшие пару лет»,— говорит Евгений Локтюхов.

Вместе с тем в том, что касается высокотехнологического сектора, то его, по словам экспертов, все же «сложно обойти» в силу его огромной доли на американском фондовом рынке. Другое дело, что инвесторам стоит быть более разборчивыми и делать ставку не на сектор в целом, а на отдельные его сегменты.

«На данный момент наиболее перспективной нам кажется отрасль полупроводников,— говорит Александр Бахтин.— Индекс производителей полупроводников — PHLX Semiconductor Sector (SOX) относительно рынка по мультипликаторам недорогой. При этом на рынке наблюдается дефицит чипов: так, в автоиндустрии из-за нехватки чипов продажи упали на 6%. Как ожидается, производство догонит спрос только в конце следующего года, поэтому в секторе вряд ли будет серьезная просадка, так как есть устойчивый спрос на цифровизацию, облачные услуги, роботизацию, IoT». Виктор Шастин, в свою очередь, советует обратить внимание на компании, занимающиеся кибербезопасностью, на фоне увеличивающегося количества случаев хакерских атак на крупный бизнес.

Консервативный уклон

Несмотря на сохраняющийся оптимизм относительно рынка акций в целом, большинство экспертов считает, что бурный рост фондовых индексов в первой половине года — возможность ребалансировки инвестиционного портфеля и замены части акций на более консервативные инструменты. «В связи с серьезным ростом рынка с начала года и выходом на новые максимумы я бы рекомендовал задуматься о сокращении доли акций и большее внимание обратить на вложения в облигации»,— говорит Алексей Скабалланович. Он считает, что частному инвестору следует пересмотреть свой портфель в сторону сокращения его дюрации и размещения свободных средств в короткие высококачественные облигации. «Наращивать долю инструментов, ориентированных на золото, на мой взгляд, еще рано, однако нужно держать их в уме из расчета потенциального хеджирования инфляционных рисков»,— добавляет эксперт.

С точки зрения облигаций, разумней оставаться в бумагах с коротким сроком до погашения, полагает Александр Бахтин, покупку же долгосрочных бондов стоит отложить до формирования определенного вектора денежно-кредитной политики ЦБ. По его расчетам, целевой уровень курса рубля на конец года — 71–72 руб./$, что уже близко к текущим уровням, поэтому если у инвестора в портфеле был дисбаланс в пользу рублевых инструментов в расчете на укрепление рубля, сейчас можно начать его ликвидировать, постепенно увеличивая валютную составляющую.

Процесс актуализации портфеля к изменяющейся экономической и рыночной обстановке должен быть непрерывным, полагает Евгений Локтюхов. «Если сравнивать с началом года, то мы стали более позитивно смотреть на рынок российских облигаций, оценивая всплеск инфляции в стране как временный, и несколько более осторожно смотрим на отдельные сегменты рынка акций, а также на развитые рынки, где наиболее уязвимо выглядят акции hi-tech и строительный сектор. Поэтому видим резон для консервативных инвесторов во втором полугодии повышать долю российских долговых инструментов за счет некоторого сокращения позиций в тех российских акциях, которые имеют невысокую дивидендную доходность или риски ее снижения при ограниченном фундаментальном апсайде»,— говорит эксперт. В качестве примера подобных акций он приводит «фишки» сталелитейных компаний, мощно выросшие за последний год и не имеющие сильных триггеров для органического роста из-за опасений снижения цен на продукцию металлургов ближе к осени, что может негативно сказаться на дивидендных выплатах.

Ребалансировка долей долговых инструментов и акций должна происходить не эмоционально, а по четко подготовленному плану, считает Виктор Шастин. И приводит пример популярной стратегии 60/40, согласно которой портфель должен состоять на 60% из акций и на 40% из облигаций — такое распределение не связанных друг с другом активов обеспечивает сбалансированность портфеля: акции обеспечивают высокую доходность, а бонды — хеджируют риски. Ребалансировка, то есть приведение портфеля к нужному соотношению, может проводиться раз в квартал, тогда в случае сильной коррекции на рынке акций их доля будет сжиматься, на следующей ребалансировке нужно будет покупать упавшие акции и наоборот. То есть в нынешней ситуации в ближайшую ребалансировку нужно будет продать подорожавшие акции и привести портфель к первоначальному соотношению 60/40. «Такой принцип не даст вам дрогнуть в периоды коррекций, и у вас будет четкий план действий, что будет очень выгодно вас отличать от других импульсивных инвесторов»,— советует Виктор Шастин.

Алексей Каминский, например, советует по-прежнему делать ставку на более рискованные активы — сохранять повышенную долю портфеля в акциях и commodities (если есть возможность покупать, например, нефть через финансовые инструменты) и продолжить снижать долю облигаций, воспользовавшись некоторым их восстановлением. «Мы были и остаемся "быками" в отношении российских акций и рубля,— добавляет он.— Однако поскольку рубль уже вошел в наш целевой коридор 70–72 руб./$, а сезонные факторы начинают работать против него, в отношении рубля взгляд на текущем уровне меняется на нейтральный. Он может несколько укрепиться в моменте, но противоборствующие факторы, включая политику ЦБ, вряд ли дадут ему сильно укрепиться».