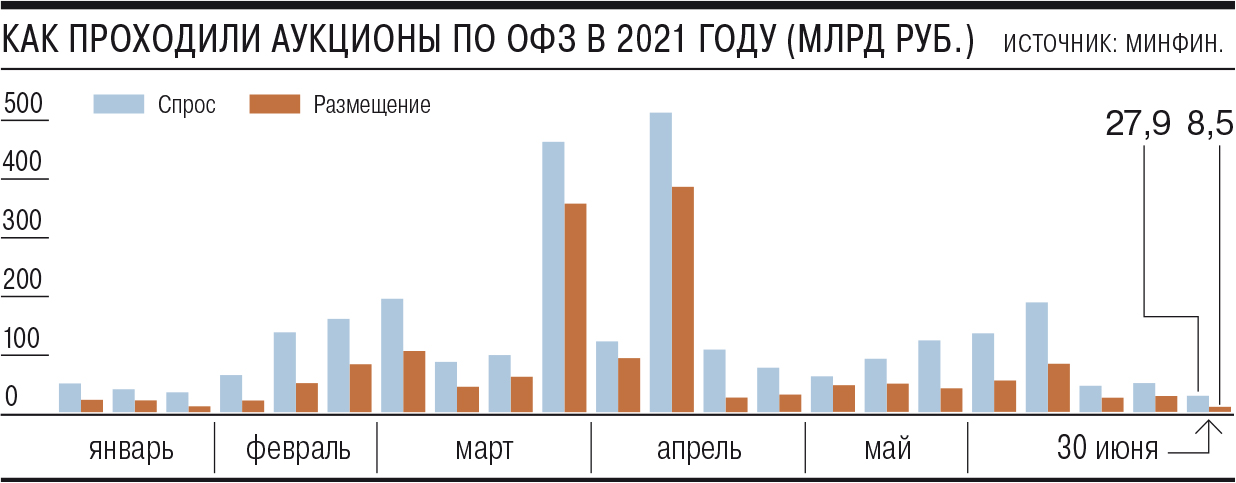

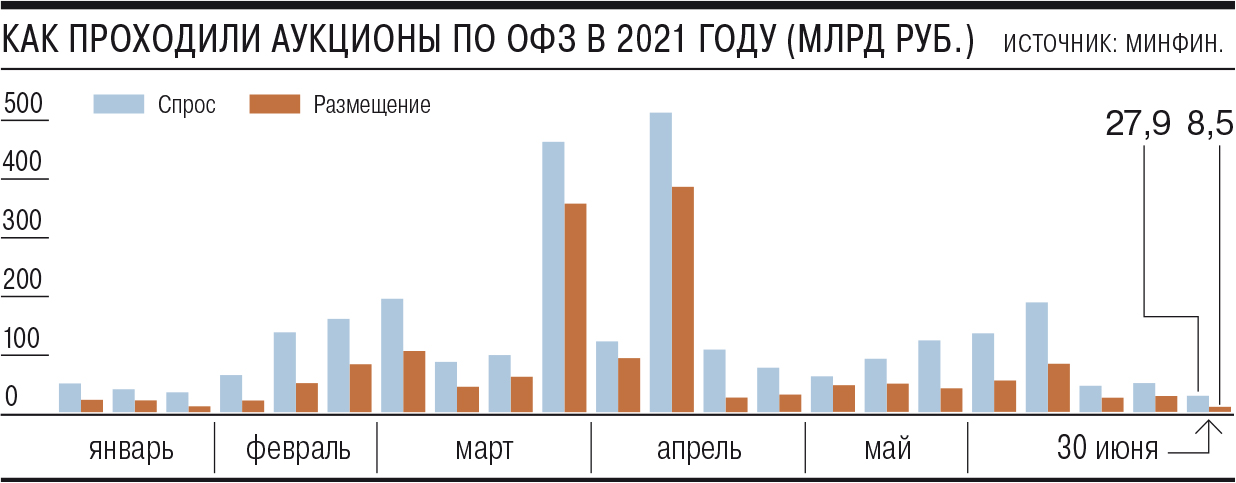

Объем привлеченных средств на последних аукционах ОФЗ оказался минимальным с начала года. Минфин удовлетворил заявки лишь по одному выпуску на 8,5 млрд руб., тогда как размещение второго отменил из-за неприемлемых цен. Агрессивное поведение инвесторов провоцирует как высокая инфляция, так и действия ЦБ, который допускает подъем ключевой ставки на 1 п. п. на ближайшем заседании. В то же время при текущих высоких ценах на сырьевые товары Минфин не заинтересован в дорогих заимствованиях, отсекая слишком агрессивные заявки.

Фото: Константин Кокошкин, Коммерсантъ / купить фото

Фото: Константин Кокошкин, Коммерсантъ / купить фото

Минувший аукционный день не сулил больших объемов размещения ОФЗ. Минфин предложил традиционный набор из двух выпусков с постоянным купоном — десятилетний на 30 млрд руб. и пятнадцатилетний на 20 млрд руб. Однако министерство вынуждено было охладить агрессивные настроения инвесторов. Несмотря на спрос на почти 28 млрд руб. по первому выпуску, Минфин удовлетворил заявки лишь на 8,5 млрд руб. При этом более длинные бумаги и вовсе остались неразмещенными «в связи с отсутствием заявок по приемлемым уровням цен». Участники рынка отмечают, что Минфин довольно редко отменял аукционы по размещению ОФЗ. Предыдущий раз по той же причине это произошло 3 февраля, а в 2020 году несостоявшимися были признаны два аукциона в апреле и один в августе.

С начала недели на вторичном рынке гособлигаций наблюдалось снижение цен ОФЗ, что стало реакцией его участников на слова главы ЦБ о возможном повышении ключевой ставки.

В начале недели Эльвира Набиуллина в интервью агентству Bloomberg заявила, что ключевую ставку на ближайшем заседании (намечено на 23 июля) могут поднять и на 25, и на 100 базисных пунктов. При этом на заседании 11 июня ЦБ поднял ставку на 50 б. п. до 5,5%, а всего с начала года — на 125 б. п. Кроме того, главный аналитик ПСБ Дмитрий Монастыршин связывает агрессивные требования премии в новых выпусках ОФЗ с ухудшением конъюнктуры внешних рынков. «Рост заболеваемости новым штаммом коронавируса на этой неделе спровоцировал опасения замедления деловой активности в мире. Инвесторы повысили спрос на защитные активы и снизили аппетит к риску. Большинство валют развивающихся стран на этой неделе подешевели»,— поясняет он.

Как отмечает главный аналитик долговых рынков БК «Регион» Александр Ермак, в результате доходность в среднем по рынку за последние два дня выросла на 10 б. п., причем по выпускам со сроком обращения до 7 лет рост составил 12–15 б. п. По данным агентства Reuters, доходность десятилетних облигаций достигала 7,24% годовых, двадцатилетних — 7,29% годовых. Господин Ермак поясняет, что при размещении десятилетнего выпуска Минфин сохранил цену отсечения на уровне аукциона двухнедельной давности, отсекая более 70% спроса. В результате были размещены облигации с относительно высокой премией в 5 б. п. к среднему уровню вторичного рынка накануне. Увидев результат первого аукциона, инвесторы заложили более высокую «премию» в своих заявках при дебютном размещении более долгосрочного выпуска, что в итоге не устроило эмитента, указывает эксперт.

Итоговый результат оказалось минимальным с начала года. При этом по итогам второго квартала Минфин разместил гособлигации на общую сумму 858 млрд руб., выполнив план привлечения на 86%.

Таким образом, планы первого и второго кварталов не были исполнены в полном объеме, но при этом объем размещений во втором квартале превысил на 10,8% выручку первого квартала.

Скорректированный годовой план, который может составить 2,775 трлн руб., по итогам двух кварталов исполнен на 58,8%, уточняет господин Ермак.

Кроме того, полагает Дмитрий Монастыршин, у правительства при текущих ценах на сырьевые товары нет потребности в заимствованиях. Федеральный бюджет за январь—май исполнен с профицитом 0,3 трлн руб., и поэтому отказ Минфина от привлечения дорогого долга выглядит логично, указывает эксперт. По словам старшего экономиста банка «ФК Открытие» Максима Петроневича, Минфин рассматривает текущую ситуацию как временную и не готов предоставить премию рынку. Поэтому, полагает эксперт, объем размещений может сохраниться на низком уровня до следующего заседания ЦБ или новых комментариев представителей регулятора.