Компания ЦИАН планирует провести IPO на американских площадках уже осенью этого года. Хотя ранее речь шла о 2022-м. Агентство Reuters со ссылкой на свои источники, сообщило, что организаторами первичного размещения станут шесть международных финансовых холдингов, в том числе Morgan Stanley, Goldman Sachs, UBS и другие. Ранее представитель одного из акционеров ЦИАНа, партнер инвестфонда Elbrus Capital Дмитрий Крюков, заявлял Bloomberg, что оценка компании на IPO может приблизиться к $1 млрд.

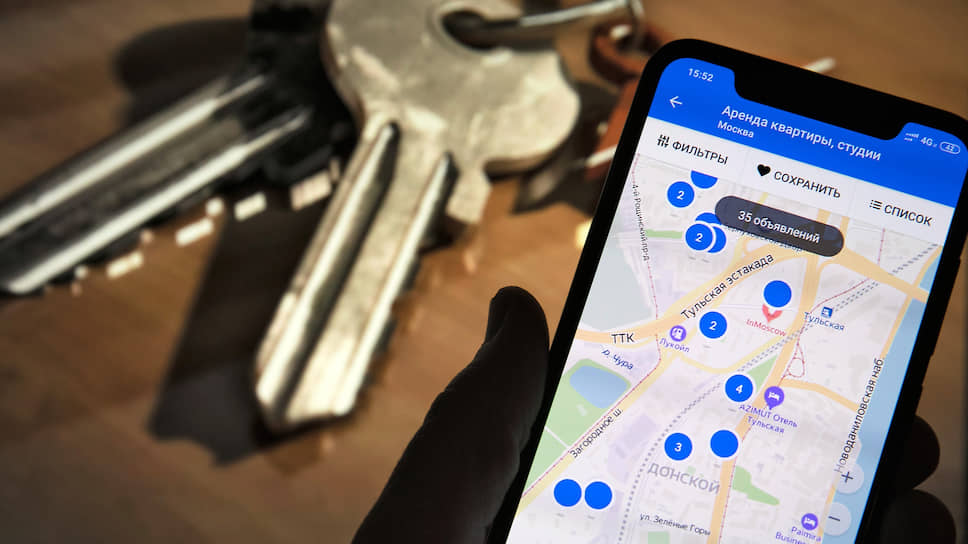

Фото: Александр Миридонов, Коммерсантъ

Фото: Александр Миридонов, Коммерсантъ

Иностранные инвесторы сейчас особенно охотно вкладываются в российские высокотехнологичные компании. Возможно, с этим и связан перенос сроков размещения, полагает аналитик Газпромбанка Марат Ибрагимов: «Очевидно, у инвесторов, особенно у американских, есть интерес к российским фондовым активам компаний из индустрии новой экономики, к онлайн-ритейлерам, интернет-компаниям. И организаторы хотят воспользоваться этим окном возможностей, чтобы получить максимальную оценку и спрос.

Уже сейчас у компании есть прибыль — это большой плюс, в отличие, например, от того же Ozon, который разместился в конце прошлого года и имеет убыток на уровне EBITDA. Поэтому ЦИАН показывает, что ее модель эффективна. Кроме того, здесь есть огромный потенциал роста, эта компания первая приходит на ум абсолютно всем россиянам, которые хотят снять, продать или купить недвижимость. Поэтому у нее отличные позиции в нише и, соответственно, перспективы для роста и развития.

Фактически, когда покупают акции на рынке, приобретают не текущие финансовые показатели, а будущие перспективы развития».

Выручка ЦИАН в прошлом году выросла на 14% и превысила 4 млрд руб., указано в системе «СПАРК-Интерфакс». В 2020 году сервис впервые стал доходным. Чистая прибыль оценивается в 67 млн руб. Большая часть выручки ЦИАН — это комиссия за размещение объявлений, которую платят риелтеры, пояснял Forbes. Свой процент за продвижение проектов отдают и застройщики.

Основных акционеров у компании два — это Elbrus Capital и международный финансовый конгломерат Goldman Sachs. Ранее их представители заявляли, что цель первичного размещения — дать акционерам ликвидность. Кроме того, дополнительные деньги ЦИАН понадобились для защиты бизнеса от конкурентов, полагает эксперт компании Webster Екатерина Цицишвили.

Она отметила, что рынок недвижимости в России переживает мощный подъем, и для удержания лидирующей позиции сервису требуется новое развитие: «Есть другие агрегаторы, которые тоже пытаются на российском рынке расшириться: и "Яндекс" есть, и Avito — и они тоже вкладываются и пытаются встать на один уровень с ЦИАН. Идет серьезная конкуренция, поэтому я думаю, они будут расширяться.

Если раньше ЦИАН начинал именно с эконом-класса, то сейчас он охватил весь рынок — и дорогой сегмент, и средний, плюс застройщики очень мощно пользуются этой платформой.

Активность на рынке опередила все прогнозы, которые были сделаны даже в начале этого года, и в принципе темпы не собираются падать. Поэтому здесь нужны вложения, надо что-то модернизировать».

По данным Reuters, не исключено проведение двойного листинга ЦИАН — и на американской, и на московской площадке. В самой компании на запрос “Ъ FM” ответили, что пока не комментируют вопросы, связанные с IPO.