Гражданам, не первый год активно прибывающим на фондовый рынок, становится тесно в рамках его вторичного сегмента. Их все больше привлекает участие в более маржинальных первичных размещениях и даже сделках пре-IPO. Хотя определяющую роль на рынке еще долго будут выполнять институциональные инвесторы, по числу участников последние сделки IPO уже можно сравнивать с «народными» размещениями 2006–2007 годов. В итоге растет актуальность задачи снижения специфических рисков российского фондового рынка, осложняющих комфортное участие граждан в IPO.

Фото: Эмин Джафаров, Коммерсантъ / купить фото

Фото: Эмин Джафаров, Коммерсантъ / купить фото

Граждане набирают вес

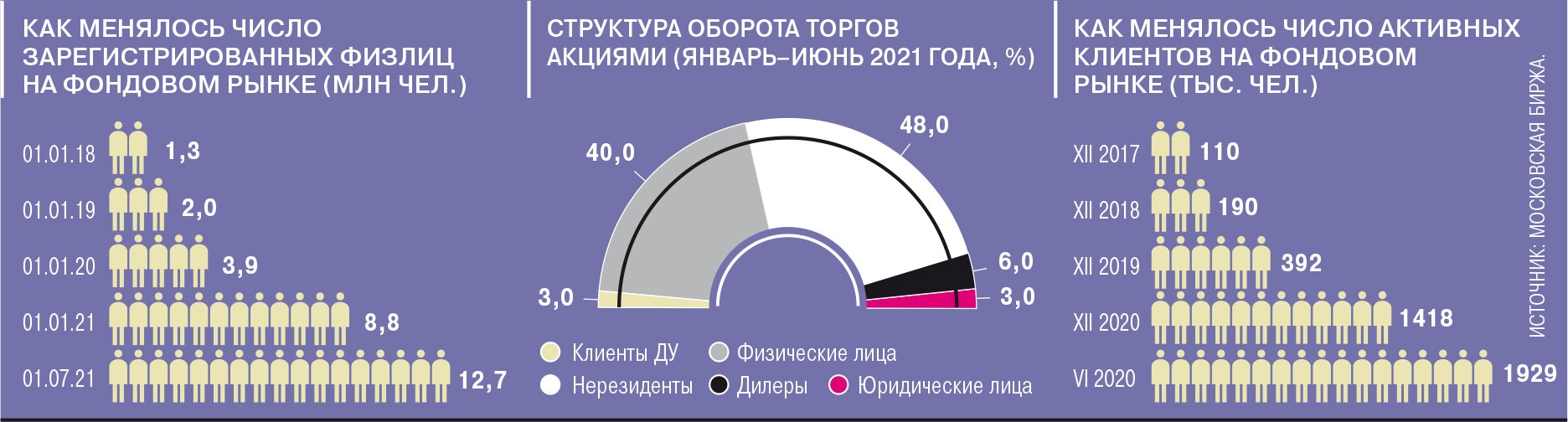

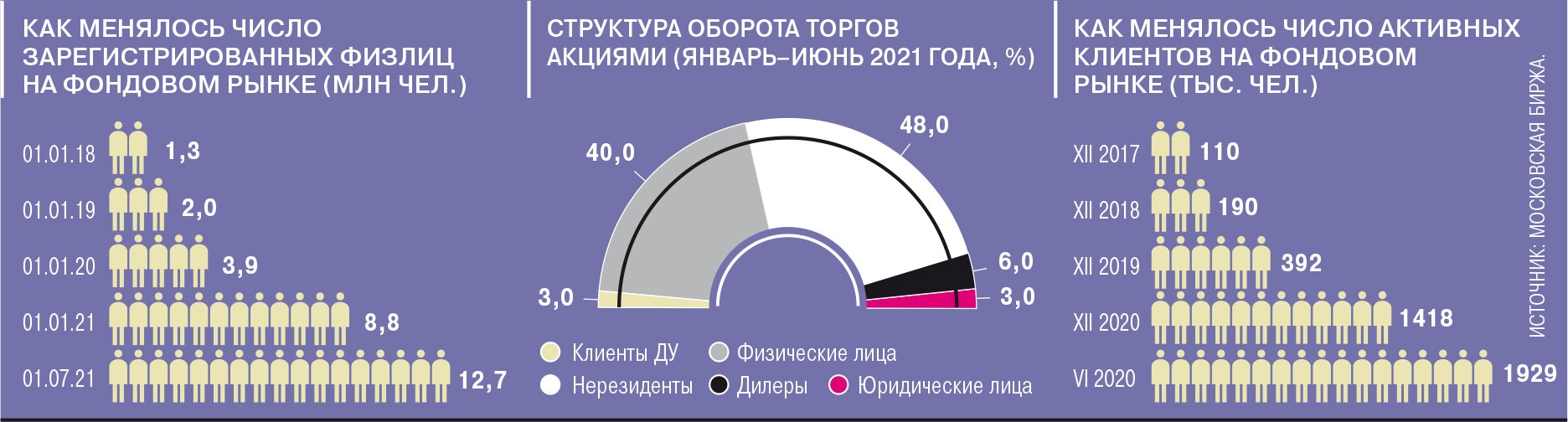

Низкие ставки по вкладам и стремительный рост фондового рынка стимулируют россиян переходить в инвестиционные продукты, ключевыми из которых по-прежнему выступают брокерские счета. В июле число уникальных брокерских счетов физических лиц на Московской бирже превысило 13,1 млн. С начала года брокерские счета открыли более 4,2 млн человек, что сопоставимо с результатом за весь 2020 год. Таким образом, счета имеют почти 18% экономически активного населения страны. Еще пять лет назад их доля составляла менее 1,5%, а в далеком 2008 году — чуть более 0,5%.

В результате частные инвесторы стали заметной силой на фондовом рынке. По данным ЦБ, на конец первого квартала 2021 года стоимость бумаг на счетах физлиц составляла 6 трлн руб., что на 0,7 трлн руб. выше значений конца 2020 года и на 2,3 трлн руб.— показателя годичной давности. На российские и зарубежные акции приходится 2,7 трлн руб., то есть 45% агрегированного портфеля. В целом инвестиции физических лиц вдвое превышают объем накоплений в НПФ и в полтора раза — объем средств, вложенных паевыми фондами российских УК в ценные бумаги.

Массовый приход частных инвесторов положительно влияет на локальный фондовый рынок, в том числе на первичном рынке долгового и акционерного капитала, снижая его зависимость от поведения внешних инвесторов.

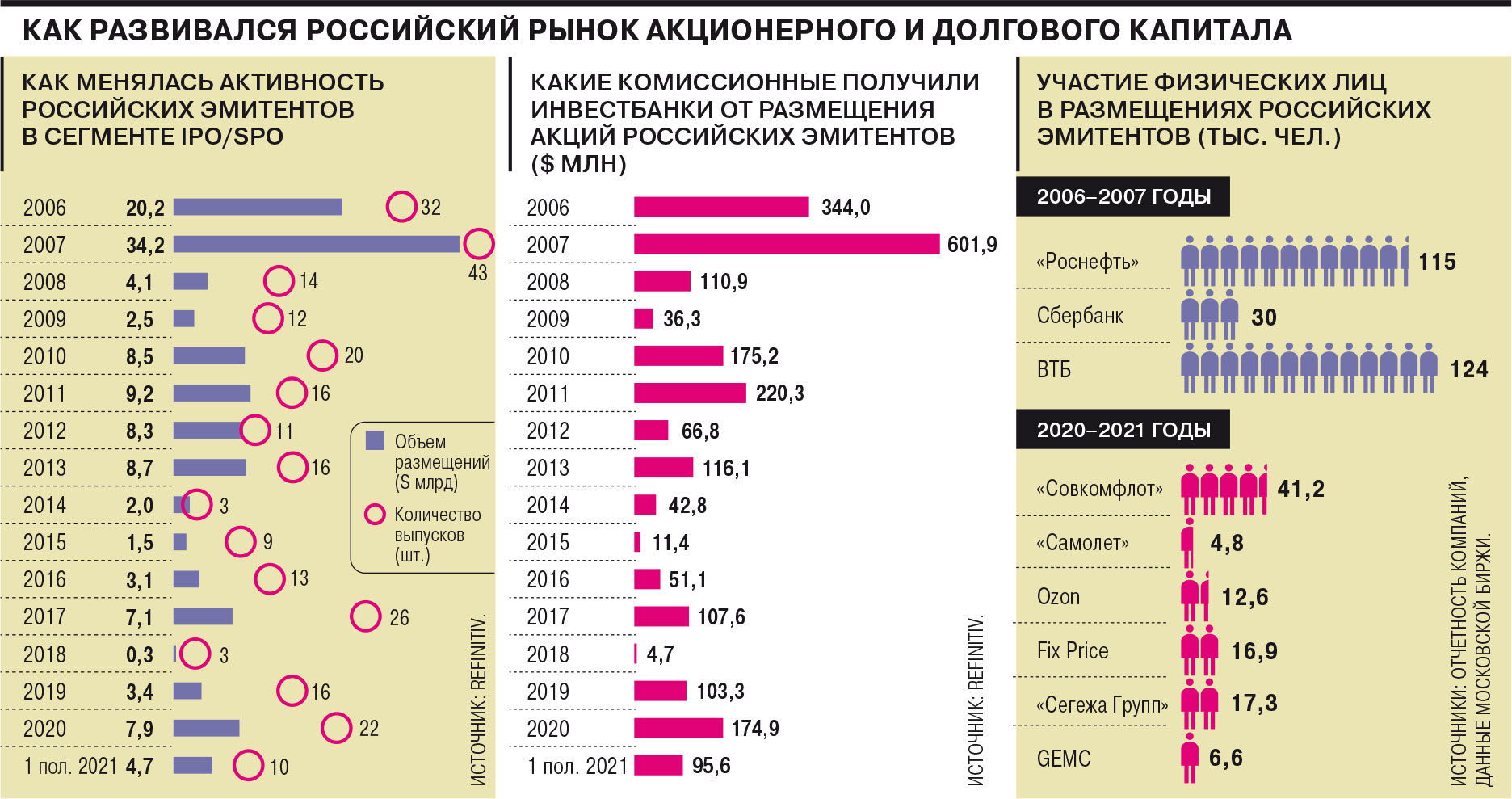

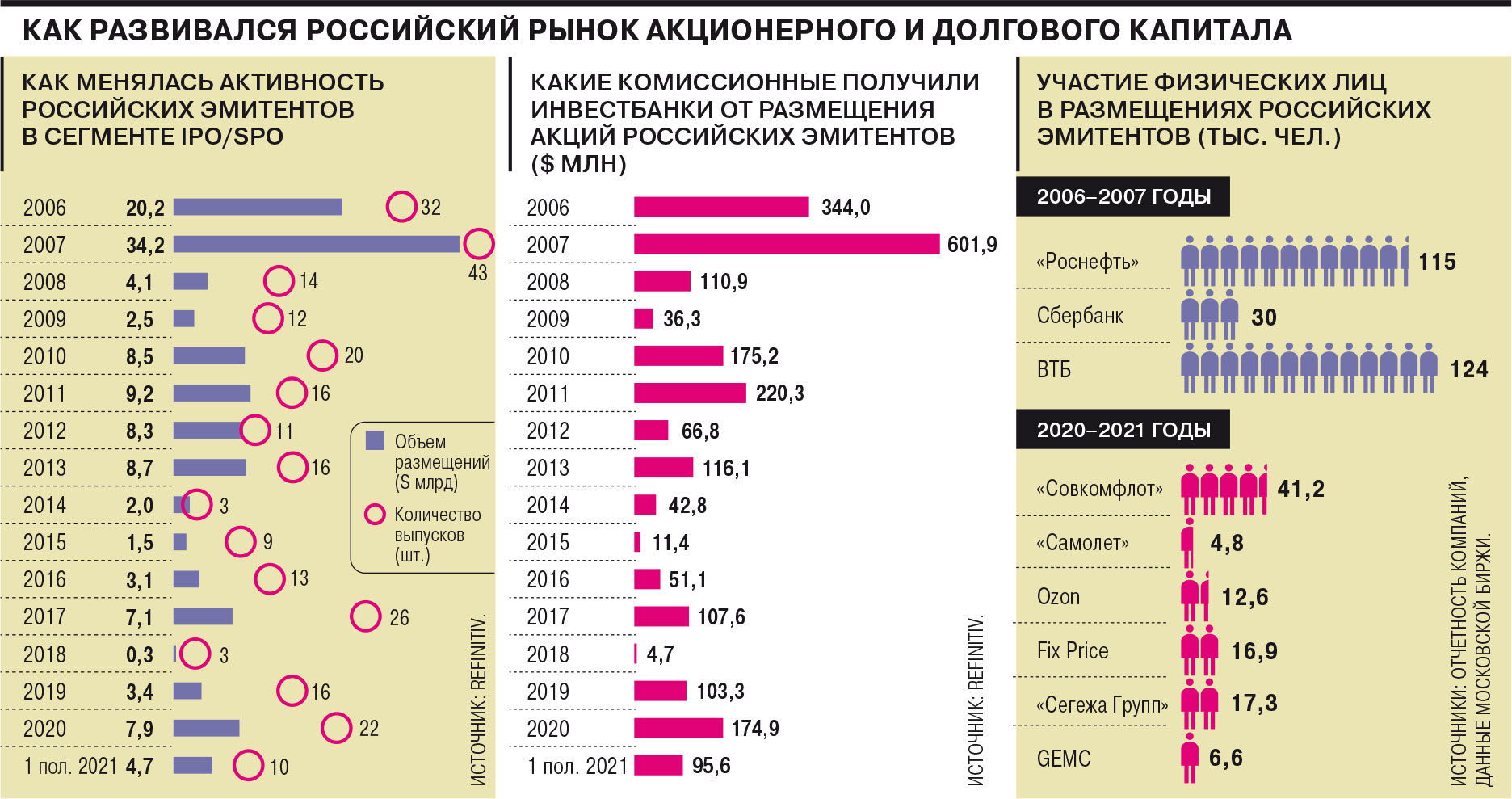

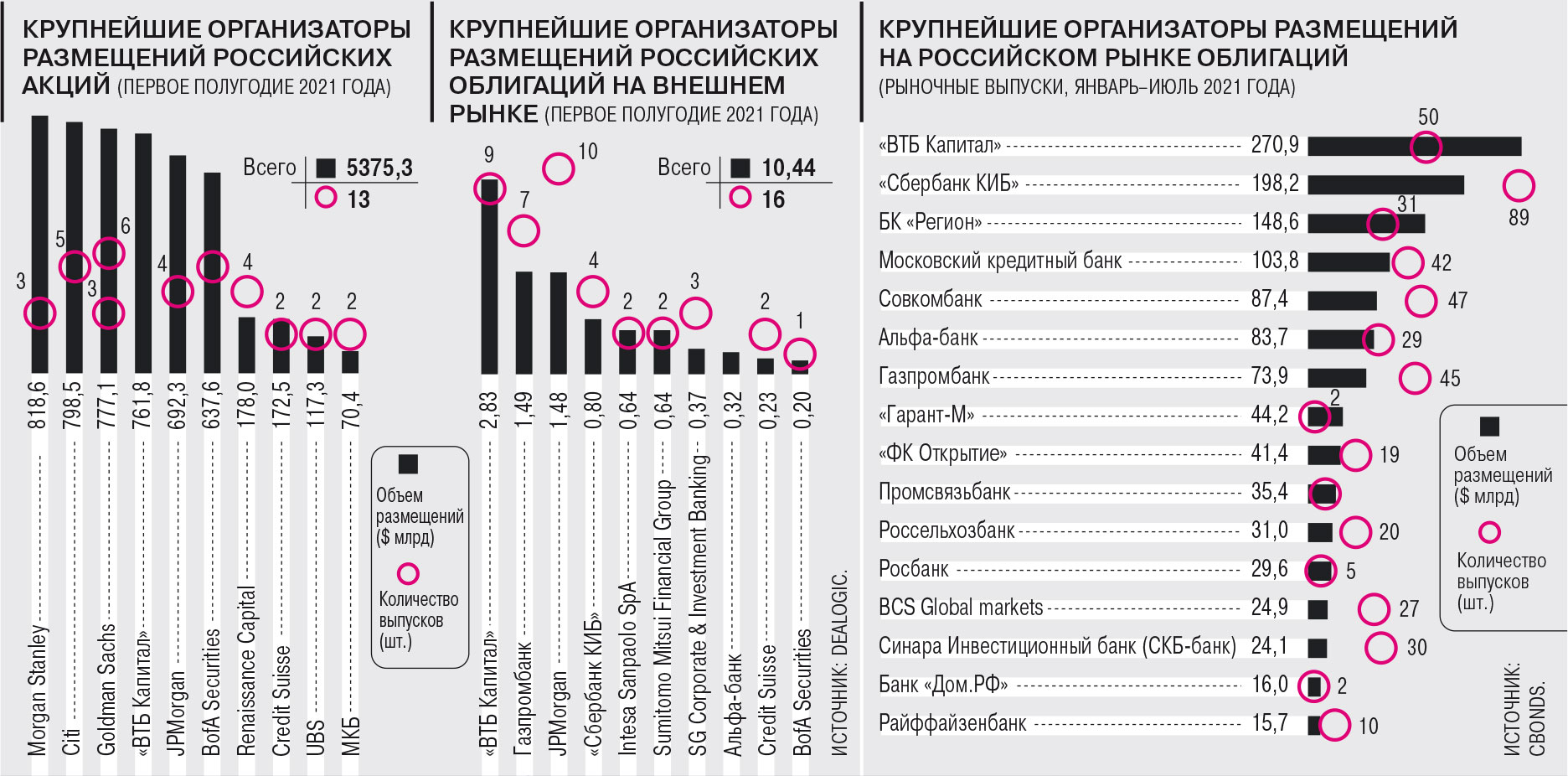

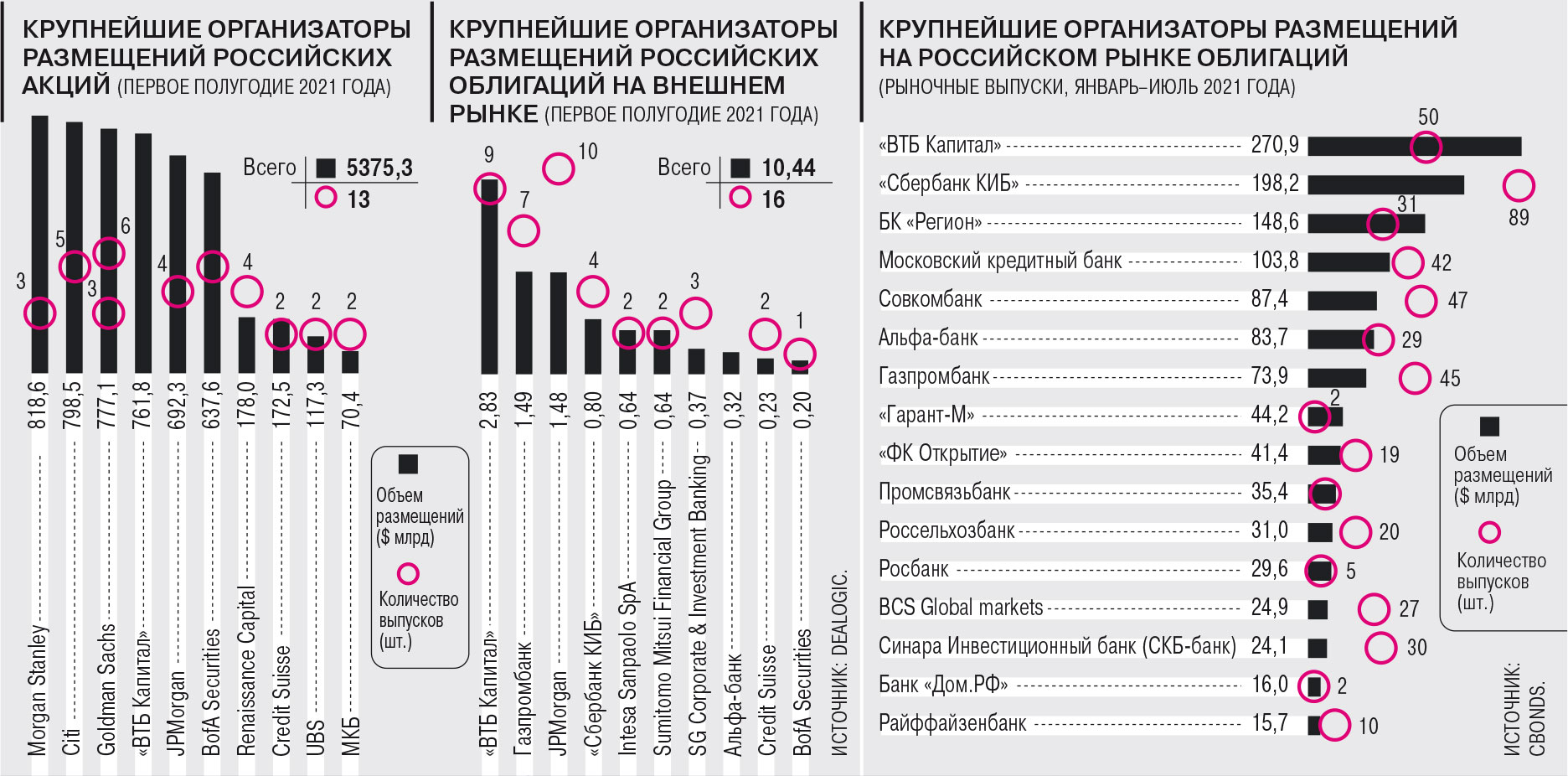

По данным Refinitiv, по итогам первого полугодия российские компании провели десять сделок по выпуску акций на общую сумму $4,6 млрд. Это лучший результат за полугодие с досанкционного 2013 года. Почти половина объема пришлась на первичные публичные размещения (IPO) — $2,1 млрд. Крупнейшей сделкой стало IPO Fix Price Group Limited, которая привлекла $1,77 млрд, разместив акции на Лондонской бирже с вторичным листингом на Московской бирже.

Традиционно IPO и SPO проводятся среди институциональных инвесторов. Однако все чаще на российском рынке предоставляется возможность поучаствовать в размещении и физическим лицам.

По оценкам “Ъ”, количество частных инвесторов, участвовавших в IPO Ozon, Fix Price, «Сегежа групп», United Medical Group, составляло 6,5–17 тыс. человек, а в размещении «Совкомфлота» — более 41 тыс. человек. На вторичных размещениях акций ВТБ и «Белуги» участвовало более 1 тыс. человек, а в SPO «Аэрофлота» — более 6 тыс. человек.

«Тенденция наблюдается как в России, так и в Западной Европе. Это связано с расширением продуктовой линейки, которую предлагают компании по управлению активами, и появлением различных банковских онлайн-платформ, которые облегчают доступ к новым выпускам акций»,— отмечает соруководитель департамента инвестиционно-банковской деятельности на глобальных рынках «ВТБ Капитала» Алекс Метерелл.

По оценкам первого вице-президента Газпромбанка Дениса Шулакова, в небольших IPO доля частных инвесторов может доходить до 50%, а в крупных классических IPO объемом от $0,5 млрд стандартный спрос от ритейла — 10–15% от сделки. «Люди стали значительно активнее переносить свои накопления в инструменты фондового рынка, а доля акций в портфеле физических лиц возросла»,— отмечает первый вице-президент МКБ Рита Рубежная.

Интерес частных инвесторов к размещениям во многом зависит от профиля самой компании, и чем понятнее бизнес, тем они активнее. Большое значение имеет узнаваемость бренда, а еще лучше, когда услугами компании пользуется широкая розница, как это было в случае IPO ритейлеров. «Они понимают, что это востребованная история, поэтому им легче инвестировать в это деньги. В этом смысле основное отличие розницы от институционалов состоит в том, что розница принимает решение больше интуитивно, послушав инвестиционную историю — где мы сейчас и куда мы хотим прийти. А институционалы дополнительно к истории смотрят на оценку»,— отмечает господин Шулаков.

От общего к частному

В то же время эмитенты по-прежнему ориентируются в первую очередь на институциональных инвесторов. По словам вице-президента по инвестиционной деятельности Сбербанка Оскара Рацина, институциональные инвесторы все еще являются лидерами мнений (opinion leader) на подавляющем большинстве российских IPO и покупают в среднем около 75–85% от IPO/SPO. По мнению Алекса Метерелла, институциональные инвесторы продолжают играть ведущую роль в сделках на рынке акций, так как управляют наибольшим количеством средств.

Кто доминирует в книге заявок, тот и устанавливает цену, отмечают участники рынка. «В любом IPO оценка устанавливается институциональными инвесторами, а розничные инвесторы уже принимают эту оценку как данность. Институционалы обсуждают, торгуются, а розница в этом процессе занимает пассивную роль. Для институционалов оценка — это топ-3 ключевых факторов в принятии решения, для розницы оценка в топ-3, скорее всего, не войдет, но войдет узнаваемость бренда»,— отмечает Денис Шулаков.

Впрочем, при сохранении текущих темпов выхода частных инвесторов на рынок, роста их портфеля и по мере освоения базовых финансовых инструментов они все активнее будут искать более доходные инвестиции. Поэтому их участие и роль в IPO неизбежно вырастут.

«Уже сейчас от эмитентов поступает запрос на привлечение широкого круга розничных инвесторов в рамках первичного размещения. Это является как инструментом повышения ликвидности, так и имиджевым компонентом в процессе размещения»,— отмечает Рита Рубежная. По ее мнению, квалифицированные инвесторы как наиболее крупные и финансово грамотные игроки рынка будут первыми, кто ощутит на себе изменения в отношении к розничным инвесторам: инвестиционные материалы, раскрытие информации и другие преференции.

Увеличение числа розничных инвесторов в размещениях откроет дорогу на рынок небольшим компаниям, которым будут интересны только они. «Это концепция канадского рынка, где проводится большое количество сделок небольшого размера, на $30–50 млн, покупаемых розничными клиентами. При этом в роли лидеров мнения в таких сделках выступают именно брокеры»,— отмечает Оскар Рацин.

По мнению руководителя управления по организации сделок на рынке капитала «Тинькофф Инвестиций» Антона Малькова, активное участие розничных инвесторов в размещениях снизит остроту проблемы зависимости от иностранных институциональных инвесторов.

Особо охраняемые инвесторы

Попытки вовлечь граждан в первичные размещения на рынке акционерного капитала, прежде всего со стороны государства, предпринимались и раньше. Незадолго до кризиса 2008 года населению были разрекламированы так называемые народные IPO. В 2006 году в таком размещении акций «Роснефти» приняли участие 115 тыс. человек, на следующий год в IPO ВТБ участвовали 124 тыс. человек. Чуть менее массовым было SPO Сбербанка, в котором приняли участие более 30 тыс. физлиц.

Однако кризис 2008 года омрачил опыт «народных» размещений: стоимость акций нефтекомпании снизилась вдвое, а бумаг банков — в семь-десять раз. И если вложения в акции «Роснефти» и Сбербанка уже в 2010 году отыграли обесценение и вышли в плюс, то бумаги ВТБ до сих пор торгуются значительно ниже цены размещения.

«Любая инвестиция несет в себе риски, и основная работа инвестора при принятии решения должна заключаться в оценке соотношения возможного выигрыша против потенциальных рисков. Для эмитентов основными рисками является неполное или недостоверное раскрытие, которое может повлечь судебные иски от инвесторов, но на нашей практике среди наших эмитентов еще такого не случалось — банки и юристы, работающие на сделках, всегда следят за точностью и полнотой раскрытия»,— отмечает Оскар Рацин.

Важную роль в снижении рисков для частных инвесторов играет ЦБ, который борется с недобросовестными практиками и мисселингом. В дополнение к этому принятые в 2020 году поправки к законодательству вводят механизм защиты для неквалифицированных инвесторов: если бумаги не находятся в котировальном списке, то для их приобретения необходимо будет пройти тестирование. «Такие тесты будут предусмотрены стандартами СРО на этом рынке, которые должны вступить в силу уже с октября. Прохождение теста особенно актуально для пре-IPO, когда дополнительно возникают высокий риск ликвидности и другие риски»,— отметили в ЦБ.

Одна из негативных российских традиций размещений, которая полностью связана с отсутствием конкуренции за капитал,— устанавливать цену размещения по максимуму, что приводит впоследствии к падению цены на ценные бумаги на вторичном рынке. «Эмитенты не должны задирать цену, а андеррайтеры и советники должны советовать им этого не делать, заставляя инвесторов бороться за участие в размещении, чтобы зарабатывать на нем, тогда удастся избежать разочарования, а при размещении рассчитывать на широкий и разнообразный круг инвесторов»,— отмечает президент НАУФОР Алексей Тимофеев.

В ожидании бума

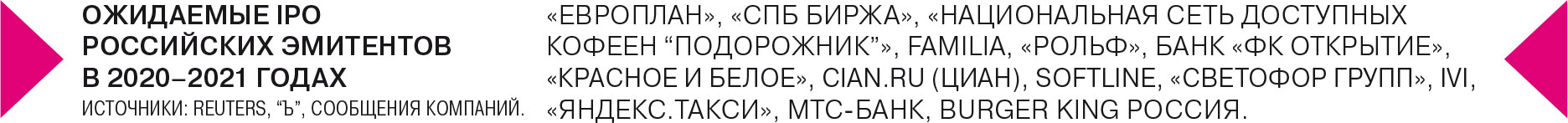

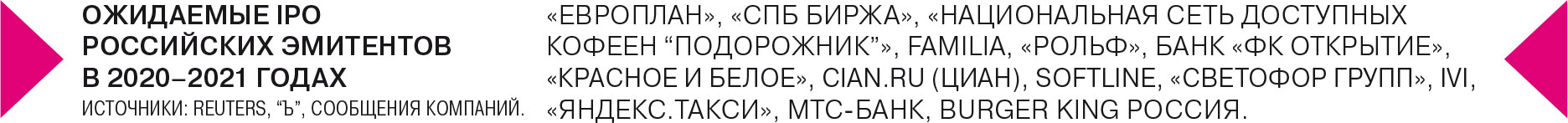

В таких условиях участники рынка с оптимизмом смотрят на перспективы рынка. По оценкам Оскара Рацина, по итогам года объем размещений на рынке акционерного капитала может превысить $10 млрд. По данным «ВТБ Капитала», в настоящий момент более 10 крупных эмитентов рассматривают возможность IPO в ближайшие 12 месяцев.

«Если на рынке сохранится благоприятная рыночная конъюнктура, мы увидим большое количество сделок на рынке акционерного капитала, включая эмитентов из таких отраслей, как IT, ритейл и потребительский сектор, добывающую и сельскохозяйственную отрасли»,— указывает руководитель департамента инвестиционно-банковской деятельности на глобальных рынках «ВТБ Капитала» Александр Пухаев.

В следующем году активность эмитентов может еще вырасти. По мнению Дениса Шулакова, в 2022 году IPO могут провести более 30 российских эмитентов объемом $10–20 млрд. Этому будет способствовать глобальный оптимизм, связанный с расширением вакцинации и выходом экономик из ковидной рецессии. «Для нас был частично закрыт доступ к капиталу в 2019 году на фоне санкций и в первой половине 2020 года на фоне ковида. Поэтому в России помимо глобального оптимизма работает еще и отложенный спрос. Те, кто гораздо раньше задумался об IPO, только сейчас получили возможность его реализовать»,— отмечает господин Шулаков. Он допускает в ближайшие годы достижение показателей 2006–2007 годов.

Коррективы в реализацию оптимистичных прогнозов могут внести распространение новых штаммов коронавируса, санкционные риски, а также повышение ставок в России и в мире. По мнению Риты Рубежной, сдерживающая монетарная политика может оказать негативное влияние на публичные размещения компаний из отдельных секторов, например золотодобычи, поскольку стоимость металла снижается в периоды роста ставок. Высокотехнологические компании чувствительны к ставкам дисконтирования. Но в целом на рынок акционерного капитала, полагает эксперт, повышение ставок не окажет значительного эффекта.

На поле IPO выходят новые команды

Конъюнктура

В условиях рекордной активности эмитентов на рынках и роста клиентской базы профучастники стали более активно развивать инвестицонно-банковские услуги. К давно и активно работающим Сбербанку, ВТБ, Альфа-банку, «Ренессанс Капиталу», Райффайзенбанку, группе «Открытие», БК «Регион» добавились «Тинькофф», «Финам», БКС, «Фридом Финанс», МКБ и другие.

В связи с тем, что на рынке привлечения акционерного капитала по-прежнему доминируют институциональные инвесторы, основными организаторами крупных сделок остаются крупные российские организаторы (прежде всего ВТБ, Сбербанк, «Ренессанс Капитал») с богатой клиентурой, а также международные инвестбанки. «Те брокерские дома, которые на текущей волне несколько нарастили базу частных инвесторов, но не обладают платформой по продажам институциональным инвесторам, с нашей точки зрения, все еще не могут стать полноценными игроками рынка IPO/SPO»,— подчеркивает вице-президент по инвестиционной деятельности Сбербанка Оскар Рацин.

Однако в небольших по объему размещениях могут принимать участие и менее крупные участники рынка. В частности, в BCS Global Markets ориентируются на участие в IPO размером от $200 млн. «Финам» ориентируется на размещения компаний среднего бизнеса с выручкой 5–15 млрд руб. (см. “Ъ” от 19 августа). «Издержки на поддержание платформы значительные, так как они включают не только команду профессиональных банкиров, сейлзов и аналитиков, но и поддержание необходимой инфраструктуры в России, Великобритании, ЕС и США»,— отмечает управляющий директор по рынкам капитала BCS Global Markets Андрей Чепур.