По итогам 2021 года российские банки разместят рекордный объем субординированных облигаций, выпущенных по российскому праву. Для госбанков в условиях действующих санкций это один из немногих доступных способов увеличения капитала. Однако для инвесторов они несут и дополнительные риски, так как эмитент имеет право пропускать выплаты купонов и досрочно погашать бумаги.

Фото: Евгений Павленко, Коммерсантъ / купить фото

Фото: Евгений Павленко, Коммерсантъ / купить фото

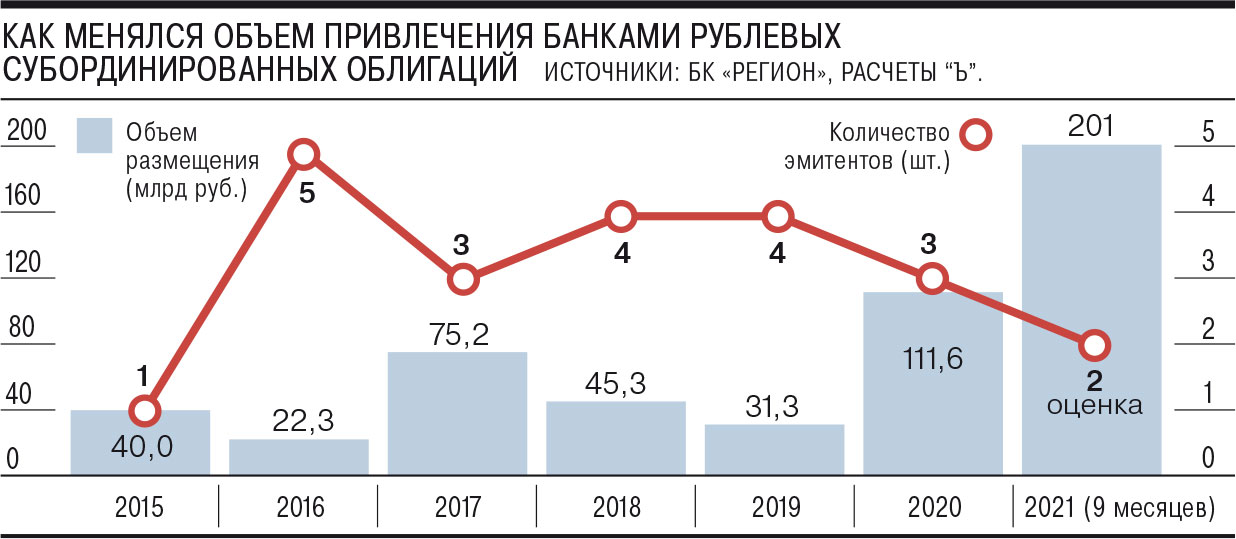

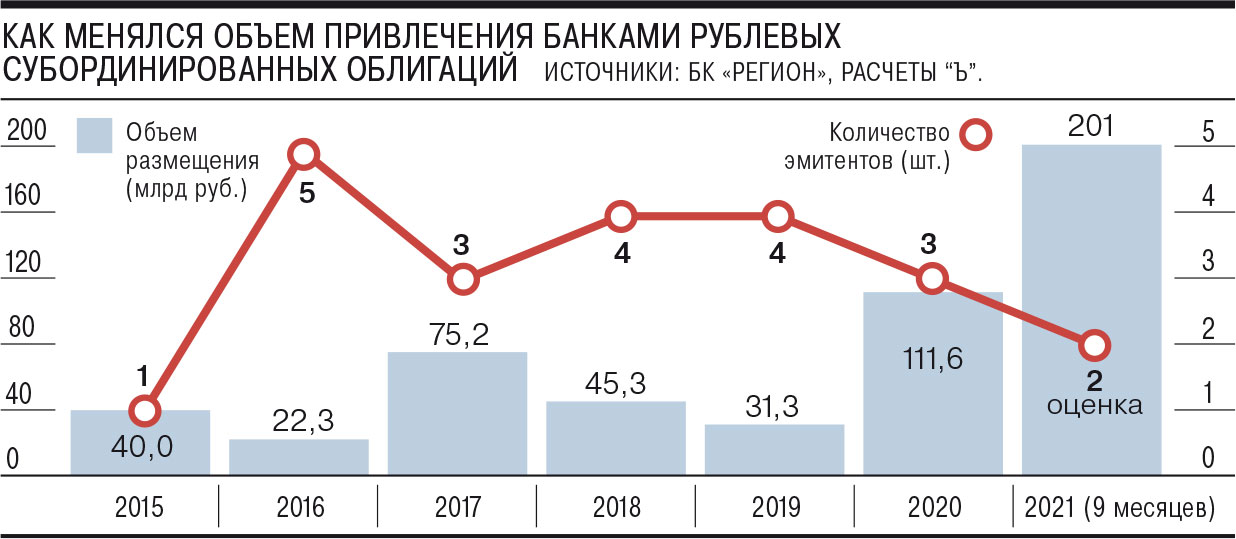

На этой неделе Сбербанк будет формировать книгу заявок на новый выпуск субординированных десятилетних облигаций. Техническое размещение запланировано на 27 сентября. По данным ресурса Rusbonds, объем выпуска может составить 50 млрд руб. За восемь месяцев Сбербанк и ВТБ уже разместили рублевые субординированные бонды на 151 млрд руб. С учетом размещения валютных облигаций (в том числе Экспобанка) объем привлеченных средств составит около 250 млрд руб.

По оценке БК «Регион», в настоящее время на Московской бирже торгуются почти четыре десятка выпусков 17 банков на сумму около 480 млрд руб. по номинальной стоимости. В прошлом году суммарный объем размещений составил почти 112 млрд руб. от ВТБ, МСП-банка и Промсвязьбанка. В предыдущие годы на рынок преимущественно выходили частные банки с меньшими объемами.

Банки активно используют субординированные облигации для включения в капитал — это простой и оперативный способ улучшить нормативы достаточности, поясняют участники рынка. Кроме того, действующие против большинства госбанков санкции ограничивают их возможности по привлечению средств за рубежом (в том числе допэмиссии акций).

В Сбербанке отметили, что субординированные облигации выступают одним из способов управления структурой капитала. «Данный инструмент способствует усилению капитальной базы банка и предоставляет ликвидность для наращивания объемов кредитования с опережающими рынок темпами»,— добавили в ВТБ. По словам зампреда правления Россельхозбанка Анны Кузнецовой, банкам инструмент позволяет привлекать капитал на выгодных условиях, а инвесторам — получать привлекательную доходность с понятным уровнем риска. При этом у частных банков остается возможность размещать субординированные еврооблигации, в этом году разместились Альфа-банк и Тинькофф-банк.

В то же время субординированные банковские облигации считаются высокорискованными инструментами. В Сбербанке отмечают, что в соответствии с требованиями регулятора их могут приобретать только квалифицированные инвесторы. По словам управляющего по анализу банковского и финансового рынков ПСБ Дмитрия Грицкевича, из-за своей структуры субординированные облигации имеют кредитный рейтинг ниже, чем «старший» облигационный выпуск одной и той же компании. Кроме того, банк имеет право пропустить выплату купона и списать номинал облигации в случае убытков и снижения достаточности капитала, говорит глава «Арикапитала» Алексей Третьяков.

Вечные субординированные облигации не имеют срока погашения, однако в течение срока обращения обычно эмитент получает право на выкуп облигаций (пользуются в случае снижения процентных ставок). Поэтому ставки по ним выше, чем по обычным облигациям, на 2–3 процентных пункта, указывает Алексей Третьяков. Для Сбербанка дополнительная премия составляет около 100 б. п., указывает господин Грицкевич.

Участники рынка ожидают появления новых выпусков субордов в ближайшее время. Старший вице-президент МКБ Эрик Де Бошам отмечает, что конъюнктура рынка, где экономика выходит из периода пандемии и ожидается динамичный рост ВВП, положительна для банков и для кредитного спроса. И банки ищут ресурсы для длинного финансирования, в том числе в валюте. Помимо этого волатильность и санкционная риторика отсутствуют на рынке, что позволяет эмитентам привлечь средства по рекордно низкой ставке, указывает эксперт. При сохранении текущей конъюнктуры рынка ВТБ до конца года планирует предложить инвесторам «еще несколько аналогичных выпусков в трех валютах с фиксированным и плавающим купоном».