Возвращение ставок

Кредиты дорожают для населения, а деньги вкладчиков — для банков

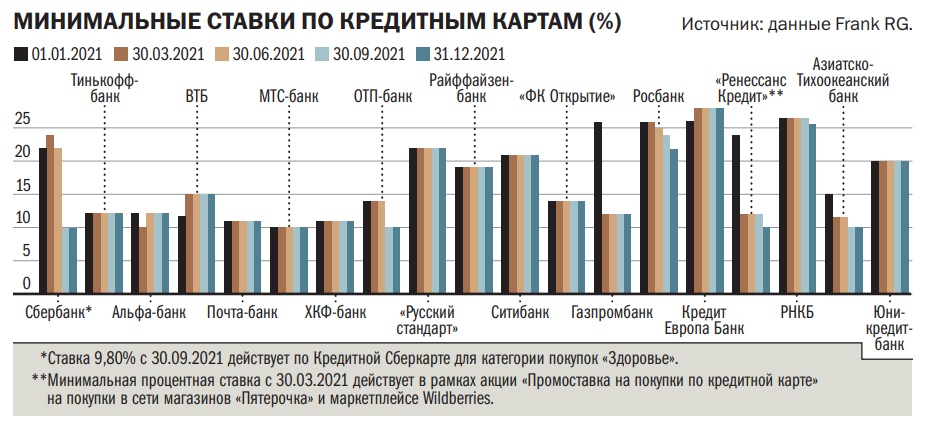

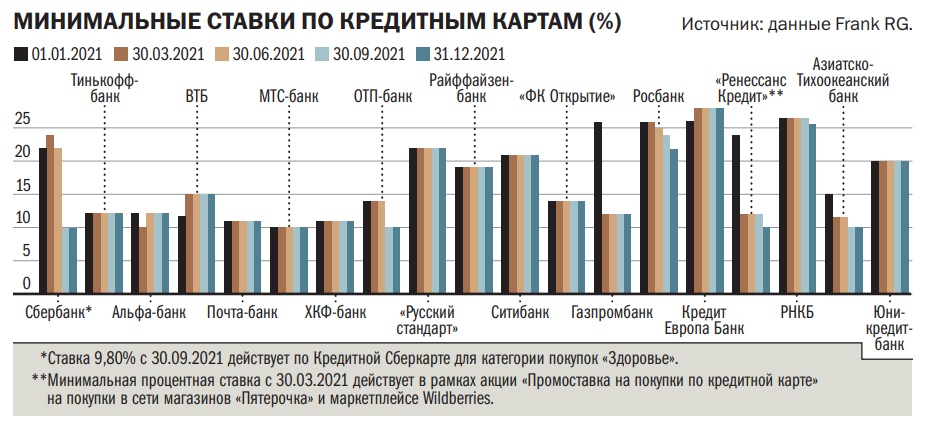

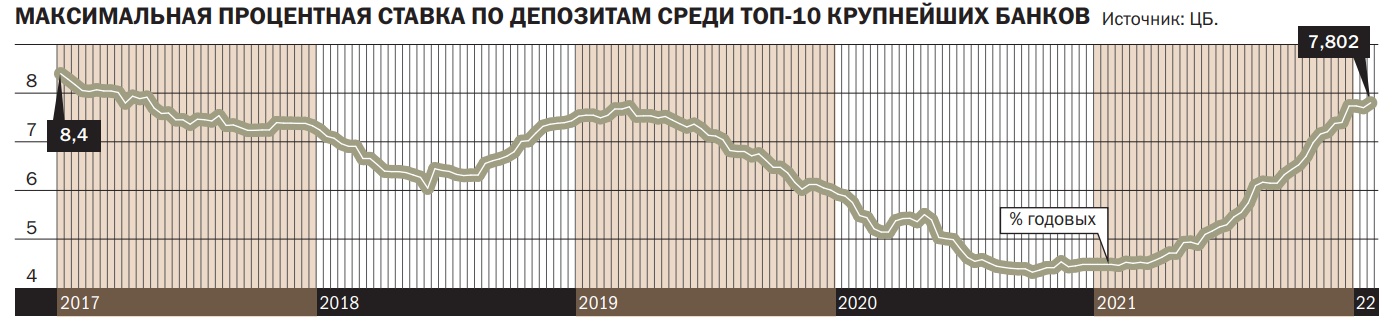

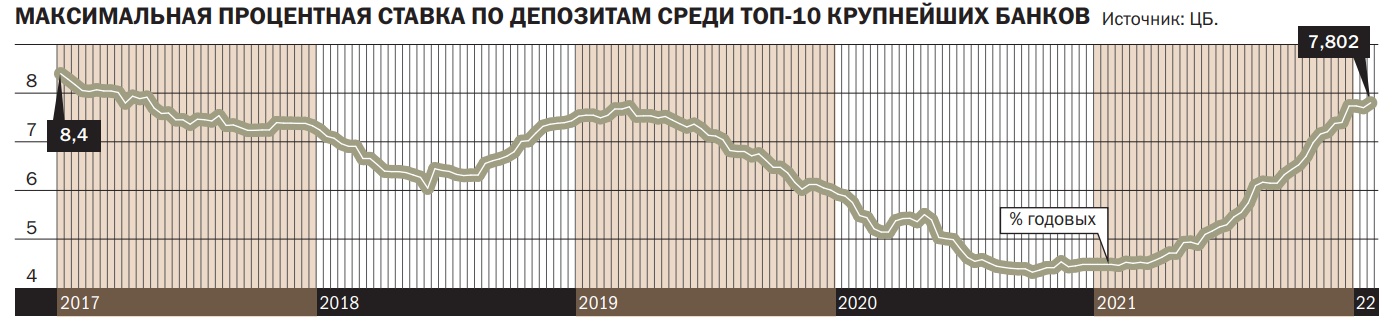

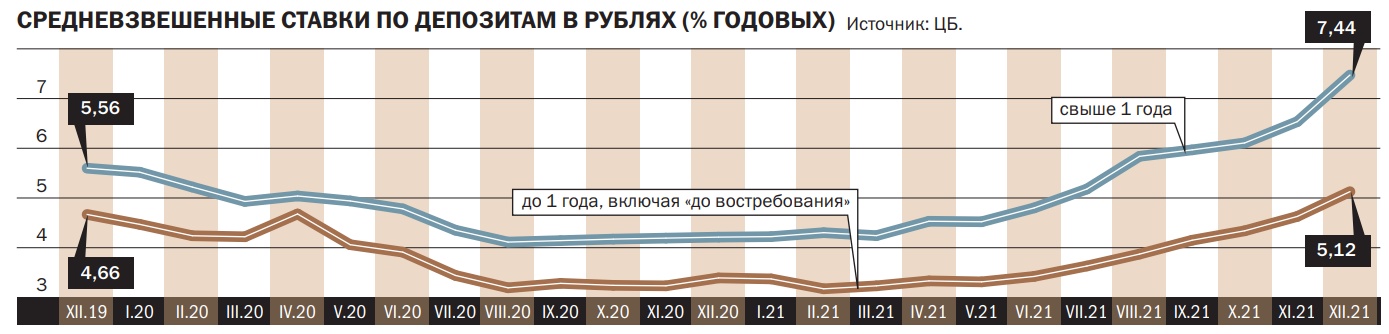

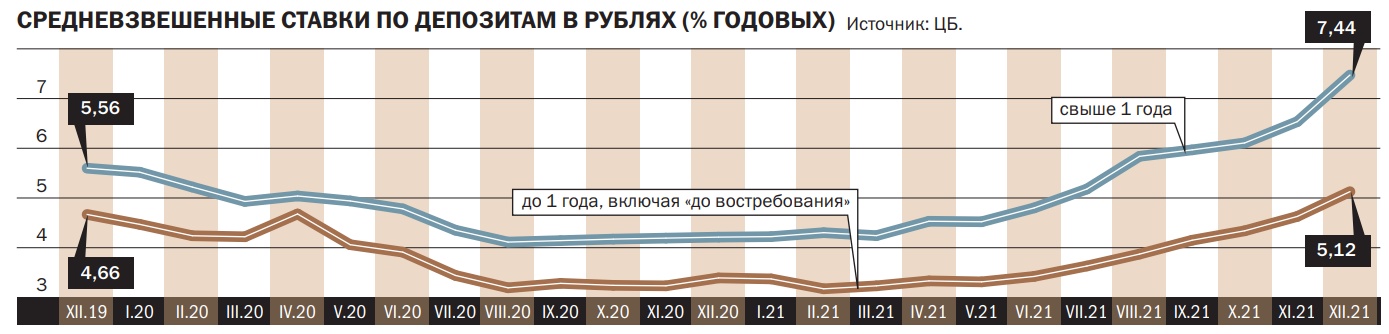

В 2021 году максимальная доходность депозитов восстанавливалась, немногим превысив к концу года уровень марта 2019-го. Впрочем, ставки по вкладам для населения пока ниже инфляции. Ставки по кредитам в ушедшем году тоже перешли к росту после продолжительного снижения, но их динамика гораздо сдержаннее. Самым дешевым из кредитов пока остается ипотека, но только за счет льготных госпрограмм. В ближайшее время ставки по кредитам начнут расти более заметно, ожидают эксперты. Скорее всего, это сдержит спрос заемщиков. По вкладам ожидается более скромный рост.

Фото: Reuters

Фото: Reuters

Вклады становятся все более привлекательны

После продолжительного падения ставок по вкладам в 2019–2020 годах 2021 год завершился их ростом. В ушедшем году доходность депозитов росла вслед за ключевой ставкой, которая за год выросла вдвое, с 4,25% до 8,5%. Однако по скорости банкиры немногим отстали от роста ключевой ставки: средняя максимальная ставка среди десяти крупнейших банков, на которые приходится большая часть привлечения денег вкладчиков, за 2021 год выросла в 1,7 раза (плюс 3,25 процентного пункта), c 4,49% до 7,74%. В последний раз выше этого уровня ставки были в первой декаде мая 2017 года (7,9%), а близкими к такой доходности — во второй декаде марта 2019 года (7,72%). Заметнее всего в ушедшем году возросла доходность рублевых вкладов на срок до 30 дней, которая увеличилась в 2,9 раза. Согласно данным ЦБ по итогам 2021 года, за год средние ставки по таким вкладам выросли на 4,47 п. п. (до 6,87%). Однако ставки по долгосрочным вкладам традиционно выше: отрыв может составлять несколько процентных пунктов. Так, на конец 2021 года максимальную доходность показывали средние ставки по вкладам на сроке свыше трех лет — 7,68%.

В то время как средние ставки по вкладам пока еще далеки от двухзначных, отдельные банки уже предлагают доходность на уровне 10% годовых, однако такие предложения пока нельзя назвать массовыми. Стоит учитывать и то, что самые выгодные предложения доступны на определенных условиях. Так, например, банкиры готовы платить сверх обычного за поступление «новых» денег, это означает, что высокую ставку можно будет получить, если при открытии вклада в том же банке не перекладывать свои деньги с другого, уже открытого вклада. Например, в Сбербанке при открытии «СберВклад Прайм» максимальная ставка в 8% годовых будет начислена на денежные средства, которых не было на срочных вкладах в Сбербанке в последние три месяца, следует из условий по вкладу. Аналогичным образом поступают и другие банки. Однако если свободных денег не так много и вы захотите переложить свои средства с одного вклада на более привлекательный, то будьте осторожны: отдельные банки вводят комиссию за стягивание средств. Так, в конце года глава ЦБ Эльвира Набиуллина предупреждала о существующих барьерах для клиентов «в виде комиссий на перевод средств вкладчика из одного банка в другой». По ее оценке, это необоснованная дискриминация, и регулятор намерен такую практику пресечь. Вкупе с этим высокий процент предоставляют при дополнительных покупках, например, оформлении подписки (так делают Сбербанк и «Тинькофф»). Помимо прочего, более высокие проценты по вкладу могут начисляться при определенном размере трат по карте. Например, в ВТБ максимальная ставка вырастет на 1 п. п., до 10% годовых, при тратах на 10 тыс. руб., в ГПБ доступны 10% годовых при тратах в 50 тыс. руб. в месяц (надбавка за траты плюс 0,99 п. п.) Надбавки есть и для премиальных клиентов, в частности, в ФК «Открытие» плюс 0,2% к ставке. Порой повышенный процент доступен всего лишь на первые месяцы («лестничные» вклады). Так, например, ставка по вкладу ПСБ составит 11% в первые 50 дней, далее снижается до 9% и 7,75%. Высокую доходность предлагают вклады и при открытии онлайн и на отдельных площадках. Например, на маркетплейсе «Финуслуги» доступна ставка 10,5% по вкладу Экспобанка. Повышенные ставки могут начислять не только в зависимости от условий, но и категории клиента, например, получающим пенсию на счет в банке и зарплатникам.

Реальная доходность вкладов отрицательна

Растущая инфляция задает тон росту ставок в экономике, говорит старший кредитный специалист Moody’s Ольга Ульянова. «Если ставки по вкладам во всех банках низкие, а инвестиции недоступны или пугают своей волатильностью, то на фоне высокой инфляции население будет склонно скорее тратить деньги, чем нести их в банки»,— полагает она. Именно по этим соображениям, на ее взгляд, банки вынуждены поднимать ставки. «Комфортная ситуация с ликвидностью в банковском секторе — следствие своевременного повышения банками ставок привлечения фондирования, что в определенной степени также относится и к стоимости привлечения средств компаний»,— считает госпожа Ульянова. «Одна из тенденций последних двух лет, которую породила непривлекательность вкладов из-за инфляции,— это значительный отток денег на публичный рынок»,— уверен главный экономист «ПФ Капитала» Евгений Надоршин. На его взгляд, это в том числе подталкивало банки к повышению ставок по вкладам в прошлом году.

По данным Росстата, инфляция в России по итогам 2021 года составила 8,39%. Формально средние ставки по депозитам в банках из топ-10 пока проигрывают инфляции, отмечает господин Надоршин. «Большая часть "удобных" вкладов — не требующих каких-либо условий по обороту или большой суммы — у многих крупных банков доступна на условиях, которые при текущей инфляции нельзя назвать привлекательными. Однако если опираться на прогноз по инфляции на 2022 год (согласно консенсус-прогнозу "Интерфакса", она составит 5,5%.— "Деньги"), то вклады выглядят уже неплохо и обещают доходность на горизонте года не радикально, но все же выше инфляции»,— говорит эксперт.

Таким образом, если по итогам 2021 года максимальные ставки по депозитам не покрыли инфляцию, то в этом году есть все шансы: если сейчас выбрать вклад на год по ставке выше прогнозируемой инфляции, то доход вкладчика может составить около 5%. «Инфляция — не основной индикатор привлекательности вкладов, потому что темпы роста цен измеряются в отношении потребительской корзины»,— подчеркивает гендиректор АКРА Михаил Сухов. По его мнению, вклады необходимо сравнивать с другими альтернативами вложения средств, не забывая, что вклады — наиболее надежный и потому наименее доходный инструмент: «С этой точки зрения волатильность на рынке ценных бумаг при росте ставок косвенно повышает спрос населения на депозиты, что позволяет банкам повышать ставки с отставанием от роста ключевой ставки».

«Поскольку процентные доходы — основной вид доходов банков, приносящий около двух третей от общей выручки, банки очень чувствительны к формированию продуктовых предложений и установлению ставок»,— объясняет Ольга Ульянова. По ее словам, с одной стороны, надо привлечь вкладчиков и заемщиков, с другой стороны — не переплатить по вкладам и не продешевить по кредитам. Поэтому, во-первых, упор в рекламе — на наиболее выгодные ставки из предлагаемых, притом что соответствующие продукты нередко отягощены дополнительными условиями, а во-вторых — особые условия для некоторых категорий клиентов, привлечение или удержание которых выгодно банку, например, с точки зрения кросс-продаж смежных продуктов.

Кредиты теряют доступность

Фото: Reuters

Фото: Reuters

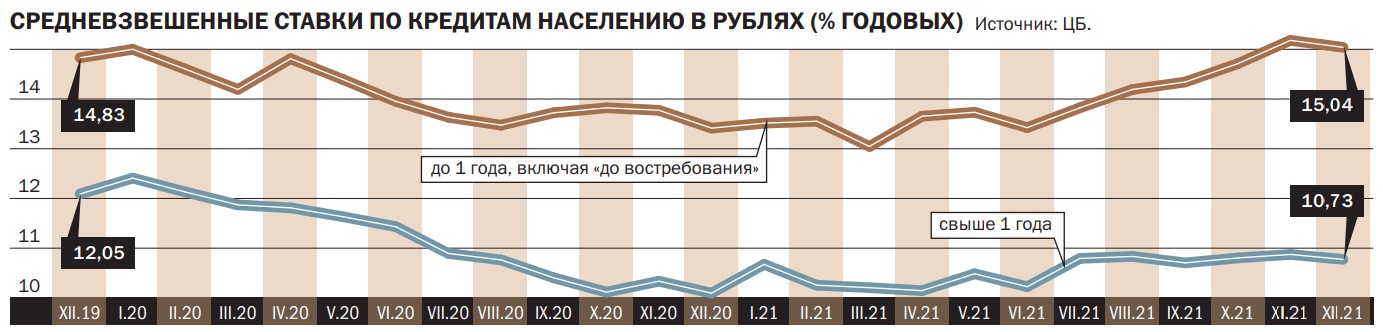

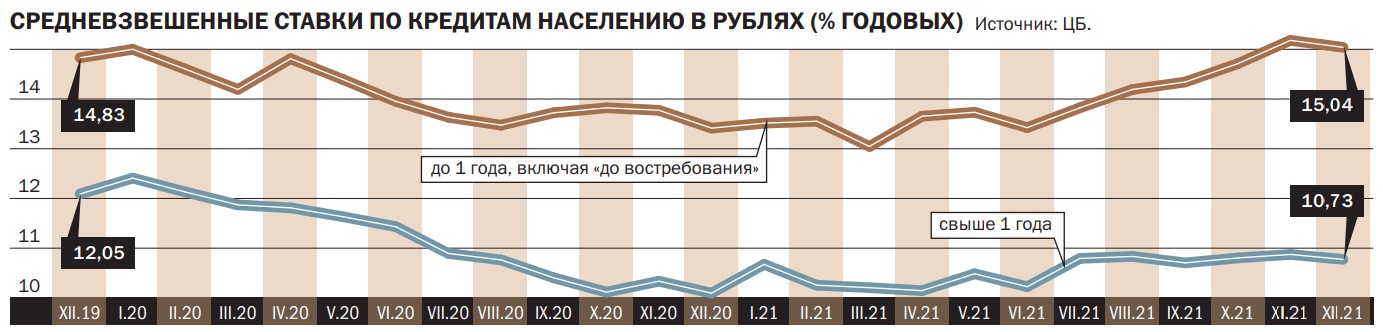

Удорожание банковского фондирования сказывается и на ставках по кредитам, потребность в которых пока выше, чем в сберегательных инструментах. Так, для сравнения, по итогам 2021 года остатки на депозитах населения выросли на 1,9 трлн руб. (плюс 5,7%), а розничные кредитные портфели банков — на 5 трлн руб. (плюс 20%). С заметным опережением подорожали короткие рублевые займы, следует из данных ЦБ. Так, средневзвешенные ставки по ссудам на срок от 31 до 90 дней за 2021 год выросли на 4,41 п. п., до 19,6% (сроки максимальных средних ставок по розничным кредитам). В целом средние ставки на срок до одного года выросли на 1,63 п. п., до 15,04% годовых, на срок свыше года — на 0,68 п. п., до 10,73%. Единственный сегмент, где ставки за год снизились,— короткие кредиты на срок до 30 дней, включая «до востребования»: ставки по ним опустились на 1,47 п. п., до 10,46%. Цена автокредитов росла по всем сегментам: на кредиты cроком до года ставки выросли на 5,2 п. п., до 12,42% годовых, по ссудам свыше года рост составил 2,2 п. п., до 13,89% годовых.

У ипотечных заемщиков ситуация пока более выгодная из-за льготных программ, но ставки по обычным программам уже в ряде банков вышли за пределы 10–11% годовых. Средняя ставка по ипотеке за 2021 год выросла на 0,45 п. п., до 7,81%. Рост во многом сдерживался за счет субсидируемых государством программ, основные — это льготная ипотека на новостройки и «семейная ипотека», средневзвешенные ставки по которым среди топ-15 банков сейчас на уровне 5,88% и 4,77% годовых соответственно, свидетельствуют данные АО «Дом.РФ». Помимо прочего, в последние месяцы года повышение средних ставок сдерживалось предновогодним марафоном специальных акций.

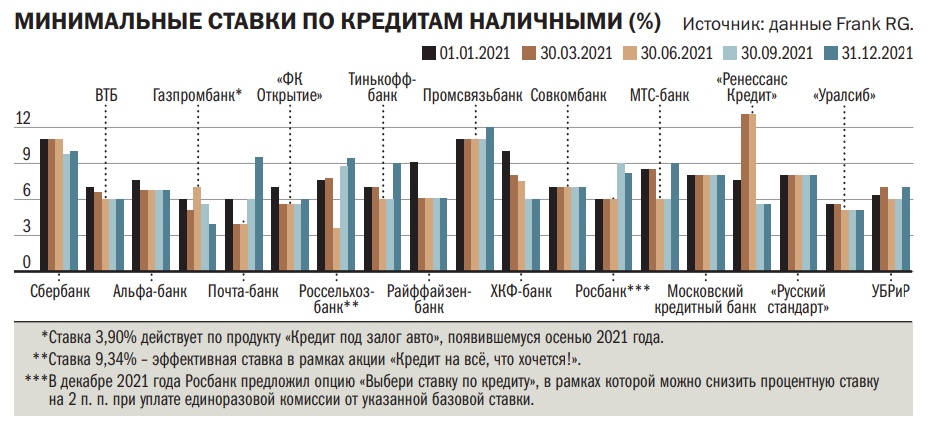

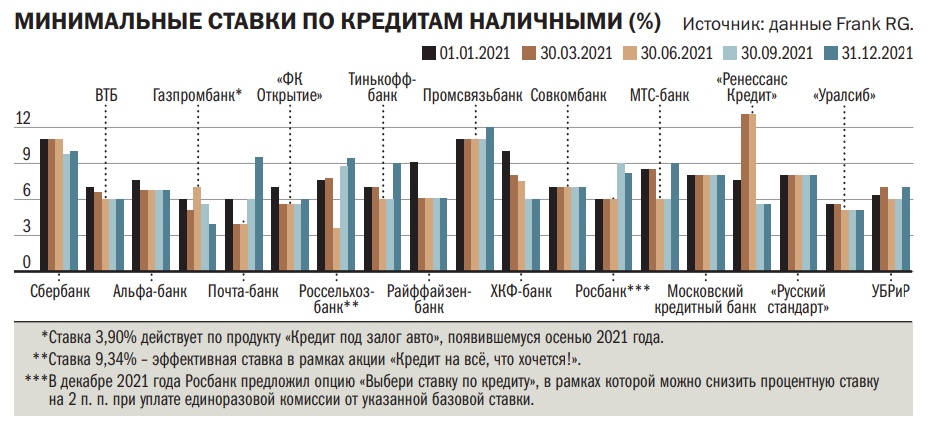

Реальные ставки могут значительно отличаться от заявленных в рекламе. Стоит учитывать, что, как правило, конечная ставка по кредиту зависит во многом и от оценки риска заемщика. «Многие крупные банки продолжают предлагать в рекламе низкую ставку, получить которую возможно только в случае одновременной покупки страхового полиса, а при отказе ставка может вырасти в два—три и более раза»,— предостерегает управляющий директор рейтингового агентства НКР Михаил Доронкин. Вместе с тем банкиры готовы предложить и скидки по кредитам, как правило, при переводе зарплаты в банк, получении пенсии на карту банка, оформлении займа онлайн, при выполнении условий по обороту или компенсировать расходы начисляемым кэшбеком. Например, при потребительском кредите в 750 тыс. руб. на полтора года наличие зарплатной карты позволит сэкономить на ежемесячных платежах около 800 руб. в месяц, или 14,7 тыс. руб. на всем сроке кредита. Как правило, на сайте крупных банков есть кредитные калькуляторы, с помощью которых можно рассчитать предварительную сумму платежа.

«Стоимость кредитов ориентируется в большей степени на общую стоимость фондирования в каждом банке, а не на стоимость какого-либо отдельного инструмента, включая вклады населения»,— говорит Михаил Сухов. «Среди кредитных продуктов стоимость фондирования оказывает большее влияние на продукты с низкой стоимостью риска (ипотека, кредиты лучшим заемщикам). Стоимость кредитов с высокой ценой риска (например, необеспеченные потребительские ссуды) в меньшей степени зависит от стоимости фондирования, а высокая маржинальность позволяет повышать стоимость кредитов с отставанием от роста ключевой ставки ЦБ»,— говорит он.

Вклад в рост ставок по кредитам в 2021 году, скорее всего, внесли не столько удорожание банковского фондирования и рост ключевой ставки, сколько переоценка рисков заемщиков в худшую сторону, поскольку бюджеты домохозяйств находятся под давлением из-за высокой инфляции, а реальные доходы не показывают внушительного роста, говорит Евгений Надоршин. Это может привести и к дальнейшему росту даже в самом «политизированном» кредитном продукте — ипотеке, ставки по которой продолжат расти, считает он.

Чего ждать от ставок

Потенциал для дальнейшего роста ставок как по кредитам, так и по вкладам остается, cчитают эксперты. По оценке НКР, максимальная ставка по вкладам в 2022 году превысит 8,5%, достигнув уровня конца 2016 года, а ставки по кредитам до конца 2022 года могут прибавить до 1–2 п. п. в зависимости от сегмента. Другие эксперты дают схожие прогнозы. По оценке Ольги Ульяновой из Moody’s, как минимум первая половина 2022 года может ознаменоваться небольшим повышением кредитных и депозитных ставок, в среднем — примерно на 1–2 п. п., хотя для отдельных банковских продуктов и разных сроков величина этого повышения будет различаться. «Динамика процентных ставок по второй половине года будет во многом определяться тем, удастся ли ЦБ и экономическим властям обуздать инфляцию»,— полагает она.

В ипотеке ведущие банки уже повысили ставки в начале года, и дополнительный рост возможен в случае дальнейшего повышения ключевой ставки, а также дополнительного удорожания стоимости фондирования, говорит Михаил Доронкин. В потребительском же кредитовании рост ставок может быть более заметным, поскольку динамика полной стоимости потребительских кредитов в 2021 году «не в полной мере отражала динамику ключевой ставки», констатирует он.

По словам господина Доронкина, ужесточение потребительского кредитования, которое продолжится в нынешнем году, будет стимулировать банки постепенно повышать ставки, прежде всего в отношении более рискованных заемщиков. Так, с 1 июля 2022 года ожидается, что ЦБ начнет устанавливать макропруденциальные лимиты, которые ограничат долю необеспеченных кредитов заемщикам с долговой нагрузкой свыше 80% от дохода и на срок свыше пяти лет вне зависимости от долговой нагрузки клиента. «При потенциальных лимитах или установленных ограничениях банки будут вынуждены повышать ставки по кредитам»,— поясняет руководитель отдела анализа банковского и финансового рынков ПСБ Илья Ильин. «Конкуренция сдержит этот эффект, но если ограничения будут носить системный характер, роста ставок не избежать. Даже угроза этих ограничений вместе с прочими макропруденциальными мерами уже вынуждает банки повышать ставки и ужесточать условия кредитования»,— заключает он.

Банкиры указывают и на другие факторы, которые могут повлиять в будущем на ставки по кредитам. «Переоценка банками портфелей ценных бумаг может привести к тому, что у ряда банков окажутся низкие запасы достаточности капитала. Как результат, банки ужесточат условия по кредитованию»,— допускает господин Ильин. В свою очередь, условиями по депозитам банки будут удерживать вкладчиков, чтобы не допустить роста стоимости фондирования в целом при оттоке вкладов, полагает Михаил Сухов. По словам Ильи Ильина, есть и еще один фактор повышения или сохранения высоких ставок по вкладам: весной 2022 года будут ужесточены требования ЦБ по нормативу краткосрочной ликвидности, и банки должны будут искать дополнительные источники ликвидности. «Банки пока не сильно нуждаются в средствах вкладчиков, чтобы повышать ставки по ним синхронно с ключевой,— полагает Евгений Надоршин.— Однако неравномерное распределение ликвидности в секторе будет заставлять отдельные банки улучшать условия по вкладам».