Ставки выше ключевой

В борьбе за ликвидность банкиры готовы на щедрые проценты

В конце февраля вкладчики панически снимали деньги с банковских депозитов. После повышения ключевой ставки до 20% ситуация, как указывают участники рынка, стабилизировалась. Вслед за стремительным ростом доходности депозитов последовало не менее быстрое снижение ставок по ним. В пределах квартала ставки по депозитам могут опуститься на 1–3 процентных пункта, полагают эксперты. А вот по кредитам снижения ставок ждать не стоит. К тому же банки ужесточили подходы к оценке заемщика.

Фото: Getty Images

Фото: Getty Images

Сверхдоходность депозитов

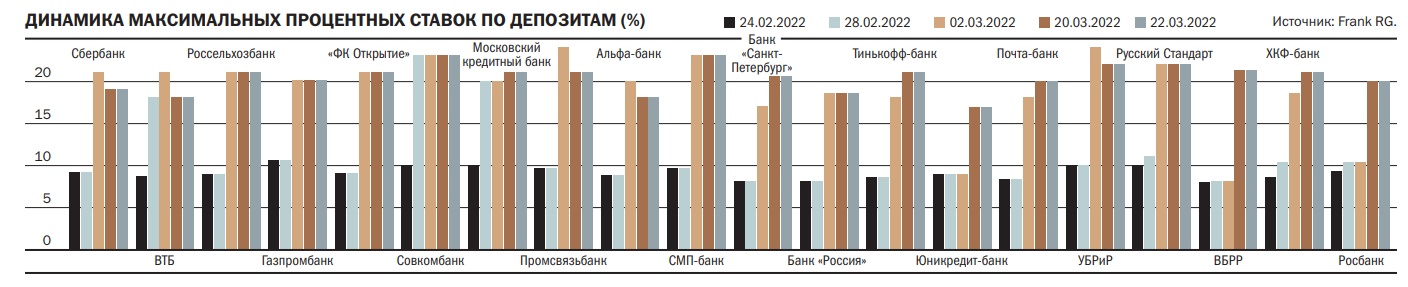

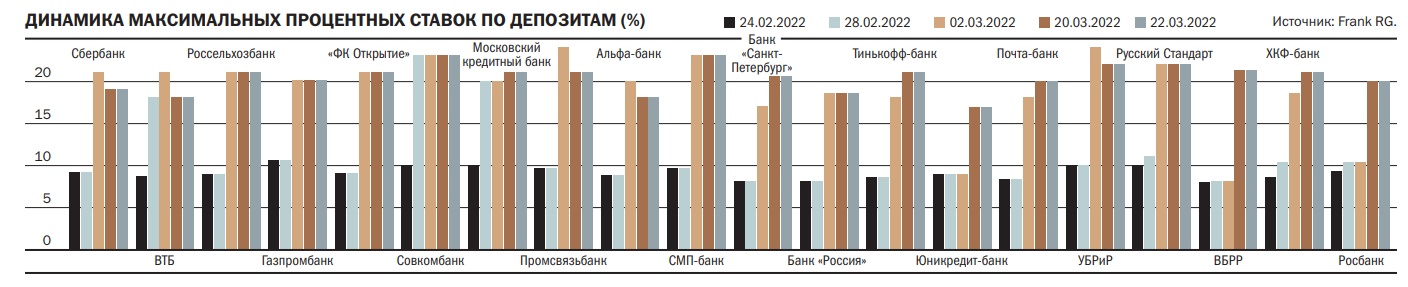

28 февраля Банк России внепланово поднял ключевую ставку с 9,5% до 20% — рекордного значения с 2013 года. Такого уровня ставок не было даже в 2014 году (тогда ее повысили до 17%). Вслед за регулятором в начале марта в 16 из 20 крупнейших российских кредитных организаций ставки по депозитам сравнялись с ключевой или превысили ее. Максимальная доходность по некоторым предложениям достигала 24% годовых, но столь щедрое предложение оказалось лишь в трех банках из топ-20. Больше чем неделю ставки по рублевым вкладам предлагались на уровне 16,9–21%. По данным ЦБ, средняя максимальная ставка по депозитам в первой декаде марта по десяти крупнейшим банкам достигла 20,51%, увеличившись на 11,9 процентного пункта (п. п.) в сравнении с предыдущей декадой.

Максимальные ставки на полгода

«В первую очередь повышение ставок коснулось вкладов на короткие сроки и накопительных счетов, которые предоставляют клиентам наибольшую свободу распоряжения средствами, а банкам дают гибкий подход к управлению стоимостью портфеля»,— отмечает директор департамента операций на финансовых рынках банка «Русский стандарт» Максим Тимошенко. «Реальная ставка по депозитам (за вычетом текущей инфляции, которая в середине марта составила 12,5%) стала значимо положительной»,— оценивает главный аналитик Совкомбанка Михаил Васильев. На фоне подобных высоких ставок клиенты начали переходить от накопительных счетов или дебетовых карт с процентом на остаток на продукты, имеющие более длительный фиксированный срок, а именно в классические вклады без опций пополнения и расходования средств. «Это абсолютно понятная тенденция, когда на фоне повышения ключевой ставки клиенты стараются уйти с тех продуктов, по которым банк может в одностороннем порядке поменять условия, в продукты, которые позволяют зафиксировать высокую доходность в рублях»,— объясняет зампред правления банка «Уралсиб» по розничному бизнесу Станислав Тывес.

Аналогичное повышение доходности вопреки предыдущему тренду на «дедолларизацию» вкладов произошло и по валютным вкладам. Так, ставки по вкладам в долларах США и евро на пике достигали 3–8%. Как отмечает Станислав Тывес, «уже долгие годы валютные вклады были продуктом, позволяющим сохранить деньги, но никак не заработать на них». «Ставки позволяли в лучшем случае получить доход не более 0,5–1% в год, и это еще без учета инфляции валют. Ставки марта на этом фоне были очень привлекательны и стимулировали клиентов к открытию вкладов»,— отмечает банкир.

Впрочем, уже после следующего заседания ЦБ 18 марта, на котором регулятор сохранил нынешний уровень ключевой ставки, банки начали отказываться от сверхдоходных вкладов. Так, в Сбербанке и ВТБ максимальные ставки по депозитам опустились ниже уровня ключевой (до 19% и 18% соответственно). В банках вкладчикам советуют поторопиться, чтобы зафиксировать доходность. «Мы рекомендуем клиентам размещать свободные средства сейчас, чтобы зафиксировать текущий уровень ставок,— указывают в ПСБ.— Большую часть свободных сбережений (до 70%) можно разместить на вкладе на срок от трех до шести месяцев, а оставшиеся средства — положить на накопительный счет на случай непредвиденных расходов».

Как указывают в Россельхозбанке, при выборе вклада сейчас следует исходить из оценки, когда вам могут понадобиться средства. «На текущий момент наиболее привлекательны вклады на три—шесть месяцев в рублях. При выборе вклада лучше ориентироваться на максимальную ставку, которую предлагают крупные банки»,— добавляет главный аналитик Совкомбанка Михаил Васильев. «В депозитах со ставкой выше 20% можно пересидеть текущий период повышенной неопределенности»,— cчитает он. В дальнейшем, со стабилизацией ситуации, наиболее привлекательными станут вклады на срок около года, предупреждают в РСХБ.

«Ставки по вкладам в долларах постепенно снижаются, но этому в дальнейшем будет препятствовать рост ставки ФРС США»,— отмечают в банке.

Однако все же не факт, что сверхдоходные рублевые депозиты смогут переиграть инфляцию, полагают эксперты. «Ситуация очень нестабильна. Уровень реального обесценивания средств достаточно трудно прогнозировать, именно поэтому вклады с высокими ставками обычно краткосрочные. Ставка по ним может не покрыть обесценивание на долгосрочном горизонте»,— полагает младший директор по банковским рейтингам агентства «Эксперт РА» Вячеслав Путиловский.

От чего зависит доход вкладчика

Как правило, банки на короткие сроки установили минимальную сумму, которую можно разместить во вклад, их диапазон достаточно широкий. Так, в Сбербанке и Промсвязьбанке от 100 тыс. руб., ВТБ — 1–30 тыс. руб., Альфа-банке, Совкомбанке и ГПБ — 10–15 тыс. руб. Если, к примеру, разместить 100 тыс. руб. на три месяца под 20% годовых без специальных условий, то вы заработаете 5041 руб. Тем, кто сейчас выбирает вклад, следует помнить, что исторически высокую доходность банки предлагают исключительно на короткие сроки — максимально ее можно успеть зафиксировать на полгода. Сейчас распространен вариант, когда высокая ставка фиксируется на один—три месяца, затем в банках, где предусмотрена пролонгация, ставка на более длинные сроки резко падает, снижение может быть более чем в два раза. Размещать лучше ту сумму, с которой вы сможете комфортно расстаться на несколько месяцев. Как правило, досрочное расторжение в таких продуктах невыгодно, поскольку проценты будут пересчитаны по ставке в 0,01%. Условия вкладов требуют внимательного изучения. В некоторых банках, например, присутствует условие неснижаемого остатка, и если при продлении депозита сумма минимального взноса стала ниже, то ставка начисления чаще всего составит те же 0,01%.

Минимальные процентные ставки без учета скидок по кредитам наличными (%)

|

Источник: Frank RG.

В отличие от срочных вкладов условия по накопительным счетам более гибкие. Так, ставки по ним сейчас также присутствуют в диапазоне, равном или близком к ключевой ставке — 20%. Например, в ВТБ по накопительному счету в первые три месяца доступна ставка 25% для сумм до 1 млн руб. (на первый месяц), далее — 22%, в Альфа-банке на первые два месяца начисляют 20%, затем — 12%, в ПСБ начислят 21% на счета от 5 тыс. руб., в ГПБ — до 17% годовых на первые два месяца. Как правило, высокие ставки доступны для новых клиентов: если в течение последних 90 календарных дней не было действующих договоров вкладов и накопительных счетов. При этом по накопительным счетам банк может менять доходность, как правило, они, в отличие от вкладов, бессрочные, а проценты выплачиваются в последний день каждого месяца.

Процентные ставки без учета скидок по кредитным картам (%)

|

Источник: Frank RG.

В то же время есть и другие приятные новости для вкладчиков. В этом году впервые клиенты должны были заплатить налог с доходов от процентов по банковским вкладам. «Новый порядок налогообложения действует с 2021 года, уплатить налог нужно было до 1 декабря 2022 года. В 2022 году обязанность по уплате налога должна была возникнуть у лица, получившего доход по банковским вкладам более 42,5 тыс. руб. за 2021 год»,— напоминает партнер консалтинговой компании GRM Сергей Новиков. Эта сумма коррелируется с депозитом в 1 млн руб., что актуально для большого числа вкладчиков. «Размер налога составляет 13% с суммы, превышающей 42,5 тыс. руб., если совокупная сумма доходов за 2021 год не превышала 5 млн руб., и 15%, если сумма дохода за 2021 год составила более 5 млн руб.»,— напоминает господин Новиков. Так, по подсчетам Альфа-банка, налог на доход по вкладам, начисленный уже в 2022 году, на годовой вклад в 1 млн руб. по ставке 20% составил бы 14 950 руб. Однако в марте Госдума отменила уплату НДФЛ с процентных доходов по вкладам, которые подлежат начислению в период 2021–2022 годов. Как полагают в ВТБ, интерес к вкладам и накопительным счетам у населения останется, но в контексте диверсификации активов спрос клиентов будет и на предложения банков в драгоценных металлах. В РСХБ предупреждают, что стоимость драгоценных металлов не растет линейно, это инвестиции на длительные сроки, поскольку разница между ценами покупки и продажи значительна, а при приобретении физического золота неизбежно будут накладные расходы на хранение, экспертизу и подобные расходы. «В числе преимуществ обычного накопительного счета, например, быстрый доступ к деньгам»,— добавляет Максим Тимошенко из банка «Русский стандарт». По его словам, такой счет обычно используют клиенты, на руках у которых на короткий срок оказалась большая сумма денег. «По ней хочется получить доход, сохраняя возможность оперативно переводить средства на другие счета или тратить на покупки»,— поясняет эксперт.

С новыми кредитами лучше повременить

«Заемщики в большинстве своем пока заняли выжидательную позицию, будучи заинтересованными в более низких процентных ставках,— отмечает генеральный директор АКРА Михаил Сухов.— Ставки по кредитам останутся примерно на текущих уровнях, так как ввиду изменчивости операционной среды банки все еще не готовы к снижению доходов и маржи».

Банкиры же говорят, что интерес к кредитным продуктам, несмотря на возросшие ставки, у клиентов остается. Однако сами банкиры с осторожностью подходят к новому кредитованию. И такой же совет дают заемщикам. «Обращаться к кредитам сейчас целесообразно в тех случаях, когда вы четко понимаете, как, в какие сроки и за счет каких средств вы будете обслуживать долг»,— отмечают в РСХБ. «В текущих условиях разумно подойти к вопросу получения нового кредита с повышенной осмотрительностью»,— вторит коллегам Михаил Васильев из Совкомбанка. В условиях повышенной неопределенности заемщикам довольно трудно оценить свою будущую платежеспособность, поэтому разумнее действовать более консервативно, уверен эксперт.

На фоне изменения рыночной конъюнктуры банки усилили внимание к оценке платежеспособности заемщиков, чтобы не допустить высокого уровня долговой нагрузки, подчеркивают в ВТБ. В текущей экономической ситуации главная рекомендация заемщикам — не действовать эмоционально и прежде всего оценить реальную потребность в покупке недвижимости, дорогостоящих товаров или услуг, советуют в ПСБ. Если заемщик давно планировал покупку недвижимости, отложил деньги на первоначальный взнос и у него сохраняется стабильный доход, рекомендуем найти на рынке специальные условия в рамках конкретного запроса. Это могут быть специальные предложения для зарплатных клиентов и других клиентских сегментов, в случае с ипотекой — программы с господдержкой или партнерские программы с застройщиками, перечисляют в банке. При этом, добавляют в РСХБ, решение должно приниматься с учетом всех жизненных обстоятельств и потребностей. Если же сумма ежемесячного платежа комфортна для заемщика, но при этом ставка выглядит высокой, в будущем — при снижении ключевой ставки — будет возможность рефинансировать кредит на более выгодных условиях, полагают в ПСБ. «При подаче заявки на кредитные продукты мы рекомендуем заемщикам трезво оценивать собственные возможности с учетом текущей ситуации»,— соглашается руководитель дирекции развития розничного и электронного бизнеса МКБ Алексей Охорзин. «На наш взгляд, в ближайшее время новых кредитов брать не стоит, по возможности аккумулировать средства (например, на депозитах) для снижения финансовой нагрузки, поскольку в текущем моменте по большому счету, кроме сильного роста цен и снижения покупательной способности, влияние санкций еще не настолько ощутимо, а вот в дальнейшем при негативном развитии событий вероятно ухудшение на рынке труда, которое будет выражено в сокращении зарплаты и росте безработицы, особенно на предприятиях, на которые санкции повлияли в большей степени»,— заключает аналитик банковских рейтингов НРА Наталия Богомолова.

На уровне 20% ставки задержатся минимум на год

«По розничным вкладам сроком до конца года без дополнительных условий, открываемым в ближайшие месяцы, можно рассчитывать на доходность в рублях свыше 15% годовых, для пятерки крупнейших банков — до 20%»,— говорит генеральный директор АКРА Михаил Сухов. При подтверждении ожиданий экономических агентов новых всплесков рублевых ставок ожидать не стоит, на что указывает уровень доходности долгосрочных ОФЗ при открытии рынка на прошлой неделе, добавляет он. Как отмечает Вячеслав Путиловский, ставки по вкладам во многом привязаны к ключевой ставке ЦБ, «однако с учетом рисков оттока средств из отдельных банков можем увидеть в ближайшие месяцы и не менее 23–24%». Такие ставки, скорее всего, будут «экстренными» и долго не просуществуют, подчеркивает эксперт.

Ставки по депозитам в евро

|

Источник: официальные сайты банков.

*для «ВТБ Онлайн» и банкоматов, €500 — для отделений

** для онлайн, от €150 в офисах банка

Снижения ставок по кредитам не ожидается, а вот по депозитам в пределах квартала снижение может составить 1–3 п. п. от текущих значений, полагает Наталия Богомолова из НРА. В последние дни уже фиксировалось снижение ставок по коротким депозитам, что может быть связано с желанием возобновить рост кредитования, объясняют эксперты. «Резкий рост ставок по вкладам в начале марта был обусловлен необходимостью остановить резкий отток средств населения и по возможности вернуть часть изъятых рублей и валюты в систему»,— поясняет управляющий директор рейтингового агентства НКР Михаил Доронкин. «Этим в том числе объяснялся тот факт, что наиболее высокие ставки (20% и более) можно было получить только на сроке вклада до полугода, при больших сроках ставки резко снижались. Снижение ставок сегодня затрагивает в основном как раз короткие вклады, это необходимо для того, чтобы возобновить рост кредитования, которое при стоимости вкладов в 20% фактически невозможно»,— говорит Михаил Доронкин.

Ставки по депозитам в долларах

|

Источник: официальные сайты банков.

*Для «ВТБ Онлайн» и банкоматов, $500 — для отделений.

**Для онлайн, от $150 в офисах банка.

«Уровень ключевой ставки во многом будет зависеть от внешних факторов, в том числе санкций»,— говорит Вячеслав Путиловский. Но, по его оценке, в диапазоне 15–20% ставка может продержаться минимум год. «Роста ставки ЦБ можно ожидать в случае нового витка увеличения рисков финансовой стабильности на фоне повышения инфляции и инфляционных ожиданий. Вместе с тем вероятность такого роста не выглядит сейчас высокой»,— заключает Михаил Сухов. До конца года можно ожидать снижения ключевой ставки до 17%, ставки по ипотеке без учета льготных программ составят 18,5–20%, в сегменте автокредитования ставки будут находиться в диапазоне 20–25% по новым автомобилям и 22–26% по подержанным, по потребительскому кредитованию в зависимости от типа кредита ставки составят 19–32%, ожидает, в свою очередь, Наталия Богомолова.