Весеннее обострение

Как меняются цены на потребительские товары

Начало спецоперации РФ на Украине, каскад западных санкций и последовавшие за этим девальвация рубля вызвали панику у части российских потребителей. Продуктовые магазины столкнулись с взрывным ростом спроса на бакалею, резко выросли продажи техники, одежды и товаров для дома. Все это привело к заметному росту цен на товары повседневного спроса, который пока продолжается. «Деньги» разбирались, как изменились и еще могут измениться цены для российских потребителей.

Фото: Игорь Иванко, Коммерсантъ

Фото: Игорь Иванко, Коммерсантъ

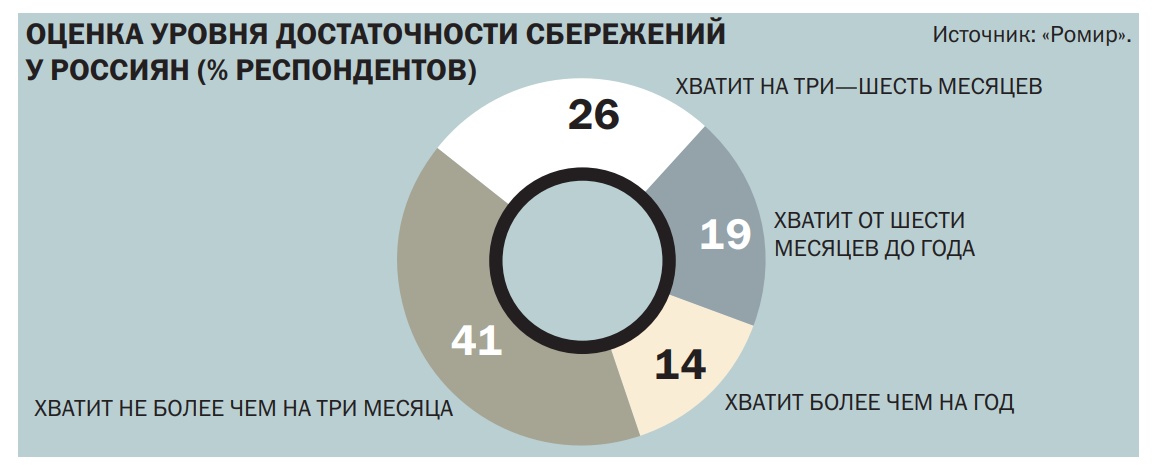

Большинство российских потребителей очень эмоционально восприняли перемены этой весны, следует из исследования «Ромира». Так, 51% опрошенных сочли, что Россия находится в состоянии экономического кризиса, 32% увидели некоторые проблемы экономического характера, и лишь 1% полагает, что в стране все хорошо. Ближайшее будущее большинство видит не в радужном свете: 47% ожидают ухудшения экономической ситуации, 16% — стабилизации, 15% — улучшения.

Один из ключевых рисков для потребителей на данном этапе — всплеск инфляции. Как следует из комментариев ЦБ, инфляционные ожидания населения в марте приблизились к историческому максимуму. Медианная оценка ожидаемой в ближайшие 12 месяцев инфляции достигла 18,3%. По словам главы ЦБ Эльвиры Набиуллиной, ускорение инфляции в конце февраля—начале марта было вызвано ажиотажным спросом, прежде всего в непродовольственном сегменте.

«Люди активно покупали бытовую технику, автомобили, электронику, мебель, опасаясь, что ассортимент и доступность этих товаров сильно сократятся из-за введенных санкций, ухода некоторых иностранных компаний с рынка и ослабления рубля»,— говорила она. Кроме того, по словам главы ЦБ, повлияли ажиотажные закупки продуктов длительного хранения: круп, муки, макаронных изделий и сахара, хотя большая часть этих продуктов выпускается в России из местного сырья, их запасов достаточно, а производство продолжается.

Корзина потяжелела

Большинство производителей продуктов уже начали пересматривать отпускные цены на фоне ослабления рубля. Как поясняют в «Руспродсоюзе», валютная составляющая присутствует во всех технологических цепочках производства продовольствия. Также влияние на себестоимость будут оказывать возможность поставок грузов по привычным транспортным коридорам и изменения логистических путей, которые пока не завершены. Но для покупателя эффект может быть растянутым во времени, так как торговые сети начали повышение цен не сразу.

Так, поставщики овощных и салатных смесей, почти на 100% зависящие от импортных поставок зелени в зимний период, предупредили торговые сети о резком росте отпускных цен по ряду позиций на 15–95% еще в начале марта. Новые ценники формируют производители кондитерских изделий, где около 70% ингредиентов и материалов приходится на импорт, не исключают повышения цен и поставщики молочных продуктов. Повысить цены планируют и производители российских алкогольных напитков, в частности бренди и виски, на 10–30% в связи с удорожанием иностранных дистиллятов. Импортный же алкоголь на фоне ослабления рубля и сложностей с поставками уже подорожал в диапазоне от 15% до 100%.

Как отмечает директор «Совэкона» Андрей Сизов, исходя из данных Росстата за 12–18 марта, потребители продолжают активно закупать продукты с длительным сроком хранения. В лидерах недельного роста цен по-прежнему сахар, который подорожал на 13,8%. Цены на чай и соль выросли на 4%, на рис и гречневую крупу — на 3,9% и 3,3% соответственно. А вот темпы роста цен на фрукты и овощи снизились с 4,8% до 3,8%. Больше всего в этой категории подорожал лук — на 13,7%, цены на помидоры и бананы выросли на 7–8%. Предпосылки дальнейшего роста цен на бананы сохраняются на фоне сложностей с импортом из-за отказа ряда контейнерных операторов поставлять грузы в РФ. Цены и спрос на мясо и молочные продукты пока остаются стабильными. Так, согласно Росстату, красное мясо 12–18 марта подорожало на 1–2%, цены на мясо птицы выросли в пределах 1%, на молоко — примерно на 1%.

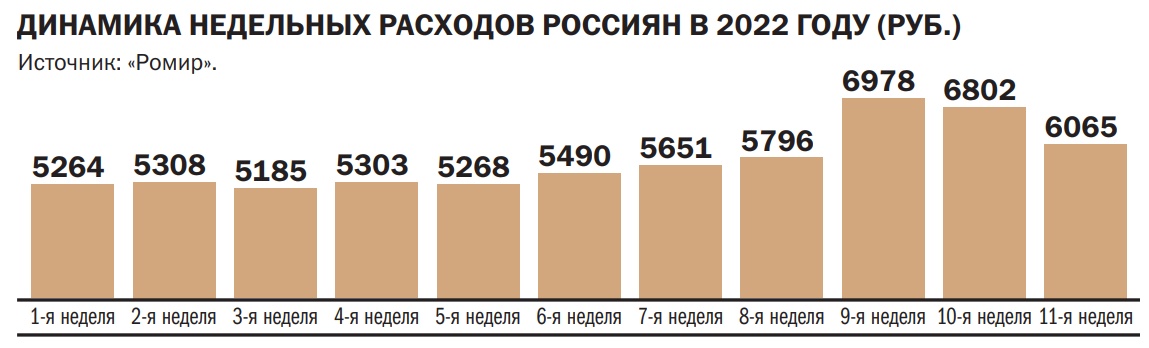

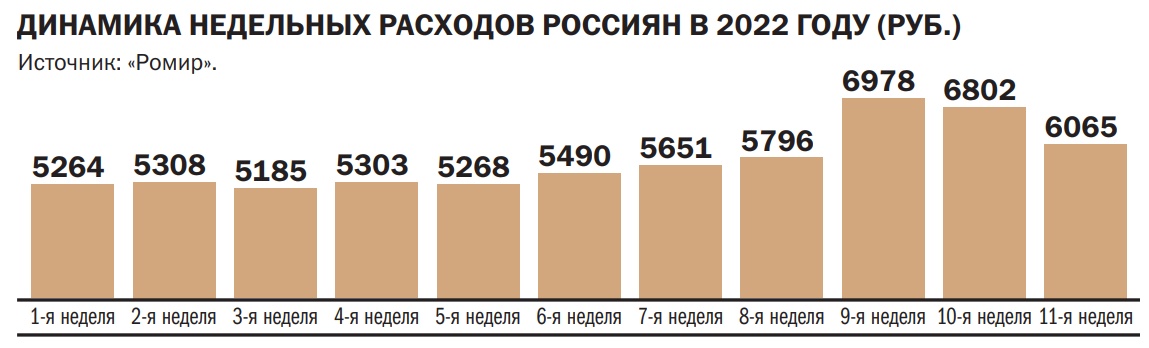

По словам Андрея Сизова, в ближайшие недели можно ждать дальнейшего замедления продовольственной инфляции при отсутствии новых шоков. Рубль укрепился, потребитель сделал достаточно запасов, констатирует он. В X5 Group («Пятерочка», «Перекресток») считают, что к середине марта спрос на бакалею стабилизировался, а в Metro — что пик ажиотажных закупок пройден. Косвенно это подтверждается данными «Ромира», согласно которым с 14 по 20 марта средние недельные расходы россиян сократились на 10,8%, до 6,06 тыс. руб. неделя к неделе. Хотя относительно аналогичного уровня прошлого года показатель остается выше на 21,3%.

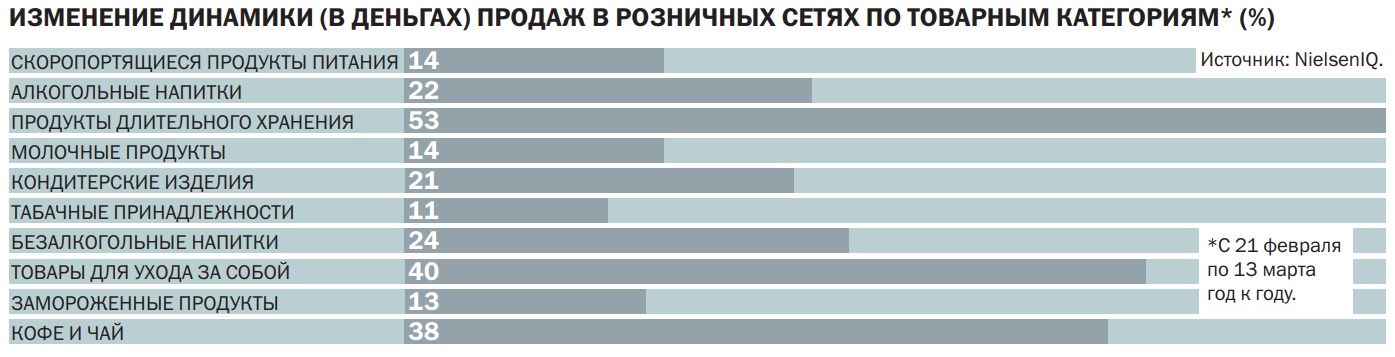

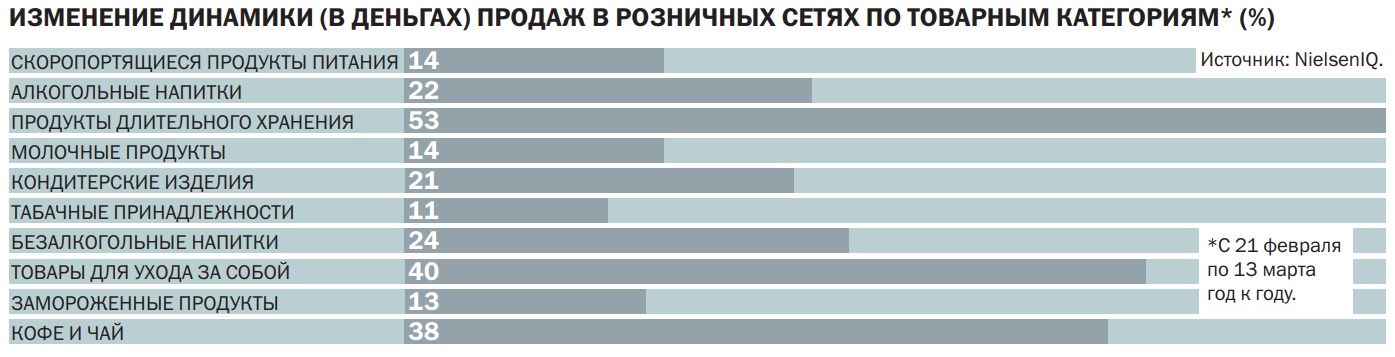

Помимо продуктов повышенный спрос в сегменте товаров повседневного спроса (FMCG) в первые недели марта отмечался на товары для гигиены. Согласно NielsenIQ, если продажи продуктов длительного хранения в деньгах с 21 февраля по 13 марта увеличились на 53% год к году, то на товары для ухода за собой — на 40%. А в этой категории рост цен может быть очень заметным. Так, американская P&G (бренды Ariel, Tide, Lenor, Fairy, Pampers, Always, Gillette, Head & Shoulders, Pantene, Blend-a-med) предупредила о повышении цены продукции в РФ в среднем на 43% с середины марта. Отпускные цены на средства для стирки вырастут в пределах 30%, на моющие средства — на 26%, на профессиональные средства для уборки — на 74%. Цена товаров для детской гигиены увеличится на 47%, женской — на 33%, товаров для красоты и здоровья — на 67%, средств по уходу за волосами — на 63%, средств по уходу за полостью рта — на 58%, средств для бритья — на 65%.

Помимо роста отпускной цены производителей продукции на цены потребителей также повлияет отказ от скидок в FMCG-сегменте в прежних объемах. По данным NielsenIQ, на середину 2020 года более 50% товаров FMCG продавались по промоакциям. А в ряде категорий — например, стиральные порошки, кондиционеры для белья, средства для мытья посуды, кондитерские изделия, сладости и пр.— доля продаж со скидкой могла превышать 70%. В марте сразу несколько крупных производителей стали уведомлять торговые сети об отказе от акций на неопределенное время. В NielsenIQ зафиксировали снижение доли продаж по акциям к 13 марта до 41%.

Дом и гардероб

Как отмечают в Tinkoff Data, число покупок одежды, техники и товаров для дома с конца февраля к середине марта 2022 года не изменилось, зато средний чек заметно изменился. Так, по оценкам аналитиков, с 24 февраля по 10 марта средний чек на электронику и бытовую технику вырос на 86% к 2021 году, что связано как с повышением спроса, так и с ростом цен, которые в некоторых сетях стали поднимать на 15–30%. Средний чек на косметику после 24 февраля вырос на 40% по сравнению с первой половиной февраля, в категории «Дом, ремонт» — на 87%, при покупке одежды — на 12%.

Как отмечали в TelecomDaily, запасы техники в торговых сетях сформированы на один-два месяца, а отложенный спрос должен реализоваться в первые дни ослабления рубля. По мнению экспертов, на первом этапе сети возьмут паузу в новых закупках, чтобы переждать пик волатильности рубля, а цены на новые поставки вырастут на 25–30%.

Сами участники рынка уверяют, что пока сдерживают цены на часть ассортимента. Так, сеть «М.Видео-Эльдорадо» в марте объявила о временной фиксации цен на уровне февраля 2022 года на почти 140 моделей техники в низких и средних ценовых сегментах. В перечень вошли смартфоны, планшеты, наушники, электронные книги, ноутбуки, мониторы, сетевое оборудование, телевизоры и др. «Ситилинк» также зафиксировал розничные цены примерно на 450 наименований электроники, бытовой техники и товаров для дома. Мера охватывает 15 различных брендов планшетов, мобильных телефонов, холодильников, плит, мелкой бытовой техники.

Цена одежды и обуви, по прогнозам Fashion Consulting Group (FCG), в 2022 году может вырасти в среднем на 15–25% из-за ослабления рубля. Некоторые отдельные категории могут подорожать сильнее. Так, некоторые люксовые марки начали поднимать цены на 20–30%. Гендиректор FCG Анна Лебсак-Клейманс отмечает, что цены на весеннюю коллекцию уже выросли от 15% до 30% на сопоставимые товары. Причины — ослабление рубля и мировая инфляция, которая ведет за собой рост себестоимости производства, особенно рост цен любого сырья и удорожание логистики. Как отмечают в FCG, в случае значительного падения платежеспособного спроса, чтобы сохранить своих покупателей, одежные сети будут вынуждены в последующих закупках менять коллекции, адаптировать свой ассортимент к возможностям клиентов и добавлять в торговые залы более дешевые товары.

В OR Group (обувные сети Westfalika, «Пешеход» и др.) говорят, что в текущем году цены не повышали, чтобы поддержать покупательский спрос, который в fashion-сегменте еще полностью не восстановился после пандемии. В «Спортмастере» также пока не меняли цены. В обувной сети Rendez-Vous говорят, что цены в среднем выросли на 32%, рост был постепенный и проходил в два этапа — 25 февраля и 4 марта. В компании добавили, что сохранили 25-процентную скидку на весеннюю коллекцию и расширяют ассортимент.

В Melon Fashion Group (сети Zarina, Befree, Love Republic и Sela) говорят, что работают по системе гибкого ценообразования, как и большинство компаний, а регулирование цены зависит от множества факторов: экономической обстановки, сезонности, погоды и т. д. Кроме того, группа производит свои товары за рубежом, расплачиваясь с поставщиками в валюте, следовательно, курс рубля к любой валюте мира имеет решающее значение в ценообразовании, указывают в компании. В Melon Fashion Group добавили, что в условиях экономической неопределенности в начале марта было принято решение отменить акции, но сейчас в группе запустили межсезонную распродажу, фиксируя стабилизацию ситуации.